TheMoneyBooks - Grundlagen

© 2024 WealthWave. Alle Rechte vorbehalten.

Guten Morgen/Nachmittag/Abend. Dies ist TheMoneyBooks Essentials. Hier lernen Sie, wie Sie aufhören, ein Trottel zu sein, wenn es um Ihr Geld geht. Ich bin __________ und ich werde in dieser Sitzung Ihr Finanzlehrer sein. Mein Ziel ist es, Ihnen in Rekordzeit einen soliden Start in Ihre finanzielle Bildung zu ermöglichen.

Video

Die erste Entscheidung, die Sie treffen müssen, ist einfach: Werden Sie sich für die Denkweise eines Trottels entscheiden oder werden Sie lernen, wie die Reichen zu denken? Die Tatsache, dass Sie sich heute für den Kurs angemeldet haben, ist ein Zeichen dafür, dass Sie auf dem richtigen Weg sind. Und hier die gute Nachricht: Sie müssen nicht reich sein, um wie die Reichen zu denken - Sie müssen nur wissen und handeln. Jetzt haben Sie die Gelegenheit, sich das Wissen anzueignen, das Sie darauf vorbereiten wird, zu handeln!

Finanzielles Analphabetentum ist die Wirtschaftskrise Nr. 1 in der Welt. Wir wissen, dass das Wort "Trottel" beleidigend klingt. Leider ist das die beste Art, jemanden zu beschreiben, der ausgenutzt werden kann, weil er nicht weiß, wie die Dinge funktionieren. Und nicht zu wissen, wie Geld funktioniert, ist wirklich ätzend. Es kann einem die Zeit rauben, die Freiheit rauben und sogar das Einkommen rauben. Das ist echt ätzend!

Über 5 Milliarden Menschen auf der Welt gelten als finanzielle Analphabeten. Das sind die schockierenden Ergebnisse einer aktuellen weltweiten Studie. Der Studie zufolge gelten nur 30 % der Menschen weltweit als finanziell gebildet. Die Studie zeigte anhand eines Quiz, dass die große Mehrheit der Menschen in allen Ländern der Welt nicht in der Lage war, einige einfache Fragen zum Thema Geld richtig zu beantworten. In diesem Kurs lernen Sie die Antworten auf diese und viele andere Fragen. Das ist der Grund, warum ich diesen Kurs gebe und hoffentlich auch der Grund, warum Sie hier sind.

Sehen Sie sich diese Zahlen an. Können Sie sich vorstellen, dass fast die Hälfte der Amerikaner nicht genug Geld hat, um einen 400-Dollar-Notfall zu überbrücken, ihre Studienkredite pünktlich zu bezahlen, ihre Kreditkarten abzubezahlen oder sogar an den Ruhestand zu denken? Aber hier ist die gute Nachricht für Sie und alle Anwesenden. Mit Wissen und Handeln können wir diese Zahlen ändern.

Wie konnte das passieren? Eine Möglichkeit ist, dass in nur 28 Staaten eine Unterrichtseinheit zum Thema Geld in der High School vorgeschrieben ist - und in den Staaten, in denen dies der Fall ist, werden Themen wie das Ausbalancieren eines Scheckbuchs nur an der Oberfläche behandelt. Glauben Sie, dass das ausreicht? Wie viel Prozent der Schulen unterrichten Sexualkunde, Lacrosse und Rundfunkjournalismus? Fast 50 von 50. So etwas kann man sich nicht ausdenken. Es ergibt für mich auch keinen Sinn.

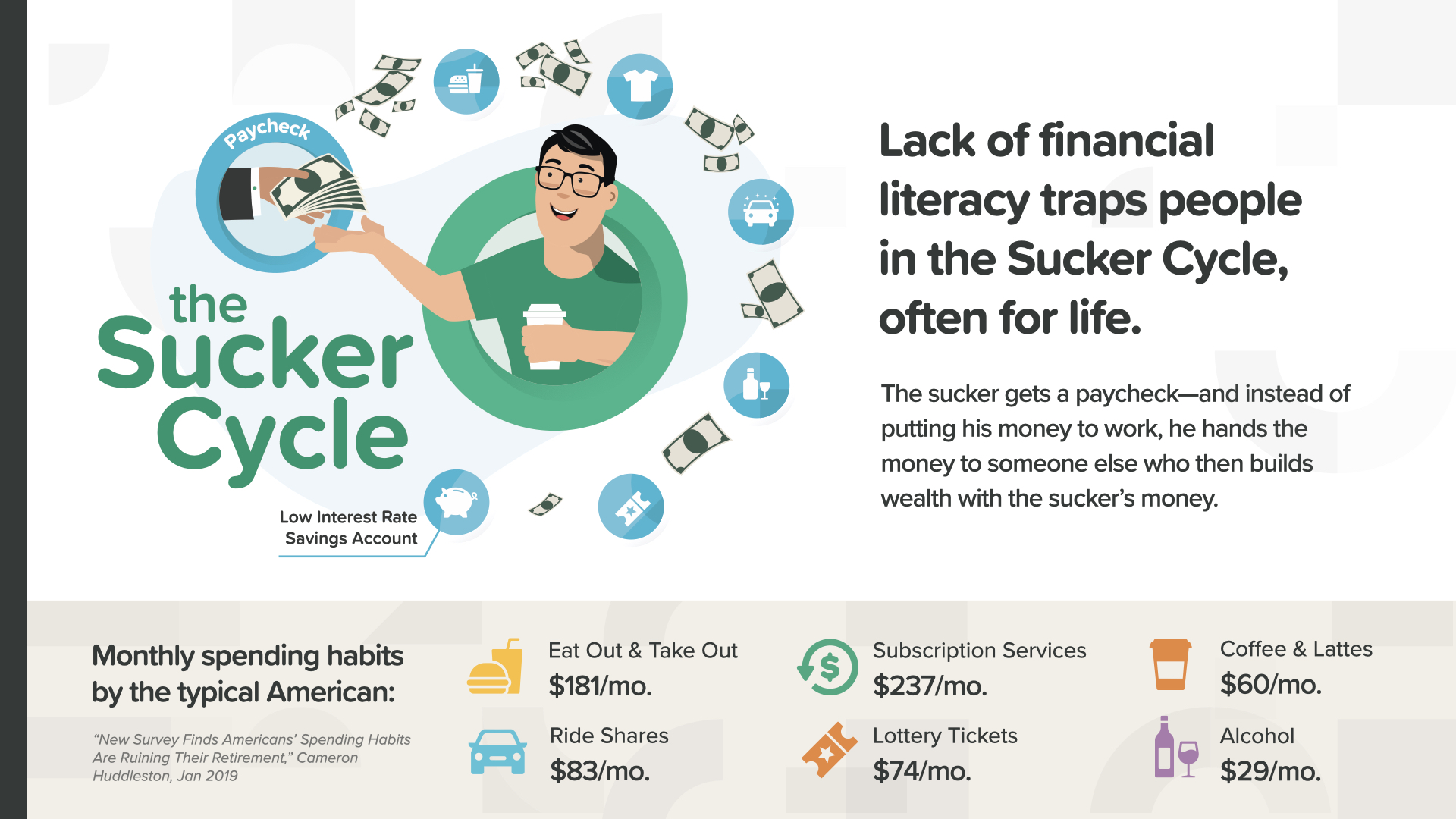

Das ist der Sucker-Zyklus. Das ist die Falle der unvernünftigen Ausgaben und des Niedrigzins-Sparens, die sich Monat für Monat, Jahr für Jahr fortsetzt und Ihnen langsam das Potenzial entzieht, wohlhabend und frei zu sein und die Kontrolle zu behalten. Alle paar Wochen wiederholt sich der Kreislauf - zu viele Restaurantbesuche, unnötige Online-Einkäufe, ein weiteres Streaming-Abonnement. Die meisten Menschen wissen, wie sie Geld verdienen und ausgeben können - aber das war's auch schon. Es ist an der Zeit, den "Sucker Cycle" zu durchbrechen.

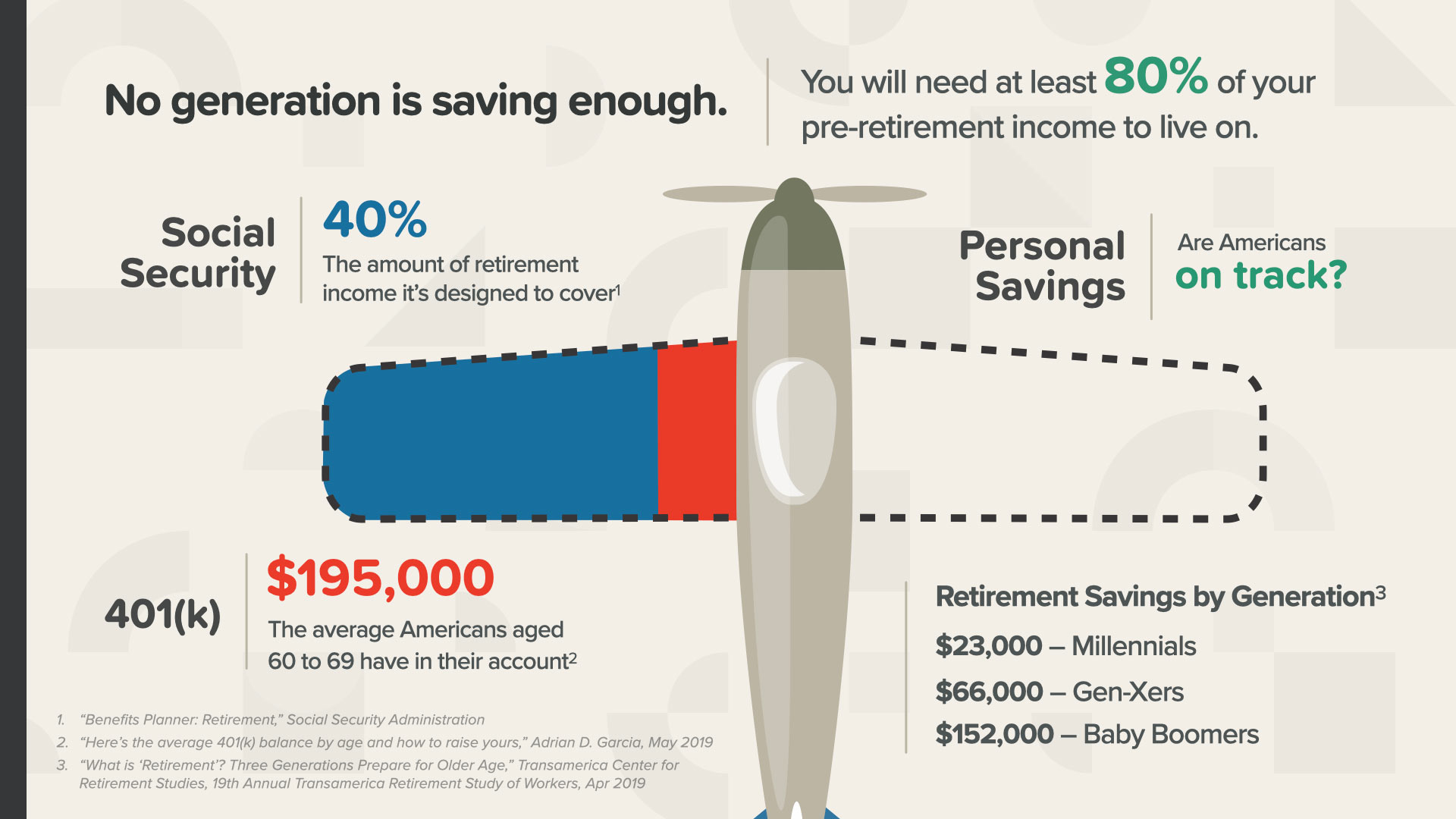

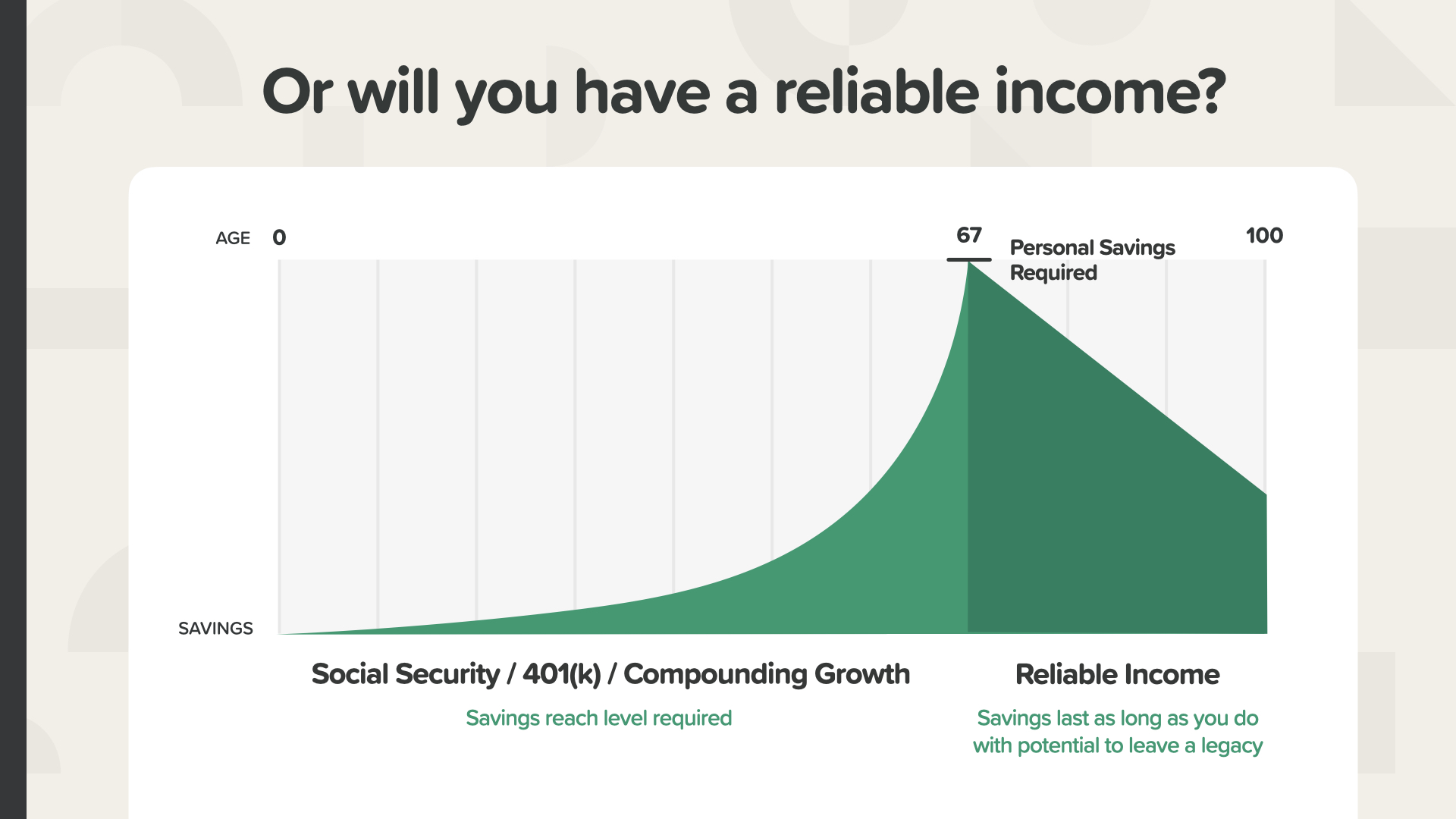

Stellen Sie sich Ihren Ruhestand wie ein Flugzeug vor - es braucht beide Flügel, um zu fliegen. Die Sozialversicherung und Ihre 401(k)- falls Sie eine haben - können den einen Flügel des Einkommens bilden, von dem Sie im Ruhestand leben wollen. Für den anderen Teil sind Sie selbst verantwortlich. Wenn Sie mit mindestens 80 % Ihres Vorruhestandseinkommens auskommen wollen, müssen Sie sich ernsthaft Gedanken darüber machen, was Sie zur Seite legen. Die harte Wahrheit ist, dass keine Generation genug für die heutigen finanziellen Realitäten spart - schauen Sie sich die Zahlen an: Millennials, Gen-Xers, Babyboomer - sie alle haben Probleme, wenn es um ihren zweiten Flügel geht. Werden Sie über genügend Ersparnisse verfügen, um Ihren Ruhestand in Angriff zu nehmen? Wenn Sie sich nicht sicher sind, sollten Sie sofort ein Gespräch mit Ihrem Finanzfachmann vereinbaren, um diese Verantwortung zu besprechen.

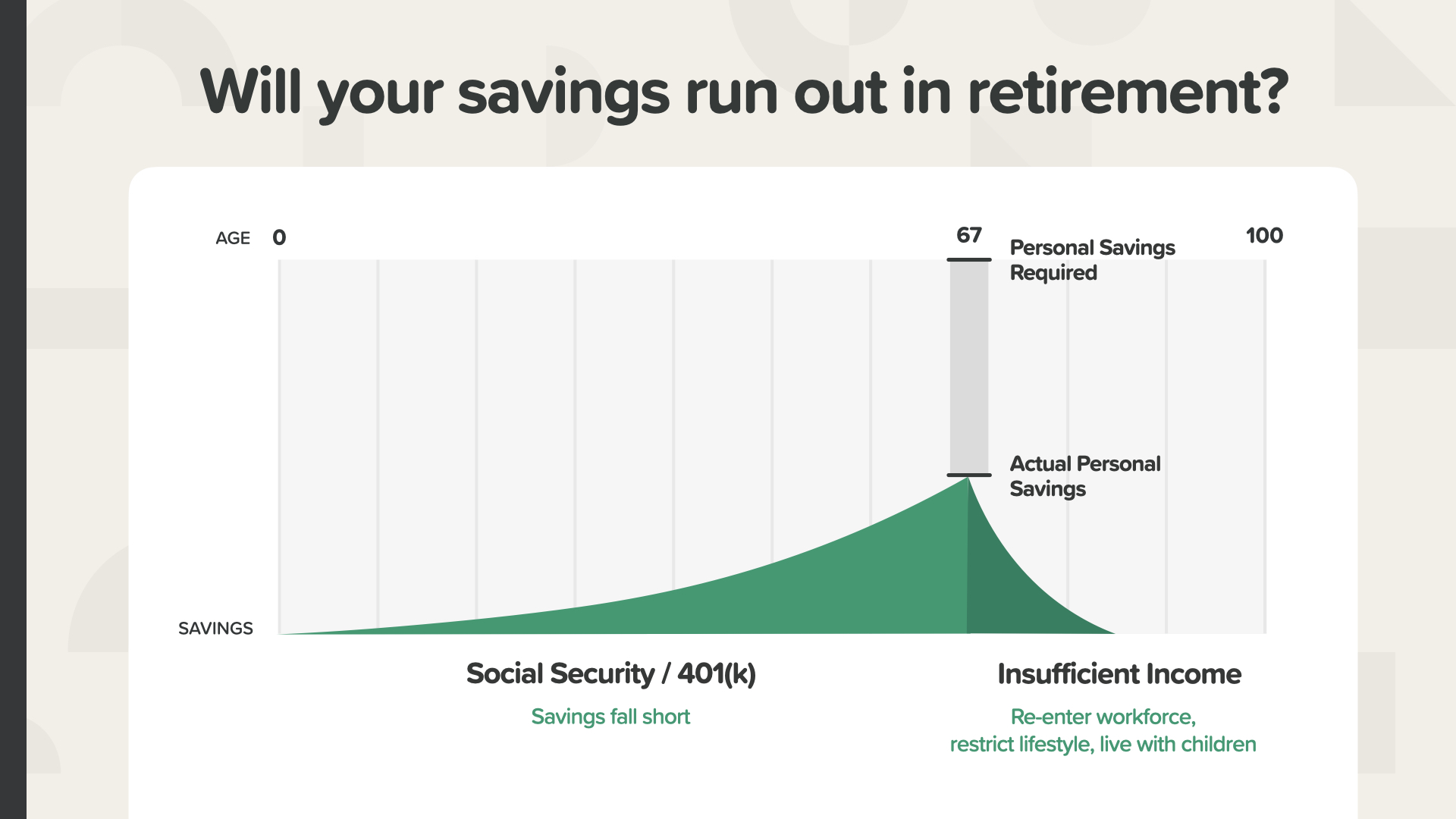

Selbst wenn Sie Ihren Ruhestand auf die Beine stellen können, werden Sie genug Einkommen für den Rest Ihres Lebens haben? Oder wird Ihnen das Geld ausgehen? Hier ist ein Beispiel, das die Zahlen und die Möglichkeit eines Spardefizits verdeutlicht. Wenn Sie nicht jeden Monat genügend Geld mit einer ausreichend hohen Rendite zur Seite legen, können Ihre Ersparnisse nicht ausreichen, was Ihr Ruhestandseinkommen - und Ihren Lebensstil - gefährden kann. Je nachdem, wie hoch Ihre Unterdeckung ist, müssen Sie vielleicht wieder ins Berufsleben einsteigen, Ihren Lebensstil einschränken, um mit weniger Geld auszukommen, oder zu Ihren Kindern ziehen. Wie hört sich das an? Sehen Sie die Lücke - die Grauzone zwischen dem, was Sie gespart haben, und dem, was Sie brauchen? Diese Lücke zu schließen, sollte das Ziel eines jeden Amerikaners - und seines Finanzfachmanns - sein.

So sieht es aus, wenn man es schafft - das Sparziel für den Ruhestand ist erreicht. Diese Person verfügt über ein verlässliches Einkommen, weil sie den erforderlichen Betrag gespart und die erforderliche Rendite erzielt hat, um die Ersparnisse zu erreichen, die erforderlich sind, um den Ruhestand zu ermöglichen, den sie sich vorgestellt hat. Es könnte sogar noch Geld übrig sein, das sie ihren Kindern vererben kann. Wie hört sich das an? Sie können mit Ihrem Finanzfachmann zusammenarbeiten, um herauszufinden, wie Ihre Zahlen aussehen müssen.

Nehmen wir uns ein paar Minuten Zeit, um etwas über die Macht des Zinseszinses zu lernen. Die Macht des Zinseszinses bezieht sich auf das Wachstumspotenzial von Geld im Laufe der Zeit, indem die Magie des "Zinseszinses" genutzt wird, d. h. Zinsen, die auf die Summe der Einlagen plus aller zuvor gezahlten Zinsen gezahlt werden. Oder wie Zoey es ausdrückt: Zinsen auf Zinsen.

Der Unterschied zwischen einfachen Zinsen und Zinseszinsen ist erheblich. Der eine bleibt gleich, der andere wächst und wächst.

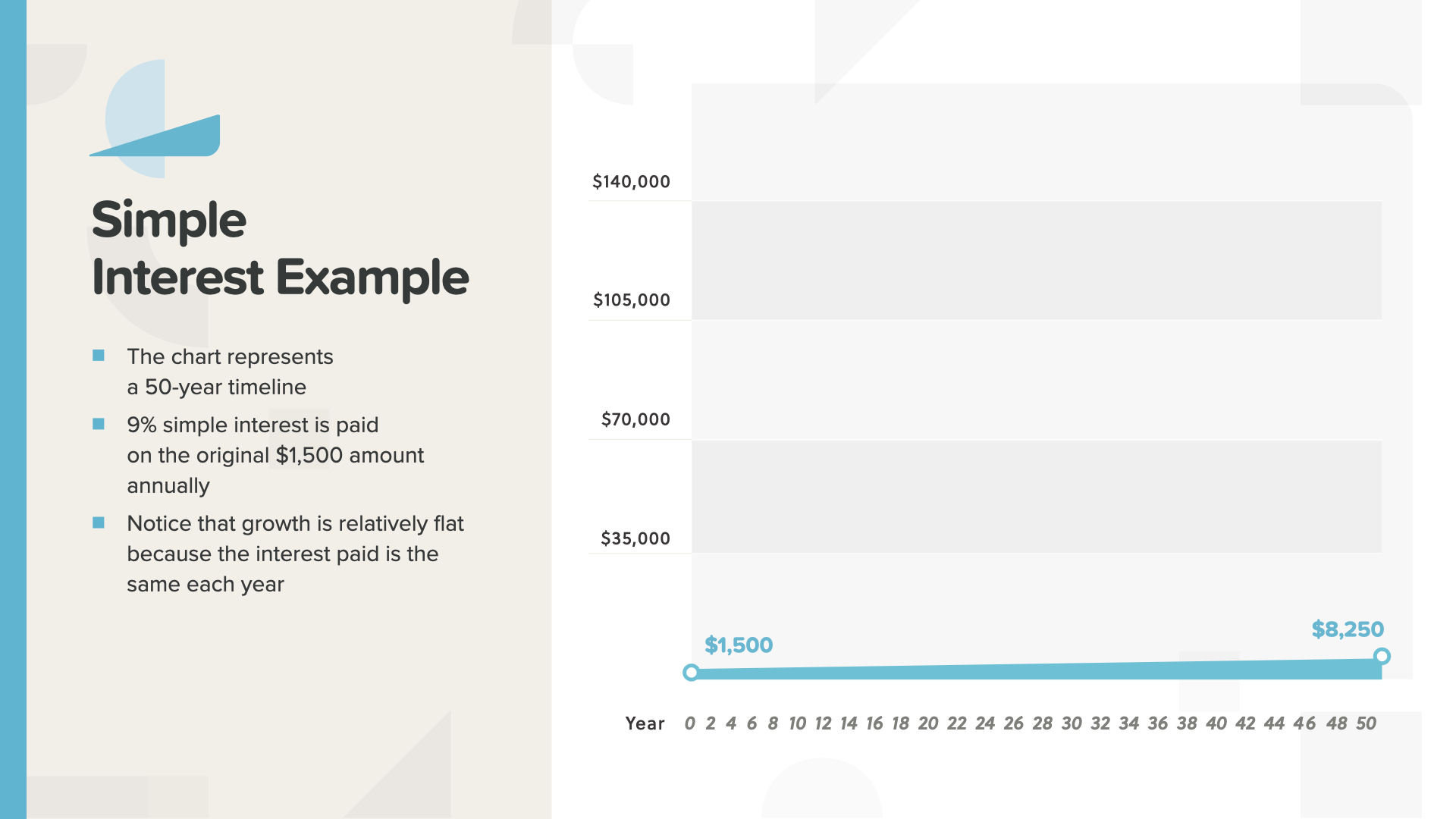

Mit einfachen Zinsen wachsen die ursprünglichen 1.500 Dollar auf 8.250 Dollar an. Das scheint bei einer Wartezeit von 50 Jahren nicht viel zu sein.

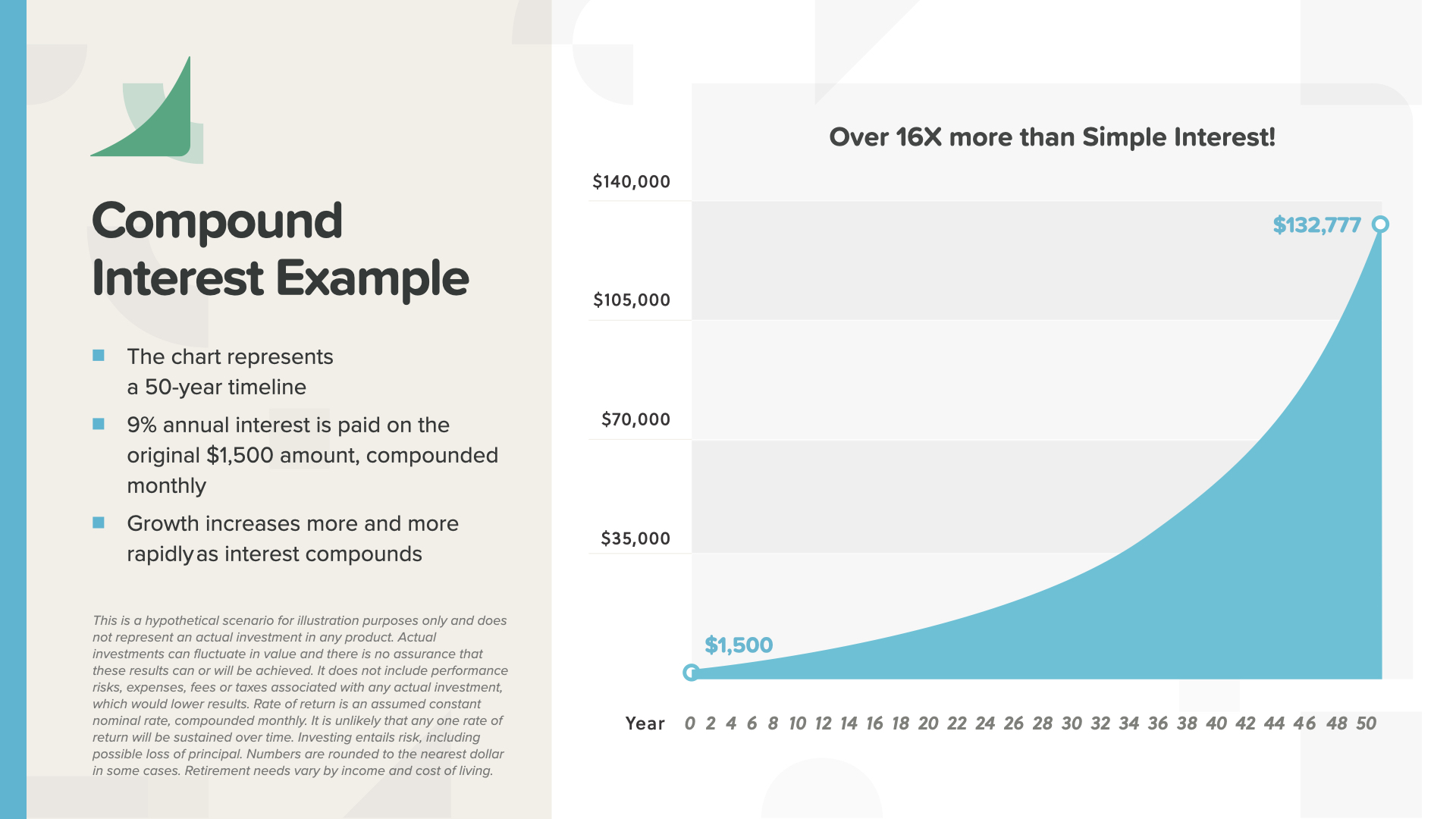

Mit Zinseszins wachsen die 1.500 Dollar im gleichen Zeitraum von 50 Jahren auf 132.777 Dollar an - 16 Mal mehr Geld! Beachten Sie, wie die Kurve des Diagramms in den späteren Jahren steiler wird, wenn die Kraft des Zinseszinses richtig zum Tragen kommt. Die exponentielle Kraft des Zinseszinseffekts - das ist es, was Sie wollen!

178 Dollar, die im Alter von 25 bis 67 Jahren jeden Monat gespart werden, führen bei unterschiedlichen Renditen zu sehr unterschiedlichen Ergebnissen. Die meisten Menschen verstehen das nicht - was erklärt, warum sie unglückliche Orte wählen, um ihr Geld zu sparen.

Der pro Monat hinzugefügte Betrag und die Zeit sind gleich geblieben. Die einzige Änderung ist die Rendite. Bei 9 % gegenüber 1 % kann das bis zu 797 % mehr Geld bedeuten - das sind fast 900.000 Dollar Unterschied! Wie Sie sehen, kann Ihre Rendite der entscheidende Faktor sein, der Ihre Altersvorsorgelücke schließt oder Sie mit einem erheblichen Defizit zurücklässt. Aus diesem Grund bezeichnete Albert Einstein den Zinseszins als die größte mathematische Entdeckung aller Zeiten!

Wir alle haben schon einmal Zeit vergeudet. Besonders kostspielig ist es, wenn man in dieser Zeit den Wert des Geldes verliert. Man bekommt die Zeit nie wieder zurück... oder das verlorene Geld. Aber es gibt 3 Maßnahmen, die Sie ergreifen können, um den Zeitwert des Geldes zu nutzen. Fangen Sie jetzt an, sparen Sie regelmäßig und haben Sie Geduld.

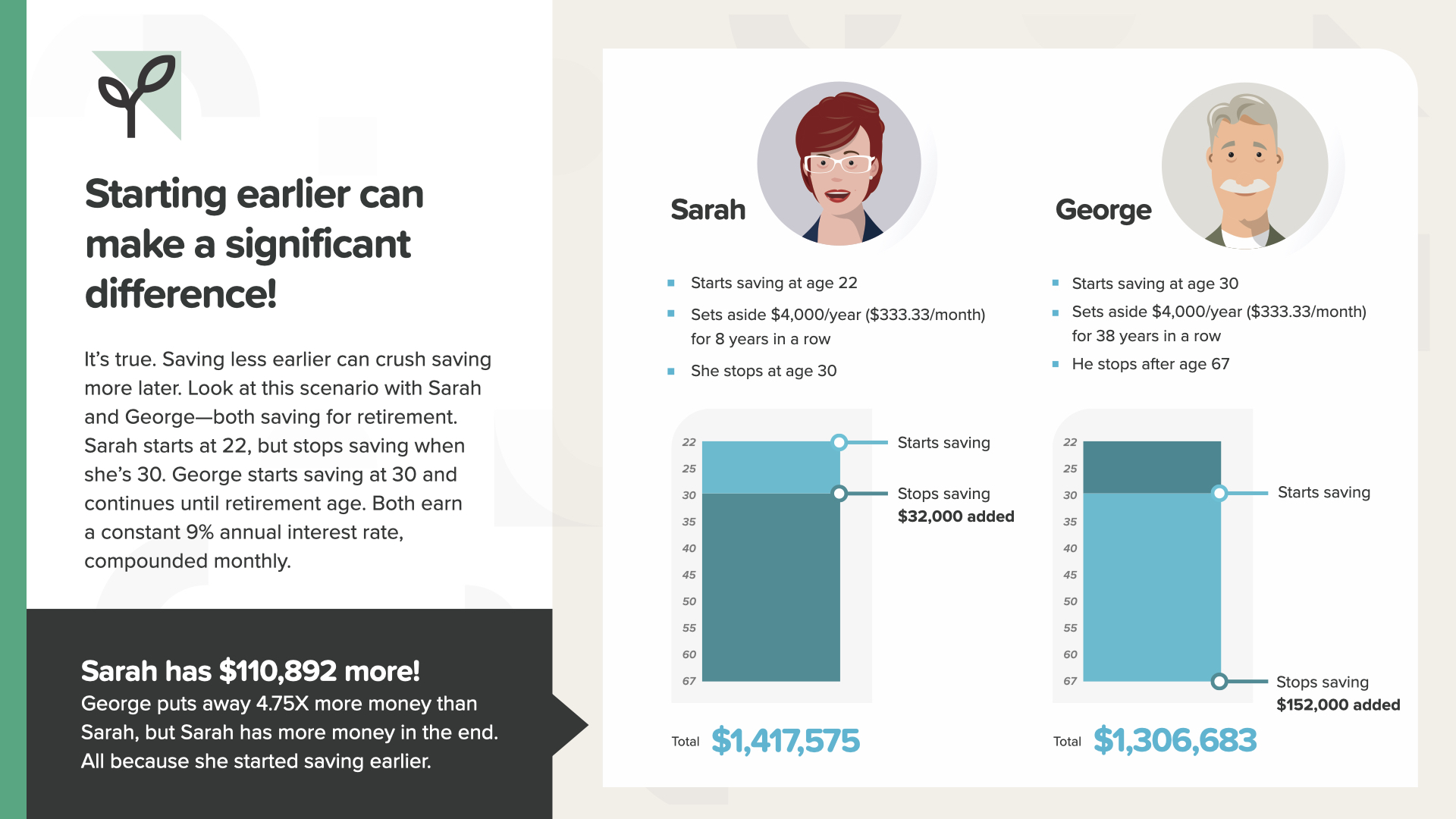

Ein früherer Beginn ist immer eine gute Idee. Das kann einen erheblichen Unterschied ausmachen. In diesem Fall ist das Sparen im Alter von 22-30 Jahren besser als im Alter von 30-67 Jahren. Hier hatte Sarah am Ende 110.892 $ mehr, nachdem sie 4,75x weniger Geld weggelegt hatte.

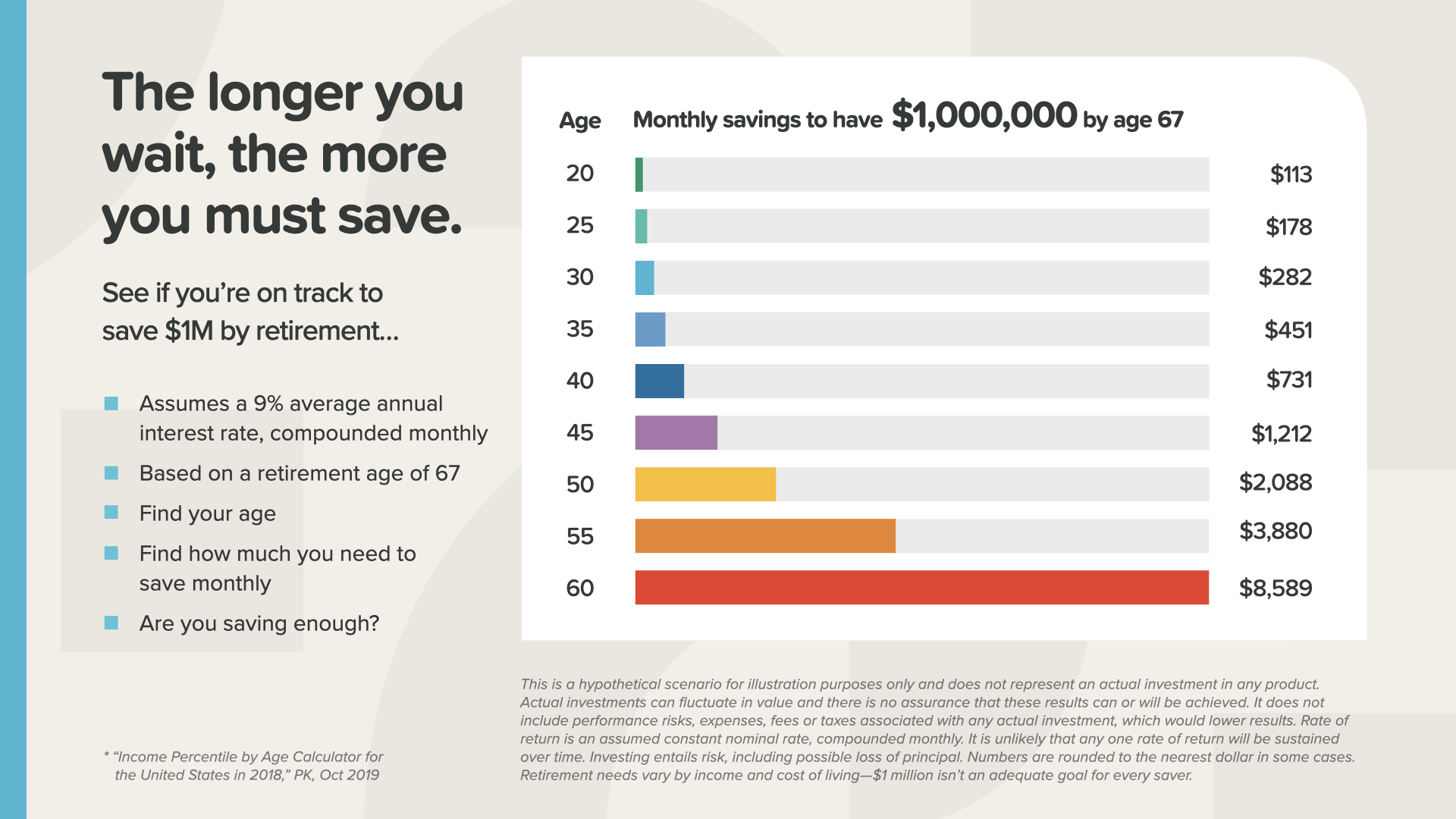

Hier ist eine Abbildung der Zahlen, die nach Alter aufgeschlüsselt ist. Für jede Million, die Sie im Ruhestand haben möchten, können Sie den monatlichen Betrag sehen, den Sie sparen müssen. Im Alter von 30 Jahren müssen Sie 282 $ pro Monat sparen, um im Ruhestand 1 Million $ zu haben. Wenn Sie jedoch bis zum Alter von 40 Jahren warten, müssen Sie 731 $ pro Monat sparen. Irgendwann werden Sie nicht mehr in der Lage sein, den erforderlichen monatlichen Sparbetrag zu erreichen. Sie werden es sich einfach nicht mehr leisten können. Dann haben Sie 2 Möglichkeiten: Sie müssen Ihre Träume zurückschrauben oder einen Weg finden, mehr Geld zu verdienen.

Nur 15 % der Erwachsenen rechnen heute damit, ein Erbe von ihren Eltern zu erhalten. Wenn Sie Ihren Kindern bei ihrem Eintritt in den Ruhestand 1 Million Dollar schenken möchten, welche Option ist dann realistischer? Entweder Sie geben ihnen jeweils 1 Million Dollar in bar, wenn sie erwachsen sind und Sie genug gespart haben - oder Sie entwickeln einen Plan, um einen Bruchteil dieses Betrags für jedes Kind zu sparen, wenn es noch jung ist.

Quellefür die 15%-Statistik für die Sprechernotizen zu dieser Folie: New York Life, Juli 2023, "The 'Great Wealth Transfer' is underway but almost half expecting a inheritance are not ready to manage it, finds New York Life Wealth Watch Survey." https://www.newyorklife.com/newsroom/2023/new-york-life-wealth-watch-great-wealth-transfer

Wir wissen, wie schwer es für Eltern im Rentenalter ist, ein Erbe für ihre erwachsenen Kinder zu erhalten. Da Senioren länger leben, müssen sie unter Umständen fast ihre gesamten Ersparnisse aufbrauchen, um jahrzehntelange Ausgaben zu decken, einschließlich medizinischer Rechnungen und Langzeitpflege. Diese neue Realität der Langlebigkeit kann die Möglichkeit, ein Erbe auf die alte Weise zu hinterlassen, zunichte machen.

Könnten Sie also die heute gelernten Geldprinzipien anwenden, um 1 Million Dollar für Ihr Kind oder Enkelkind zu sparen? Es könnte einfacher sein, als Sie denken.

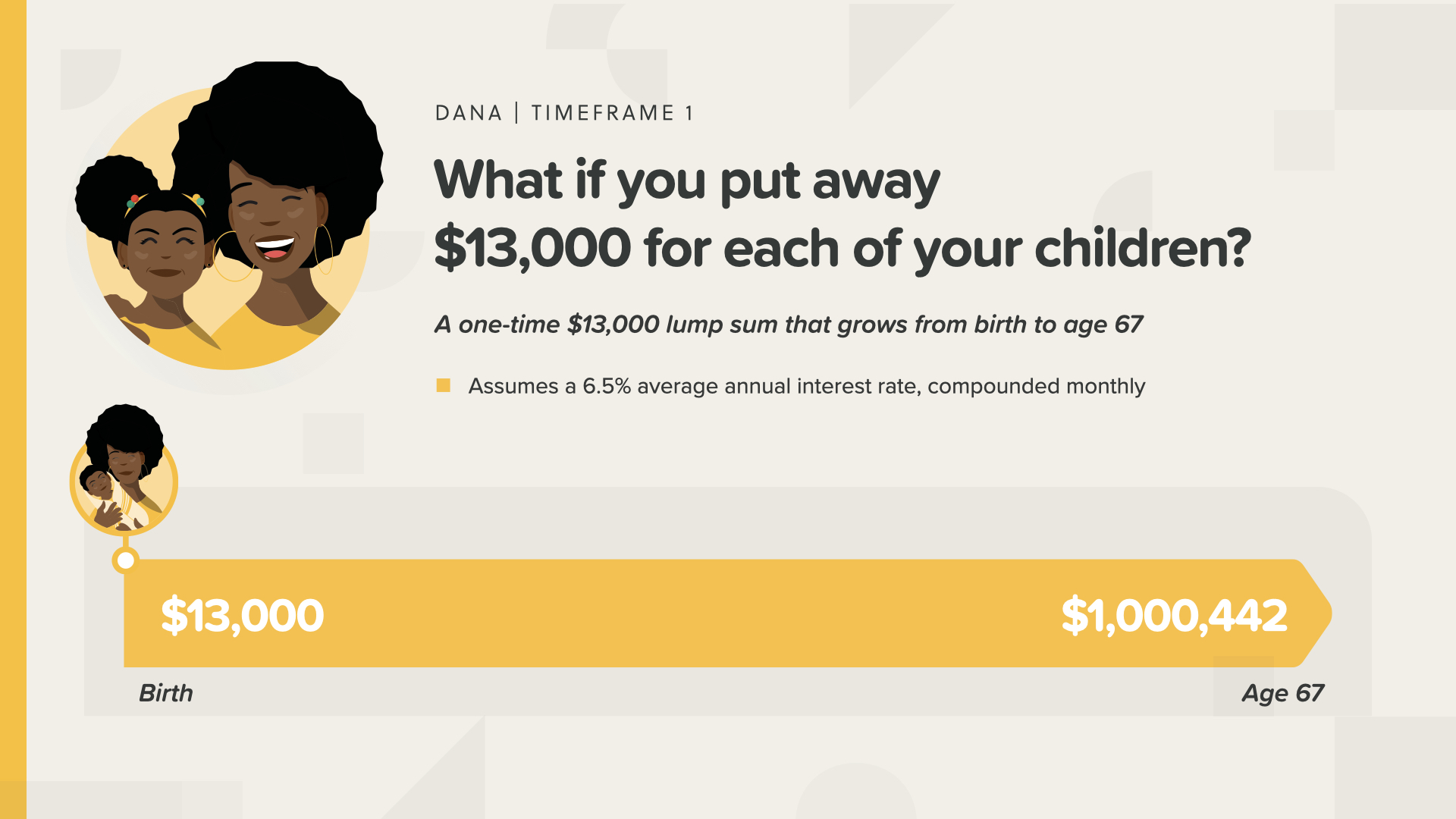

In diesem Beispiel legt Dana einmalig 13.000 $ beiseite und lässt es von der Geburt ihrer Tochter bis zu deren 67. Es wächst mit 6,5 % auf etwas mehr als 1 Million Dollar an.

Wenn Dana wartet, bis ihre Tochter die High School abgeschlossen hat, erhält ihre Tochter nur etwa 300.000 Dollar, wenn sie 67 wird. Was für einen Unterschied 18 Jahre machen können!

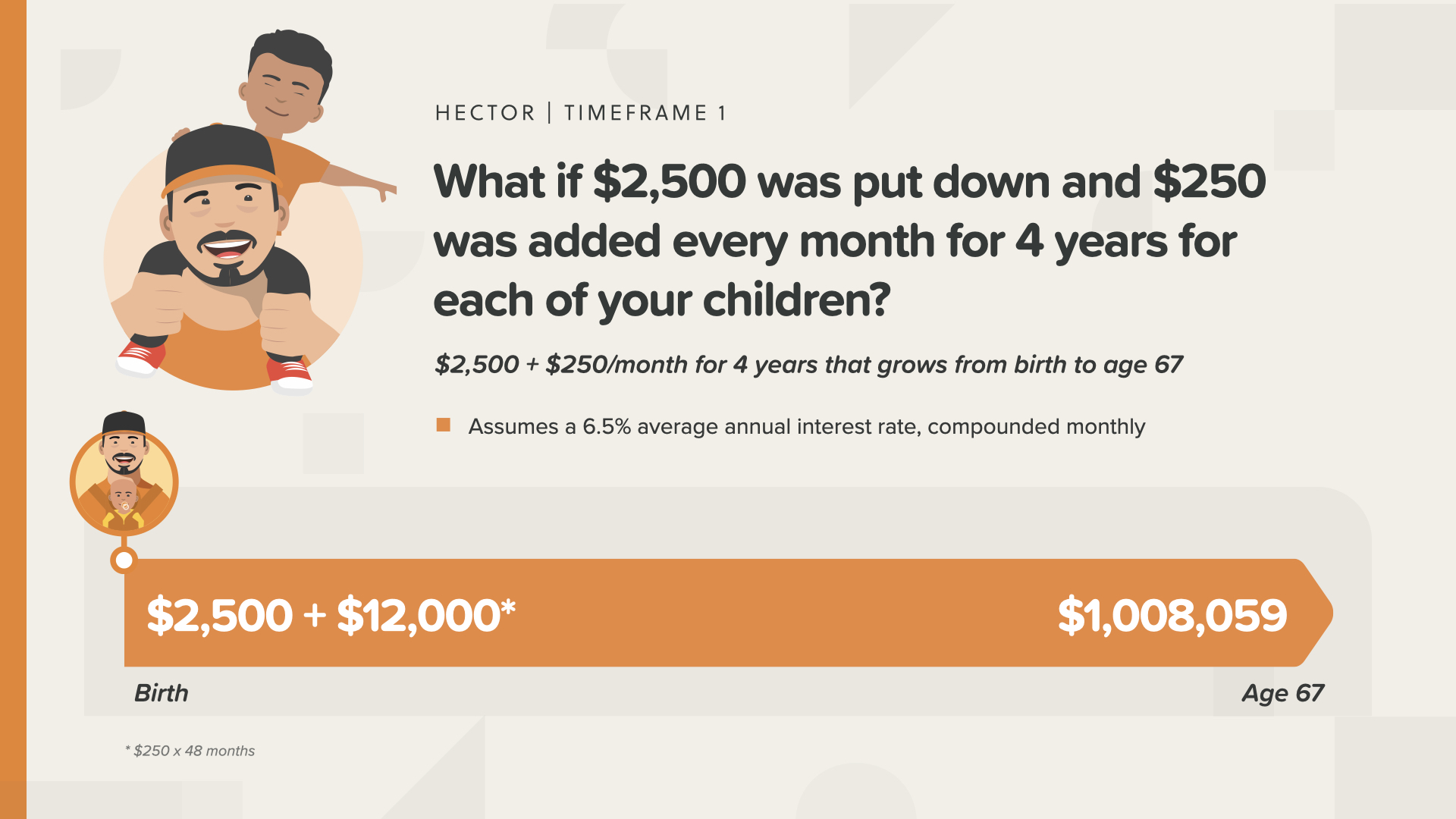

Hector hat zwar keine 13.000 Dollar auf der hohen Kante, aber er möchte trotzdem, dass sein Sohn mit 1 Million Dollar in Rente geht. Er und seine Verwandten können zusammenarbeiten, um jetzt nur 2.500 $ zu sparen und dann nur 250 $ jeden Monat für die nächsten 4 Jahre. Und wie von Zauberhand erreichen auch sie ihr Ziel - und sein Sohn geht mit 1 Million Dollar in Rente, die auf ihn wartet.

Wenn Hector wartet, bis sein Sohn 18 Jahre alt ist, ist es das Gleiche, als wenn Dana gewartet hätte... der Betrag, den ihre Kinder am Ende bekommen, ist viel geringer. Ein bisschen mehr als 300.000 Dollar.

Jetzt sehen Sie, warum wir diese Strategie "Million Dollar Baby" nennen. Wie dankbar wären Ihre Kinder eines Tages - vielleicht, wenn Sie nicht mehr da sind -, dass ihre Eltern an ihre Zukunft gedacht haben, dass sie wissen, wie Geld funktioniert, und dass sie in Liebe gehandelt haben, um für sie zu sorgen? Das ist ein Dankeschön, das Ihr Vermächtnis für immer verändern könnte.

Haben Sie Spaß? Das ist mein Lieblingsteil. Es ist Zeit, die Regel der 72 zu lernen. Hat jemand von Ihnen schon einmal davon gehört? Es ist eine wenig bekannte mathematische Abkürzung, die die Wohlhabenden seit Jahren benutzen. Jeder sollte sie kennen. Man teilt einfach einen beliebigen Zinssatz durch die Zahl 72 und schon weiß man, wie lange es dauert, bis sich Ihr Geld verdoppelt. Es funktioniert FÜR Sie, wenn Sie Geld sparen. Es funktioniert GEGEN Sie, wenn Sie Geld leihen. Bei einem Zinssatz von 1 % dauert es 72 Jahre, bis aus 1 $ 2 $ werden. Das ist eine lange Zeit. Würde sich jemand wissentlich und absichtlich dafür entscheiden? Und doch entscheiden sich so viele Menschen für so niedrige oder noch niedrigere Zinssätze.

Wie Sie sehen, kann sich Ihr Geld um so schneller verdoppeln, je besser die Rendite ist, die Sie erzielen. Bei 3% alle 24 Jahre... bei 6% alle 12 Jahre... bei 9% alle 8 Jahre... und bei 12% alle 6 Jahre. Das ist schon eher der Fall.

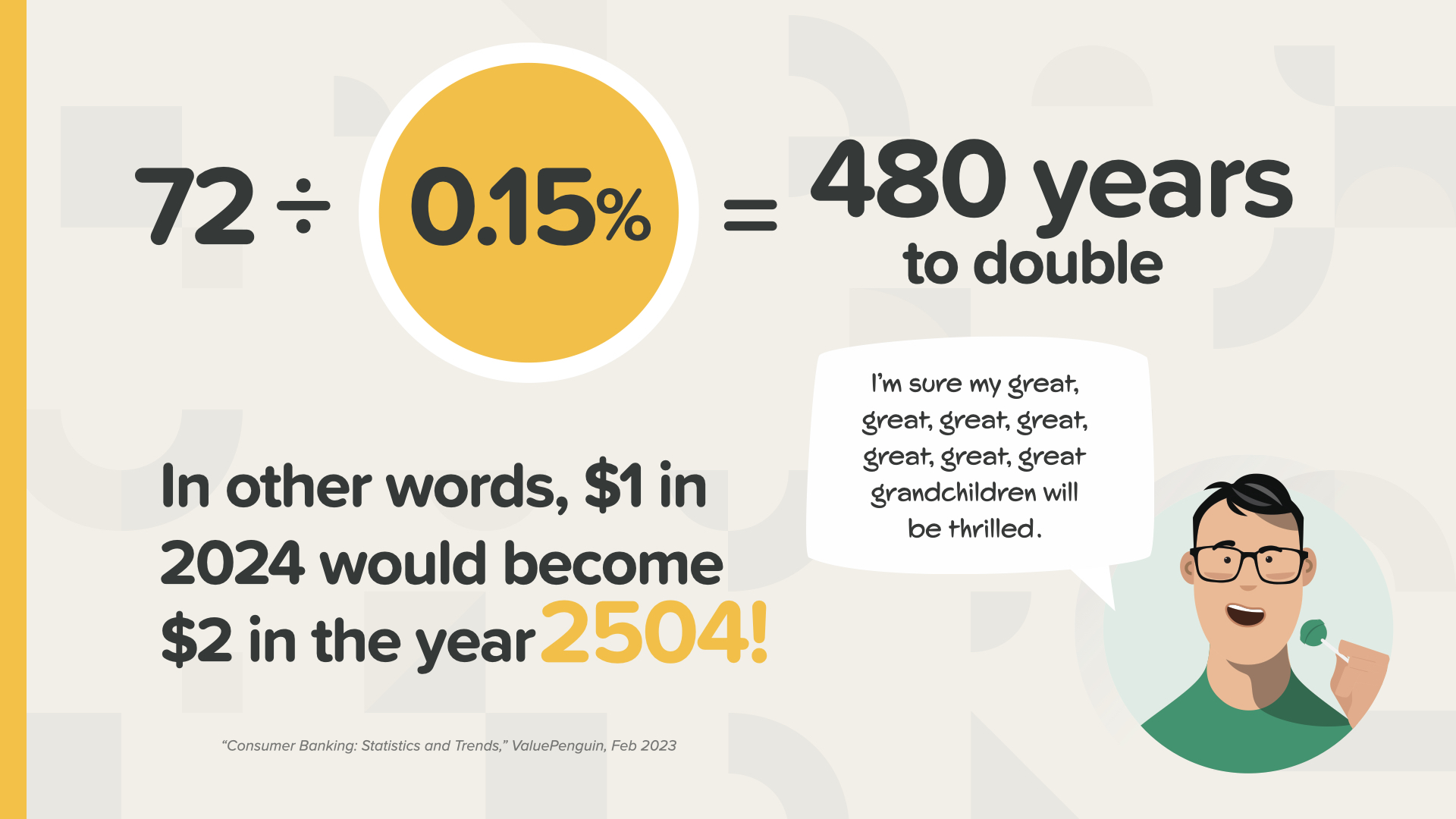

Bei einer Rendite von 0,15 % haben Sie, wenn Sie das durch 72 teilen, 480 Jahre Zeit, um Ihr Geld zu verdoppeln. Das ist das Jahr 2504! Wie Clark sagt, werden seine großen, großen, großen, großen, großen, großen, großen Enkelkinder es lieben.

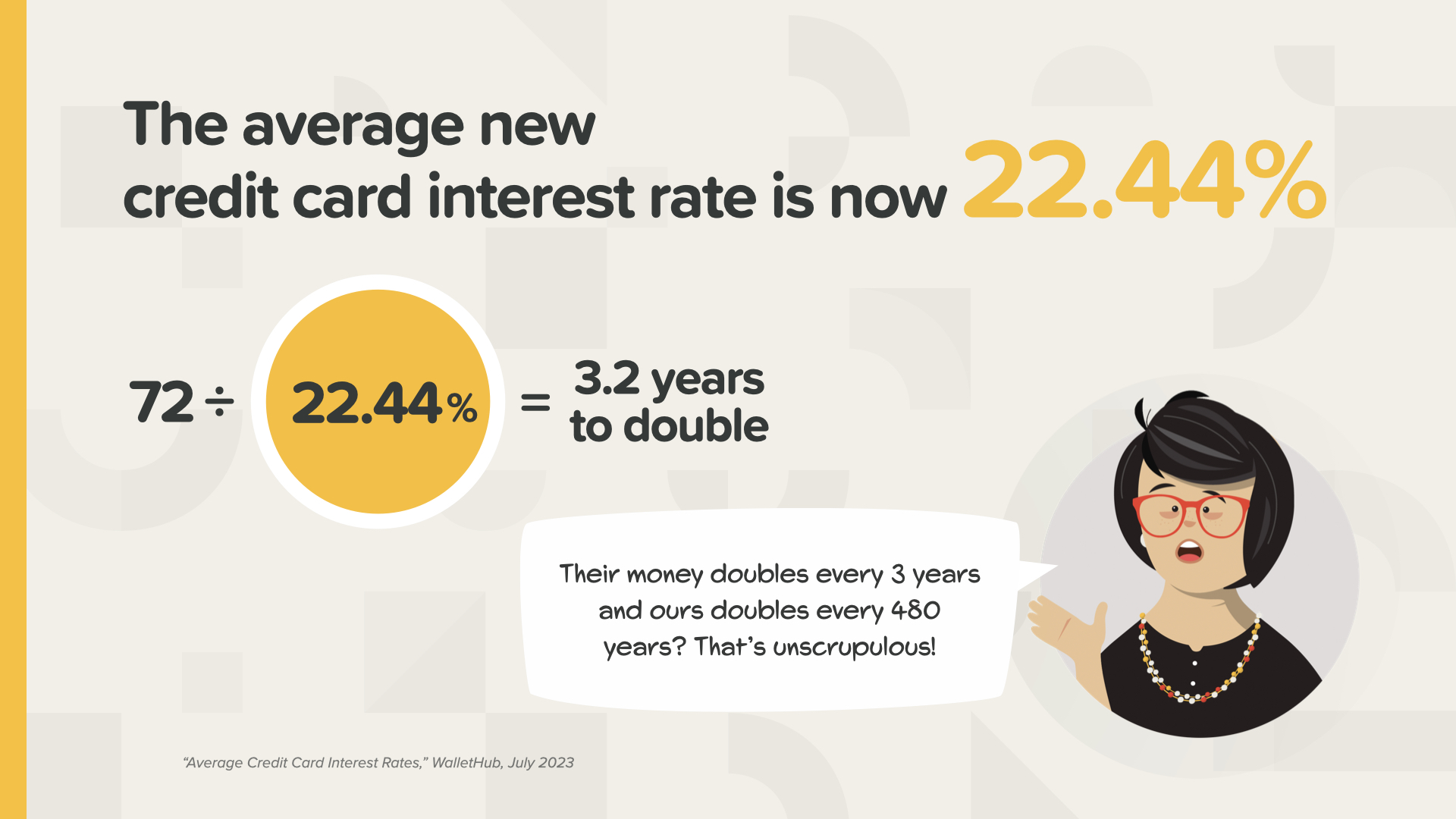

Und nur damit wir uns richtig verstehen: Die gleiche Stelle, die Ihnen 0,15 % gibt, kann Ihnen über 22 % oder mehr für eine Kreditkarte berechnen. Das bedeutet, dass sich ihr Geld alle 3,2 Jahre verdoppelt. Jetzt sehen Sie, warum der Untertitel des Buches "Stop Being a Sucker" lautet. Sie müssen wissen, wie Geld heute funktioniert, nicht morgen - HEUTE.

Jetzt führen wir Sie durch die 7 Money Milestones. Das ist Ihr Schritt-für-Schritt-Aktionsplan, der Ihnen dabei helfen soll, den Weg zu finanzieller Sicherheit und Unabhängigkeit zu finden - von dort, wo Sie heute stehen. Die gute Nachricht ist, dass niemand zu weit voraus oder zu weit zurück ist, um von diesen Meilensteinen zu profitieren.

Jeder Meilenstein ist ein entscheidender Schritt, der Ihnen hilft, Ihren finanziellen Gipfel zu erreichen. Durch die Zeit, die wir heute zusammen verbringen, verbessern Sie Ihr finanzielles Wissen Konzept für Konzept und Strategie für Strategie. Sie lernen, Ihre persönlichen Finanzen in die Hand zu nehmen, was Ihnen das Selbstvertrauen gibt, Ihre Situation mit einem Finanzprofi zu besprechen - was wir dringend empfehlen.

Den ersten Meilenstein haben Sie bereits hinter sich gebracht. Sie haben den Meilenstein Nr. 1 - Finanzielle Bildung - mit dem ersten Teil dieser Sitzung begonnen. Mit jeder Folie, die wir behandeln, werden Sie besser auf Ihre Finanzen vorbereitet. Denken Sie auch daran, dass Sie sich bei Detailfragen am besten an einen Finanzfachmann wenden sollten. Ich kann sie mit Ihnen besprechen, wenn Sie keinen haben oder Hilfe bei der Auswahl brauchen. Man kann es auch anders sagen...

Im Kampf um Ihr Geld gibt es 2 wesentliche Instrumente, die Sie brauchen, um zu gewinnen. Wir wissen, dass der beste Ausgangspunkt für jeden eine Kombination aus Finanzbildung und einem Finanzfachmann ist. Nehmen Sie diese Ausbildung ernst. Das haben Sie nicht in der Schule, von Ihren Eltern oder Freunden gelernt. Behandeln Sie Ihre Finanzen mit der gleichen Hingabe, die Sie auch für Ihre Gesundheit aufbringen. Googeln Sie Dinge, stellen Sie Fragen... aber wenden Sie sich dann an jemanden, dem Sie vertrauen und der damit sein Geld verdient.

Der richtige Schutz ist aus einem wichtigen Grund Meilenstein Nr. 2. Sie müssen sich und Ihre Familie vor einem möglichen zukünftigen Verlust von Einkommen oder Ersparnissen schützen, bevor Sie den Rest der Reise antreten. Wenn Sie vorzeitig sterben sollten, könnte Ihre Familie nicht nur ohne Sie, sondern auch ohne Ihr Einkommen dastehen. Ihre derzeitigen Ersparnisse reichen möglicherweise nicht aus, um sie zu versorgen.

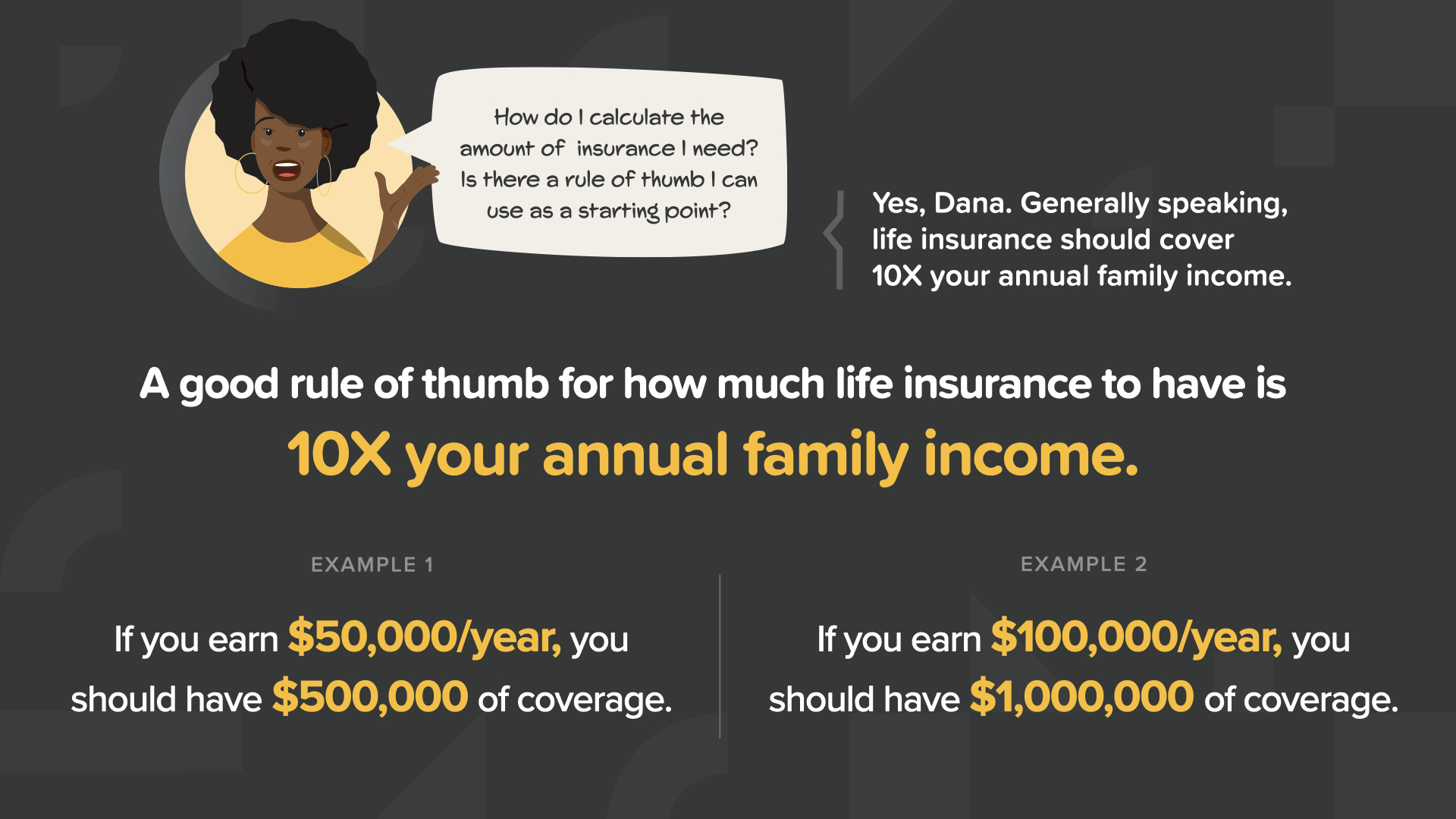

Wie viel Lebensversicherung sollte man haben? Die Antwort ist, dass dies für jeden anders ist und von der jeweiligen Situation abhängt. Als Faustregel empfehlen wir Ihnen jedoch, eine Lebensversicherung abzuschließen, die mindestens das 10-fache Ihres jährlichen Familieneinkommens beträgt. Wenn Sie beispielsweise 50.000 $/Jahr verdienen, sollten Sie eine Deckung von 500.000 $ in Betracht ziehen. Bei einer konservativen Rendite von 5 % würden die Zinsen auf diesen Pauschalbetrag die Hälfte Ihres Einkommens ersetzen.

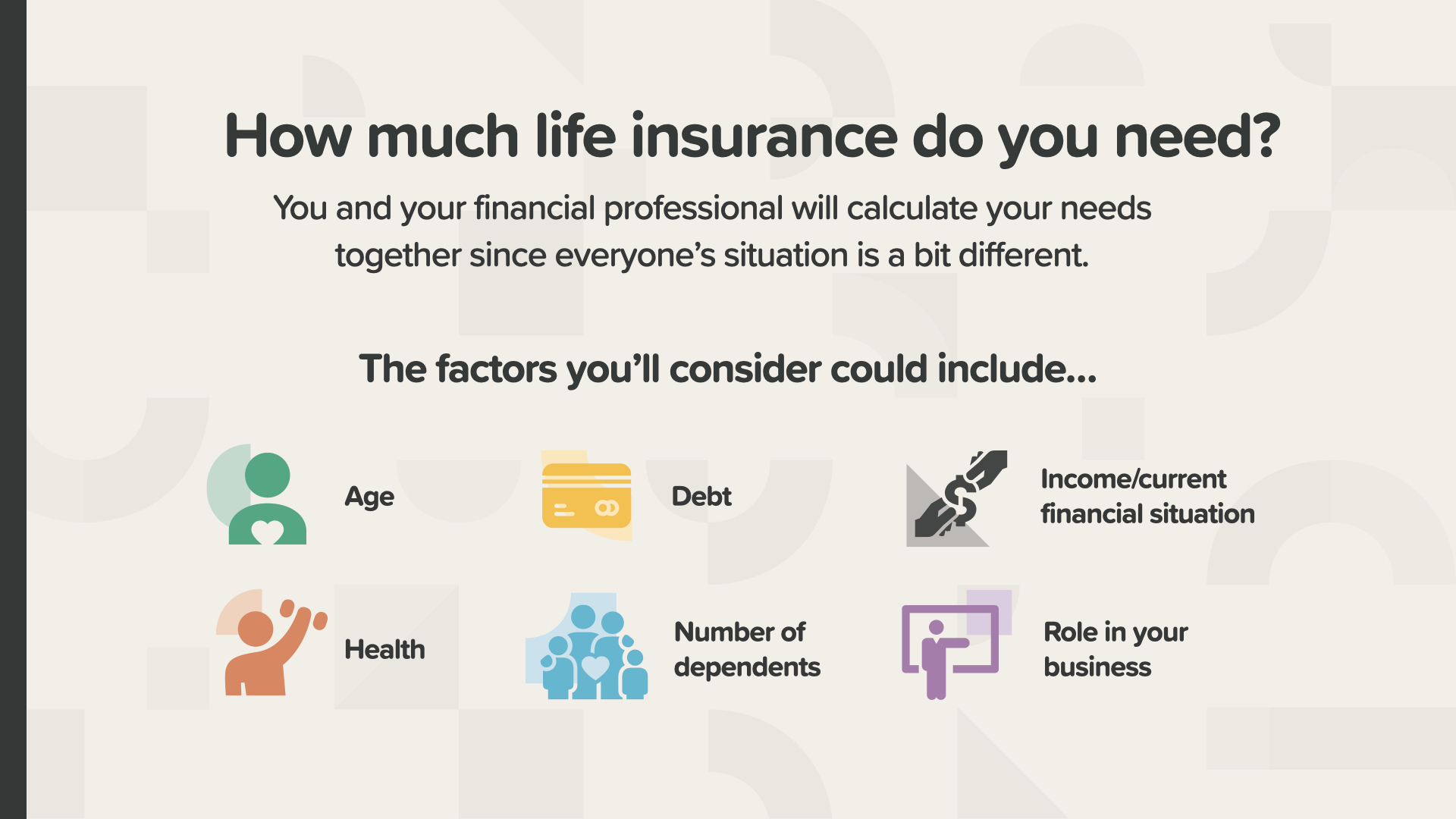

Für eine genauere Berechnung des Bedarfs Ihrer Familie fragen Sie Ihren Finanzfachmann. Gemeinsam können Sie Faktoren wie Ihr Alter, Ihre Verschuldung, Ihren Gesundheitszustand, die Anzahl Ihrer Angehörigen, Ihre Rolle in Ihrem Unternehmen und Ihre allgemeine finanzielle Situation berücksichtigen.

Dieselben Menschen, die unterschätzen, wie viel Lebensversicherung sie brauchen, neigen dazu, die Kosten zu überschätzen. Beide Annahmen können Familien davon abhalten, sich richtig abzusichern. Wie insure.com sagt: "Nur 59 % der Amerikaner haben eine Lebensversicherung, und etwa die Hälfte von ihnen ist unterversichert."

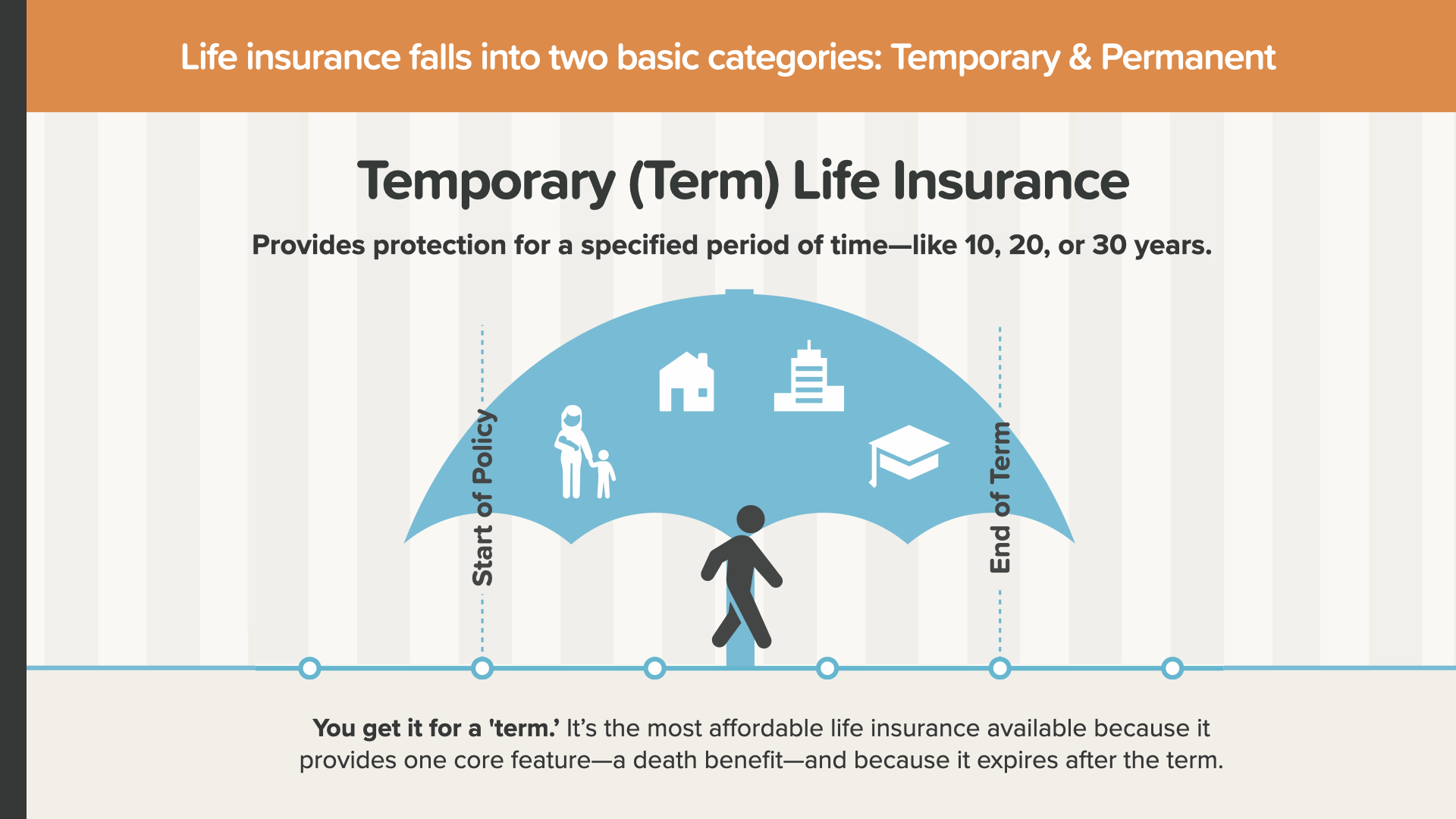

Lebensversicherungen lassen sich in zwei grundlegende Kategorien einteilen: Die befristete und die unbefristete. Betrachten wir zunächst die befristete Lebensversicherung, die im Allgemeinen als "Term"-Versicherung bezeichnet wird. Sie wird so genannt, weil sie Lebensversicherungsschutz für einen bestimmten Zeitraum bietet, z. B. 10, 20 oder 30 Jahre. Sie ist die günstigste Lebensversicherung auf dem Markt, weil sie nur ein einziges Merkmal bietet - die Todesfallleistung, d. h. das Geld, das an den Begünstigten ausgezahlt wird, wenn der Versicherte stirbt - und weil sie nach der Laufzeit ausläuft.

Mit einer Risikolebensversicherung können Sie Ihre Familie oder Ihr Unternehmen mit einer relativ geringen monatlichen Zahlung finanziell absichern. Damit ist sie für jeden geeignet, der in Zeiten großer finanzieller Verantwortung - wie der Erziehung Ihrer Kinder, der Abzahlung von Dingen wie Ihrer Hypothek oder Ihres Studiums - ein begrenztes Budget zur Verfügung hat, und für Unternehmer, die ihr Unternehmen führen.

Aber was passiert, wenn die Laufzeit Ihrer Versicherung endet? Sie können zwei Szenarien in Betracht ziehen. Szenario 1: Wenn Sie den Versicherungsschutz nicht mehr benötigen, können Sie Ihren Vertrag einfach auslaufen lassen. Kein Aufwand, kein Problem. Aber was ist, wenn Sie nach Ablauf der Vertragslaufzeit immer noch Versicherungsschutz benötigen, weil Sie noch Ihr Haus abbezahlen oder ein einkommensschwaches Paar sind? Oder vielleicht unterstützen Sie erwachsene Kinder oder Enkelkinder - oder Sie leiten immer noch Ihr Unternehmen? Aus diesen und anderen Gründen sollten Sie in Erwägung ziehen, Ihre Risikoversicherung im Szenario 2 zu behalten.

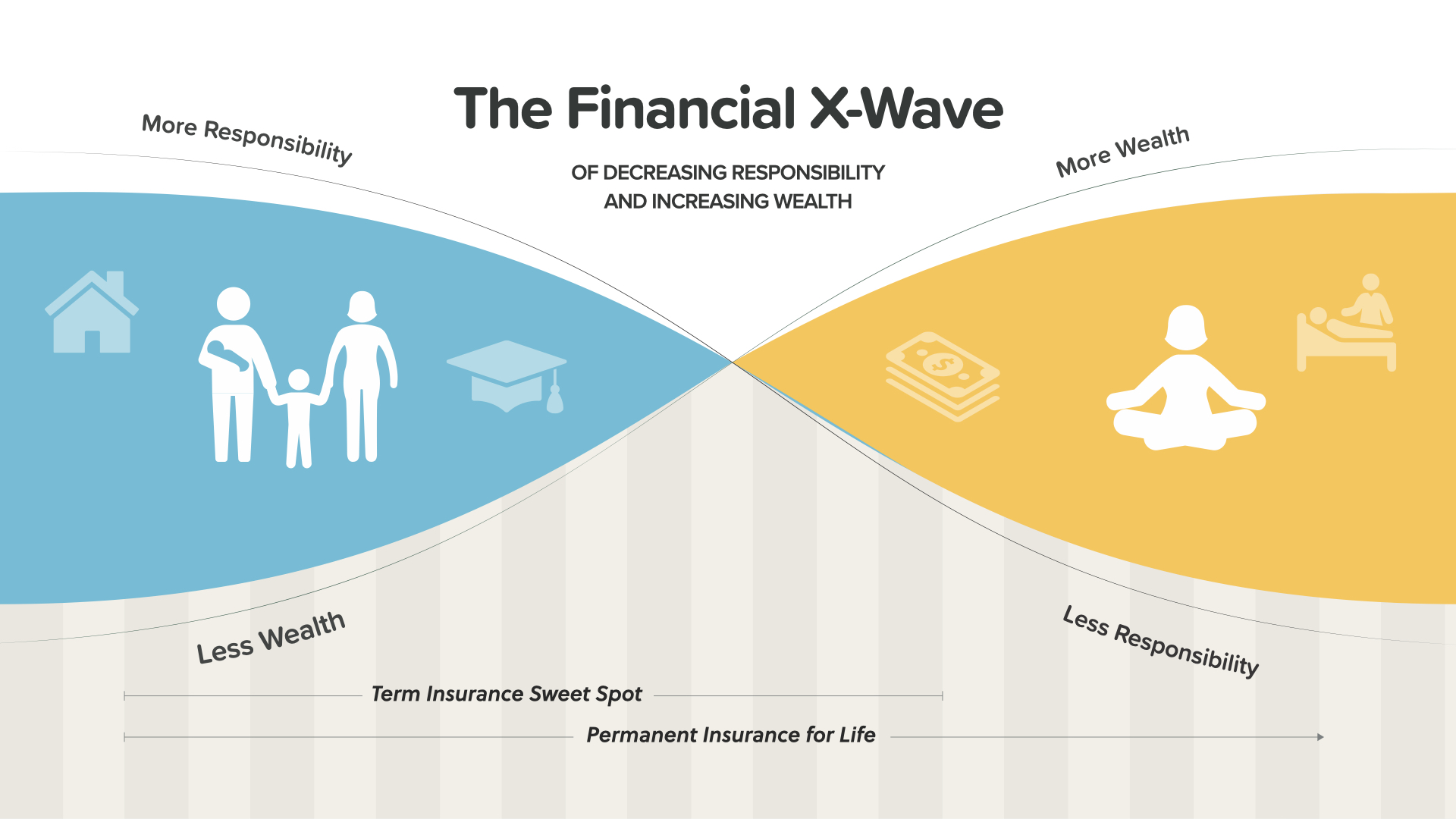

Wir nennen dies "die finanzielle X-Welle". In jüngeren Jahren - in blau auf der linken Seite dargestellt - haben Sie in der Regel mehr Verantwortung und weniger angesammeltes Vermögen. In späteren Jahren - auf der gelben Seite - ist geplant, dass Ihr angesammeltes Vermögen zunimmt, während Ihre Verantwortung hoffentlich abnimmt. Eine Risikolebensversicherung ist in der Regel dann am sinnvollsten, wenn Ihre Verantwortung höher und Ihr Vermögen niedriger ist - die linke Seite. Wenn sich diese beiden Faktoren später im Leben wie geplant umkehren, wird eine Risikolebensversicherung weniger sinnvoll. Ihr Finanzexperte kann Ihnen dabei helfen zu prüfen, wie die X-Wave auf Ihre Situation angewendet werden kann.

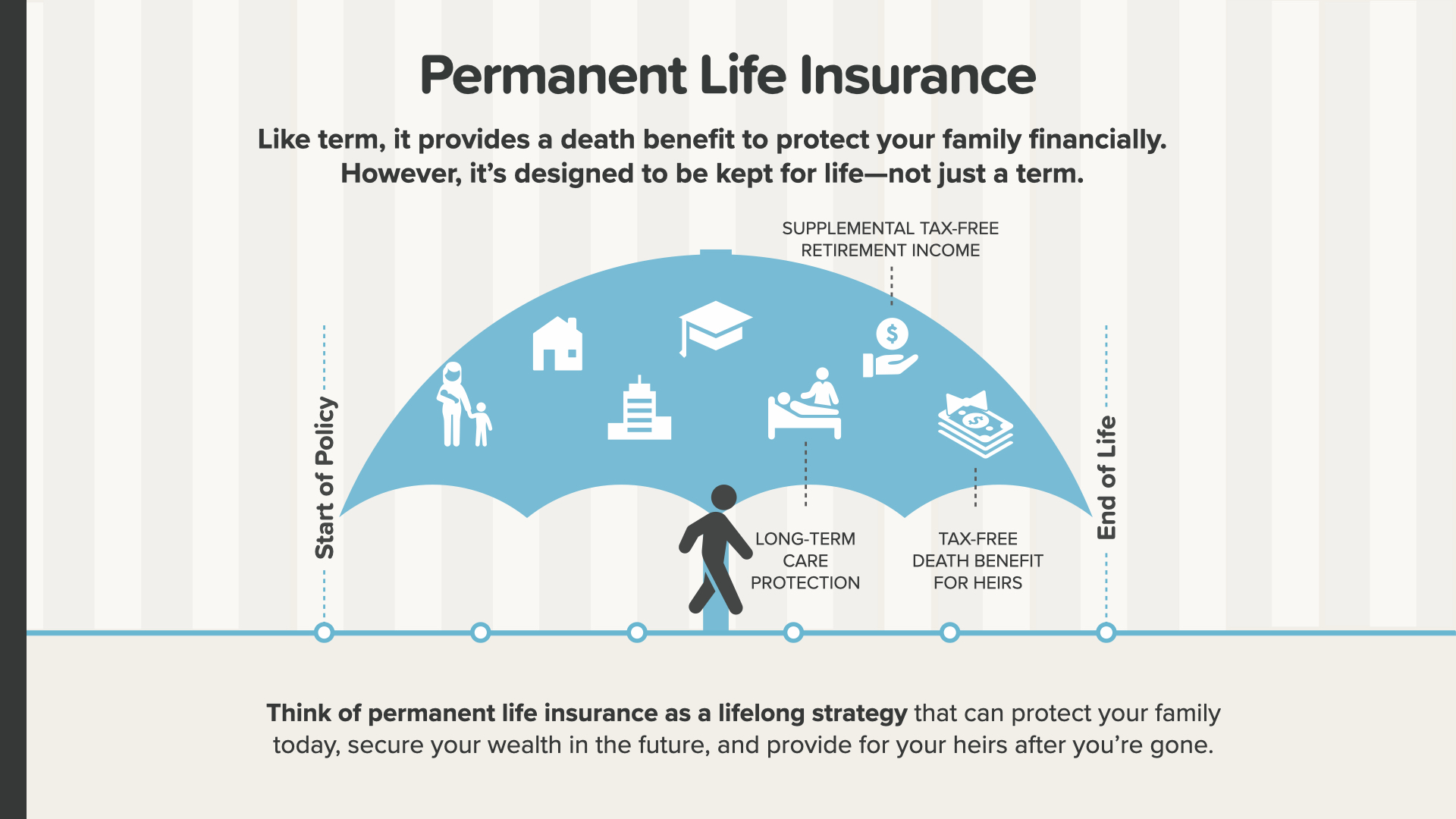

Sehen wir uns nun die unbefristete Lebensversicherung an. Wie die Risikolebensversicherung bietet sie eine Todesfallleistung, um Ihre Familie finanziell abzusichern. Die Risikolebensversicherung ist jedoch so konzipiert, dass sie Ihr ganzes Leben lang besteht und Sie schützt - nicht nur für einen begrenzten Zeitraum. Betrachten Sie die unbefristete Lebensversicherung als eine lebenslange Strategie, die Ihre Familie heute schützen, Ihr Vermögen in der Zukunft sichern und für Ihre Familie sorgen kann, wenn Sie nicht mehr da sind.

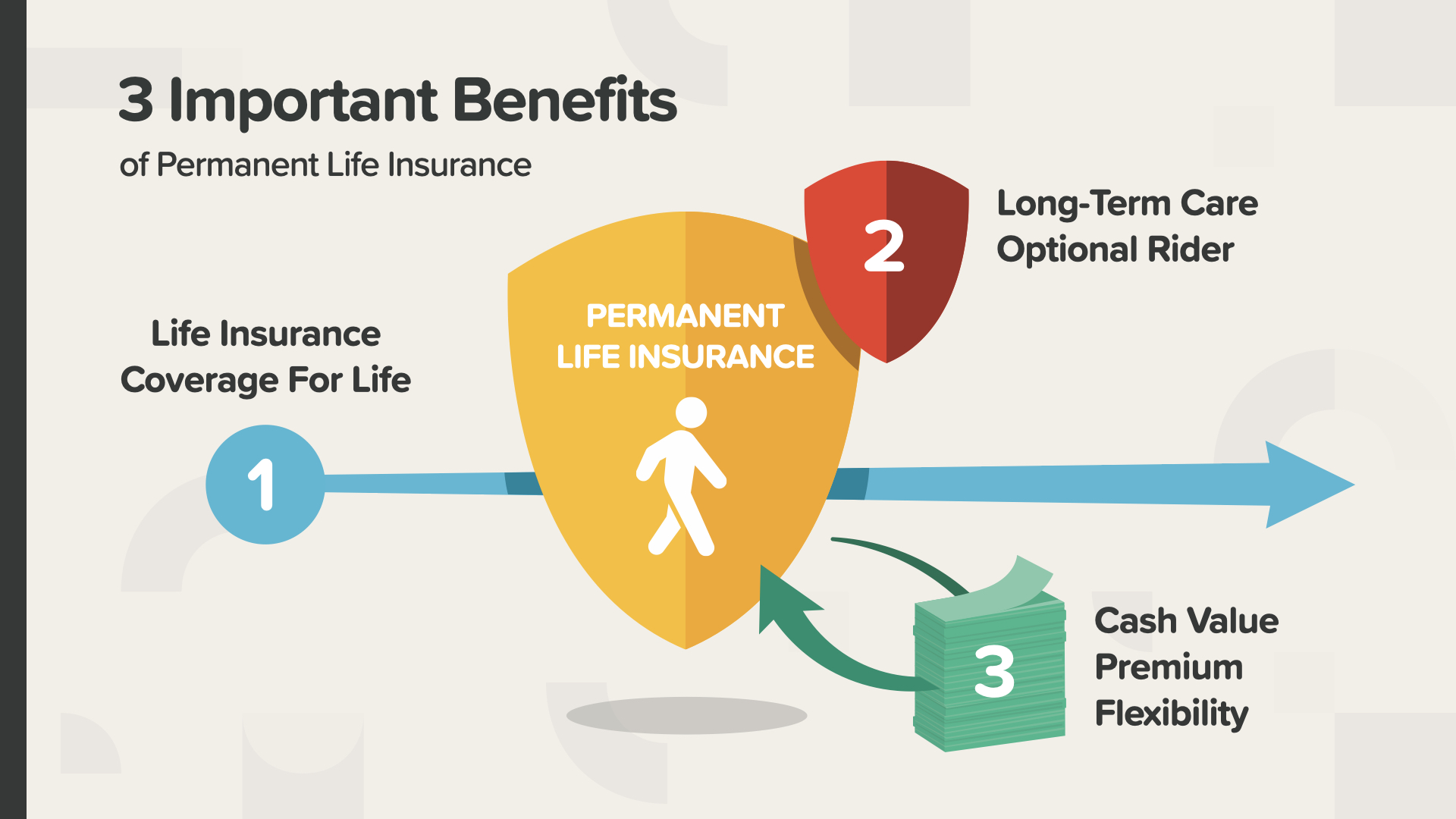

Es gibt 3 wichtige Vorteile einer dauerhaften Lebensversicherung. Erstens: Lebensversicherungsschutz für Ihr gesamtes Leben. Zweitens können Sie bei vielen unbefristeten Lebensversicherungen eine Pflegeversicherung als optionale Zusatzversicherung abschließen. Und drittens: Ihr angesammelter Barwert, der Ihnen Flexibilität bei den Prämien bietet - das heißt, wenn Sie Ihre Prämien aus irgendeinem Grund nicht zahlen können, können sie aus Ihrem Barwert bezahlt werden.

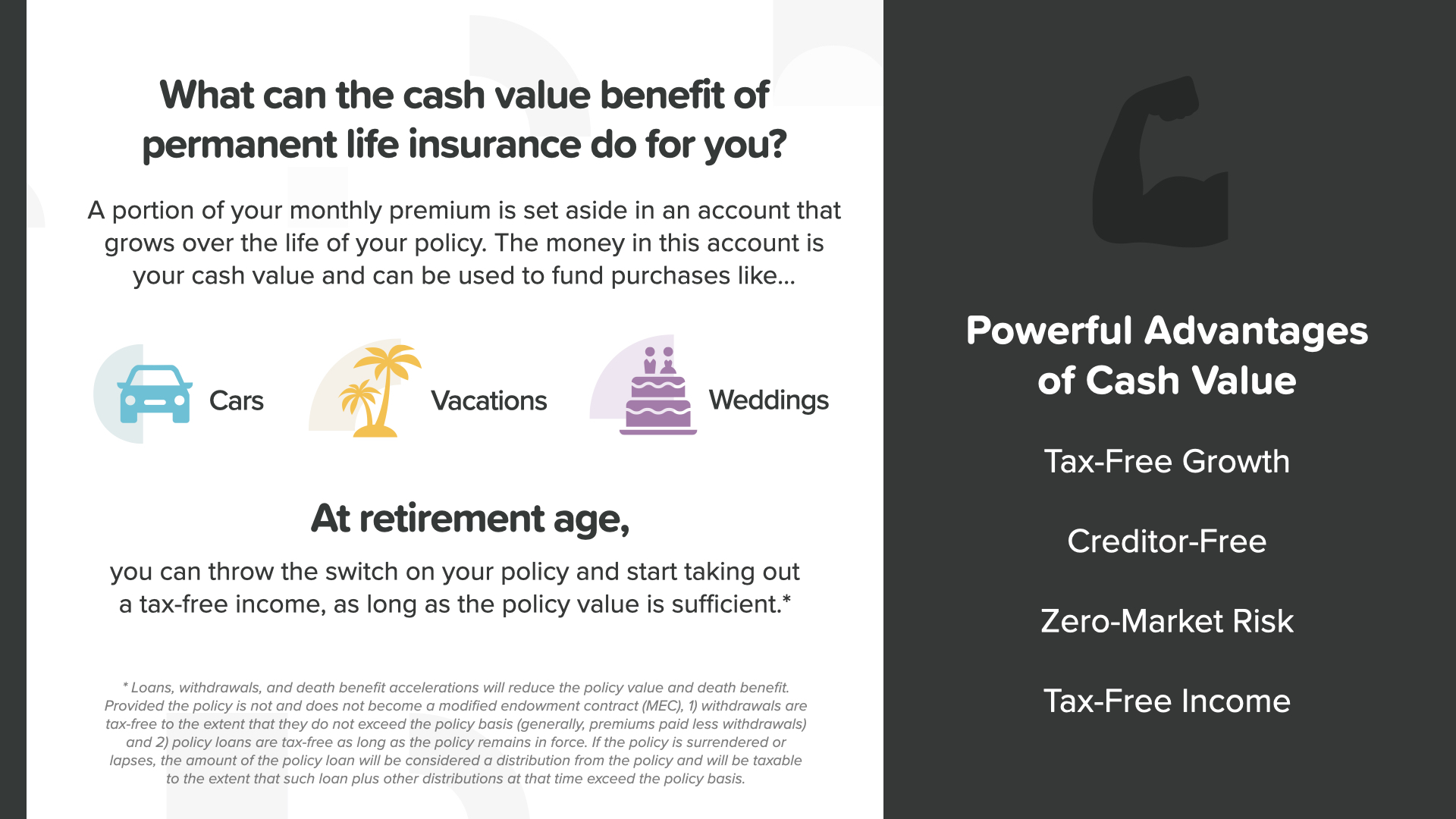

Lassen Sie uns darüber sprechen, was die Barwertkomponente einer dauerhaften Lebensversicherung ist und warum sie so wichtig sein kann. Ein Teil Ihrer monatlichen Prämie wird auf ein Konto eingezahlt, das während der Laufzeit Ihrer Police wächst. Das Geld auf diesem Konto ist Ihre Bargeldakkumulation und kann zur Finanzierung künftiger Anschaffungen verwendet werden - Sie sehen hier einige Möglichkeiten auf dem Bildschirm. Neben dem fehlenden Marktrisiko, dem steuerfreien Wachstum, dem Einkommen und dem bereits erwähnten Vermächtnis kann der Barwert einer Lebensversicherung auch vor dem Zugriff von Gläubigern geschützt werden, d. h., Gläubiger können nicht auf ihn zugreifen. Wenn man alle diese Vorteile zusammen betrachtet, sind die Vorteile des Barwerts sehr groß.

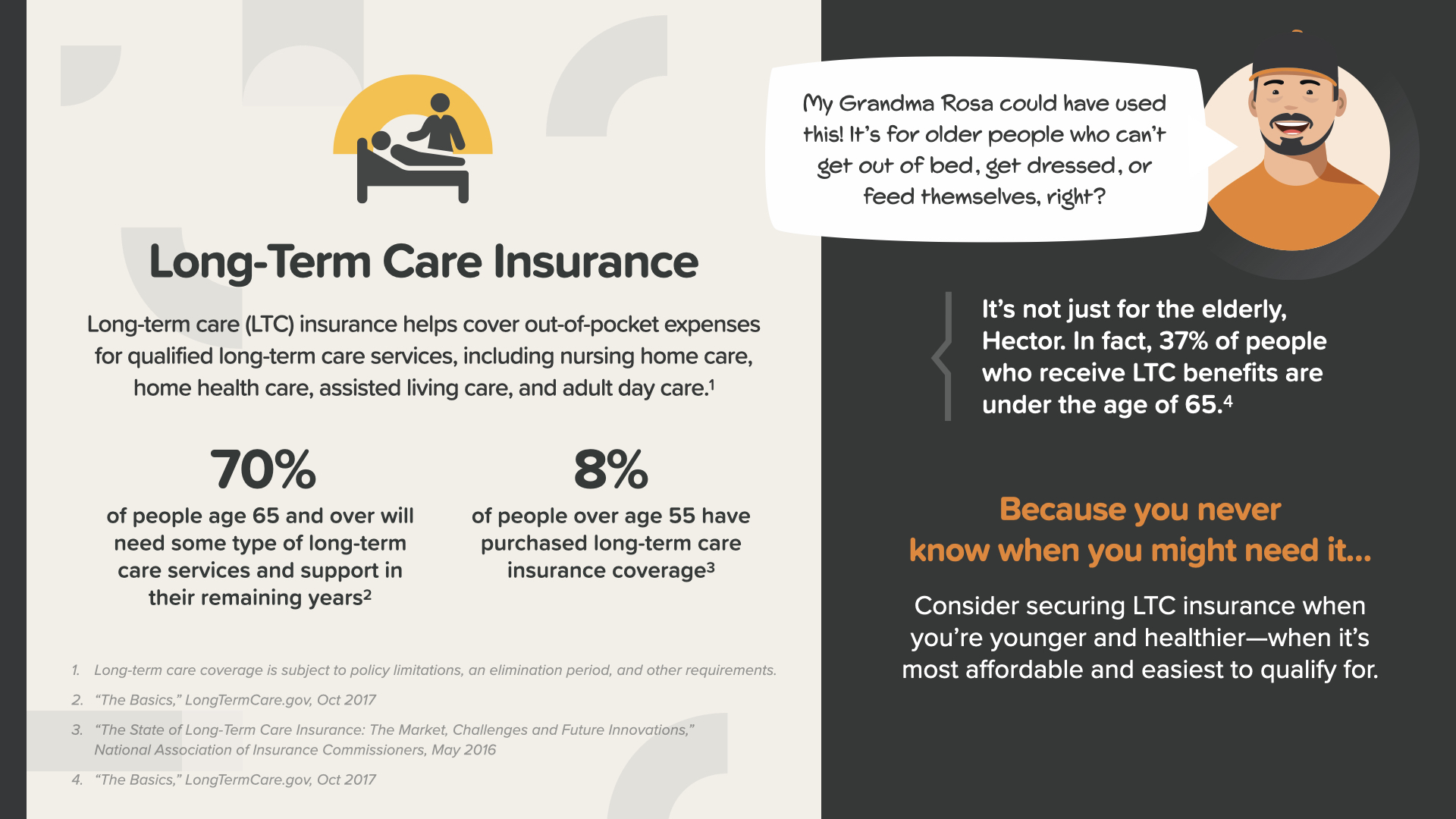

Die Langzeitpflegeversicherung hilft bei der Deckung von Ausgaben, die sich wirklich summieren können. Sie kann für qualifizierte Leistungen wie Pflege zu Hause, häusliche Krankenpflege, betreutes Wohnen oder Tagespflege für Erwachsene verwendet werden. Und man weiß nie, ob - oder WANN - man sie brauchen könnte.

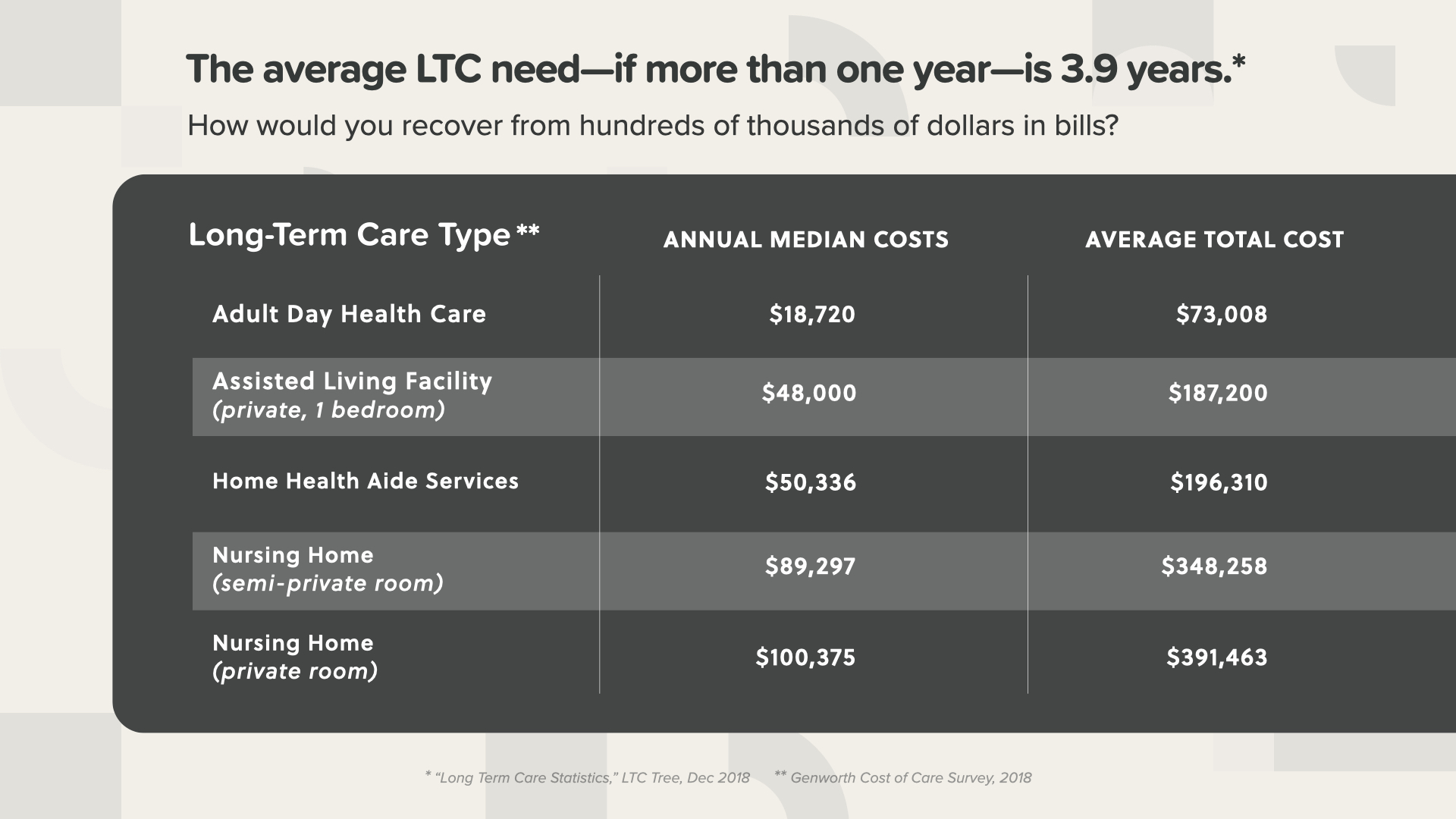

UND wenn Sie das tun... die durchschnittliche Dauer der Pflegebedürftigkeit - wenn sie länger als ein Jahr dauert - beträgt 3,9 Jahre. Wie Sie hier sehen können, können die durchschnittlichen Gesamtkosten eine lähmende Belastung darstellen, wenn sie nicht durch eine Police abgedeckt sind. Die Kosten ohne Pflegeversicherung könnten einen oder mehrere Ihrer Sparguthaben aufzehren, auf die Sie für die Zukunft gezählt haben.

Es gibt mehrere Möglichkeiten der Langzeitpflege, die Sie sich ansehen sollten. Die erste ist eine traditionelle, eigenständige Police. Auch wenn Sie keine Lebensversicherung haben, können Sie sich direkt an eine Versicherungsgesellschaft wenden und eine eigenständige Langzeitpflegeversicherung abschließen. ODER - falls verfügbar - können Sie gegen einen Aufpreis eine Zusatzversicherung zu Ihrer dauerhaften Lebensversicherung abschließen. Jeder sollte diese Möglichkeit in Betracht ziehen.

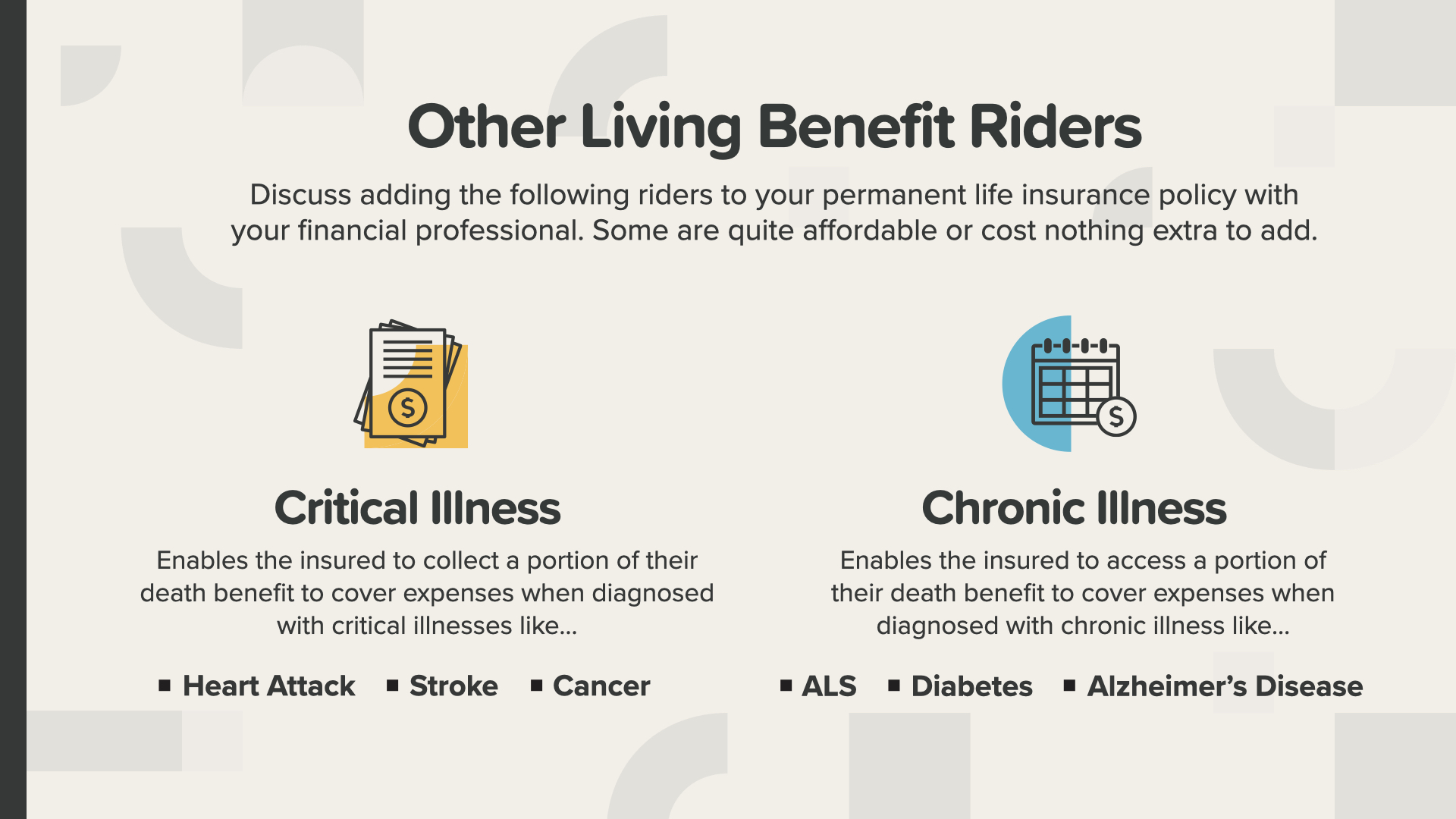

Langzeitpflegeversicherungen sind nicht die einzigen verfügbaren Versicherungen. Sie können auch andere Lebensversicherungsleistungen wie Zusatzversicherungen für kritische und chronische Krankheiten in Betracht ziehen, die Ihnen helfen können, den Tag zu retten, wenn Sie mit einer der gesundheitlichen Herausforderungen konfrontiert werden, die Sie auf dem Bildschirm sehen. Sie sollten mit Ihrem Finanzfachmann besprechen, ob Sie diese Zusatzversicherungen zu Ihrer Lebensversicherung hinzufügen können. Einige sind kostengünstig oder kosten sogar nichts extra.

Sobald Sie Meilenstein Nr. 2 erreicht haben, ist es an der Zeit, Meilenstein Nr. 3 in Angriff zu nehmen - den Aufbau eines Notfallfonds. Wir empfehlen Ihnen, mindestens 3-6 Monate Ihres Jahreseinkommens anzusparen, um für unerwartete Ausgaben wie unvorhergesehene Arztrechnungen, Reparaturen oder Ersatz von Haushaltsgeräten und Probleme wie größere Autoreparaturen gerüstet zu sein. Und vergessen Sie nicht, was am teuersten ist: mögliche Arbeitslosigkeit.

Wenn Sie - wie viele Menschen heute - von einem Gehaltsscheck zum nächsten leben, könnte Ihr Notfallfonds die Isolierung sein, die Sie vor einer finanziellen Katastrophe bewahrt, wenn etwas passiert. Sehen Sie sich diese Beispiel-Jahreseinkommen an und wie viel Sie für unsere 3-6-Monats-Einkommensrichtlinien benötigen. Es gibt 2 Regeln für einen Notfallfonds... Regel Nr. 1 - Ihr Notfallfonds ist NUR für unerwartete Notfälle gedacht. Das ist alles. Er ist nicht für Geschenke, Urlaubsreisen oder Sonderangebote gedacht. Und es spielt keine Rolle, ob er auf Ihrem Girokonto, Ihrem Sparkonto oder einem separaten Konto liegt - solange Sie nicht in Versuchung kommen, ihn für etwas anderes als einen echten Notfall zu verwenden. Regel Nr. 2: Wenn Sie Ihren Notfallfonds für die Reparatur eines Autos, die Erneuerung des Kühlschranks oder einen Besuch in der Notaufnahme benötigen, zögern Sie nicht, dieses Geld zu verwenden. Dafür ist es ja da, damit Sie nicht auf Kreditkarten angewiesen sind oder Schulden machen müssen. Achten Sie nur darauf, dass Sie danach jeden Monat ein wenig Geld zurücklegen, bis Ihr Notfallfonds wieder voll ist.

Nachdem Sie gemeinsam mit Ihrem Finanzprofi eine angemessene Absicherung und einen Notfallfonds eingerichtet haben, ist es an der Zeit, über die Verwaltung Ihrer Schulden zu sprechen - Meilenstein Nr. 4. Bevor Sie finanzielle Sicherheit und Unabhängigkeit genießen können, müssen Sie Ihre Ausgabengewohnheiten überprüfen und sich bemühen, Ihre Schulden zu reduzieren und schließlich ganz abzubauen.

Der durchschnittliche Amerikaner hat heute 28.900 Dollar an persönlichen Schulden, ohne Hypotheken - und viele haben noch viel mehr. Und vergessen Sie nicht, dass mehr als die Hälfte der Amerikaner unter einer Art von Angst im Zusammenhang mit Schulden leidet. Wenn wir unsere Schulden los sind, können wir das Leben besser und freier genießen. Hier sind also die 5 Tipps zum Schuldenabbau und zur Schuldenfreiheit... Kennen Sie Ihre Schulden, keine verspäteten Zahlungen mehr, gehen Sie eine Schuld nach der anderen an, hören Sie auf, Gebühren zu erheben und kündigen Sie nicht genutzte Abonnements, und ziehen Sie eine Refinanzierung Ihrer Hypothek in Betracht.

Die Steigerung Ihres Cashflows ist Meilenstein Nr. 5. Während die Trottel darüber klagen, wie knapp es ist, überlegen die Wohlhabenden, wie sie mehr Cashflow freisetzen können. Das bedeutet, dass sie nach Möglichkeiten suchen, zusätzliche Einnahmen zu erzielen und ihre Ausgaben besser zu verwalten. Lassen Sie uns herausfinden, wie das geht...

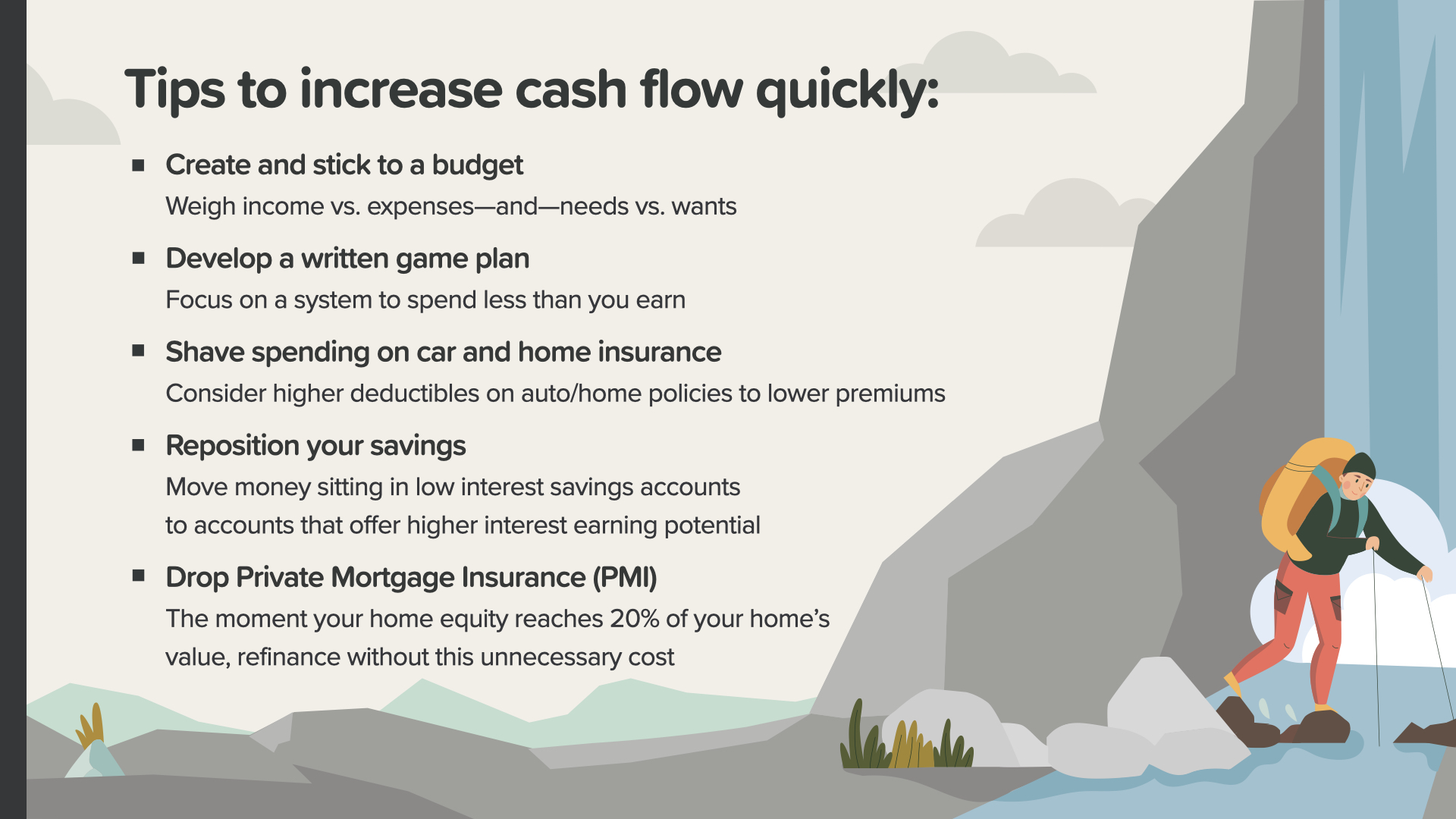

Hier sind ein paar Dinge, die Sie tun können, um Ihren Cashflow zu erhöhen...

- Erstellen Sie ein Budget und halten Sie sich daran

- Entwickeln Sie einen schriftlichen Spielplan

- Reduzieren Sie die Ausgaben für Ausgaben wie Auto- und Hausversicherungen

- Stellen Sie Ihre Ersparnisse um

- Verzichten Sie auf die private Hypothekenversicherung - PMI - für Ihre Hypothek, wenn Sie sich qualifizieren.

Denken Sie immer daran, dass Ihr Finanzexperte Ihnen dabei helfen kann, diese und weitere Ideen umzusetzen.

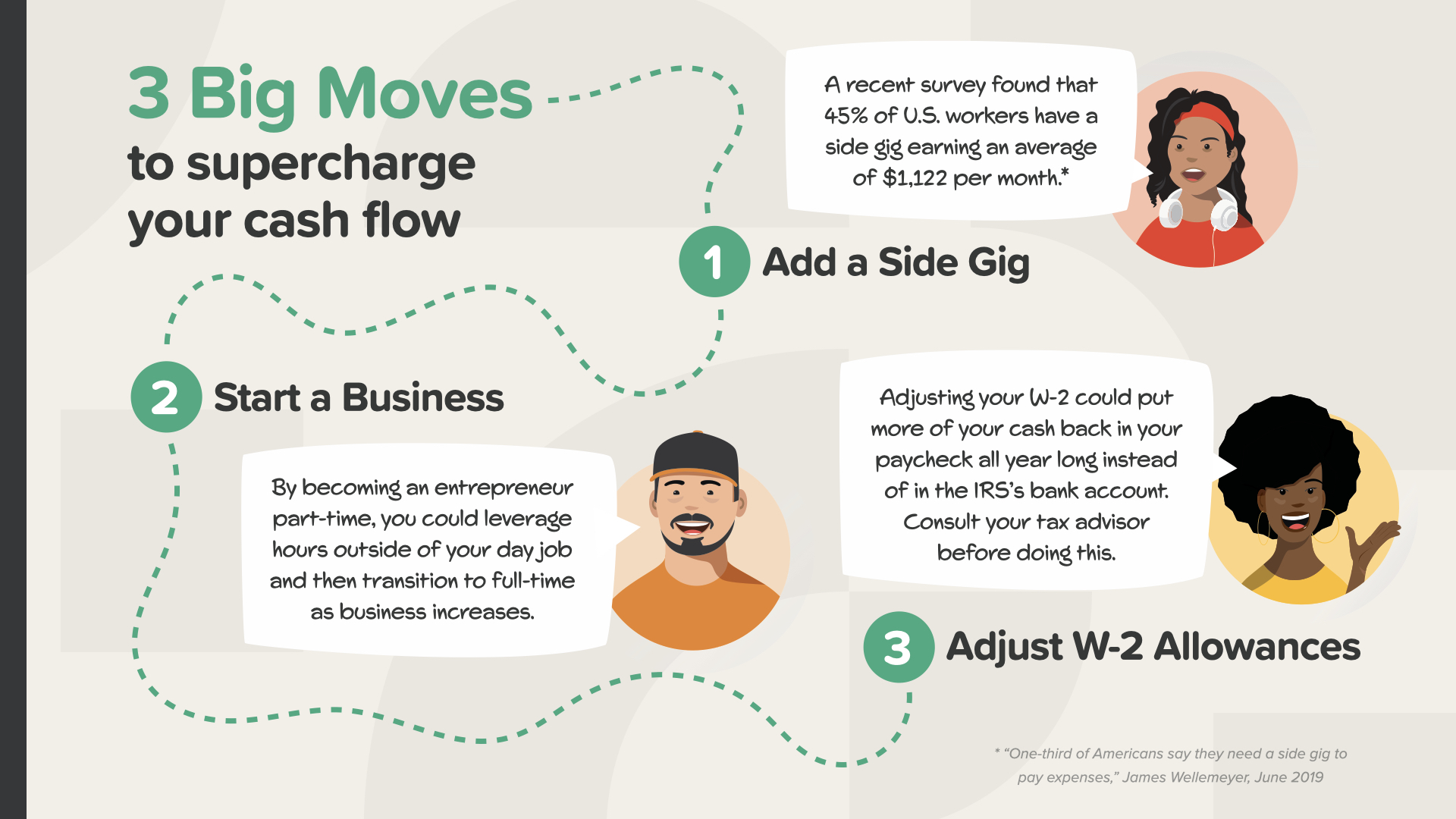

Es gibt 3 große Schritte, um Ihren Cashflow zu verbessern:

Siekönnen eine Nebentätigkeit aufnehmen - Ein zusätzliches Einkommen zu erzielen ist fast immer ein schnellerer Weg, Ihre finanziellen Ziele zu erreichen, als nur zu versuchen, weniger auszugeben. Eine kürzlich durchgeführte Umfrage hat ergeben, dass 45 % der US-Arbeitnehmer einen Nebenjob haben, mit dem sie durchschnittlich 1.122 Dollar pro Monat verdienen. Vielleicht ist es an der Zeit, dass auch Sie sich daran beteiligen.

Oder gründen Sieein Unternehmen - Es gibt viele kostengünstige Geschäftsmöglichkeiten. Finden Sie ein Problem, das Menschen haben, und überlegen Sie, wie Sie es lösen können. Wenn Sie sich in Teilzeit selbstständig machen, können Sie Ihre Zeit außerhalb Ihres Hauptberufs sinnvoll nutzen. Wenn Ihr Einkommen steigt, könnte bald der Moment kommen, in dem Sie von einem Angestellten zu einem Vollzeit-Unternehmer mit noch mehr Kontrolle über Ihren Cashflow werden.

Vergessen Sie nicht, dass Sie Ihre W-2-Zulagen anpassen können - Manche Menschen freuen sich jedes Jahr über eine große Steuerrückzahlung. Wenn das bei Ihnen der Fall ist, sollten Sie Folgendes bedenken: Wenn Sie Ihre W-2-Freibeträge anpassen, könnte mehr von Ihrem Geld das ganze Jahr über auf Ihrem Gehaltsscheck sein, anstatt beim Finanzamt zu landen. Bevor Sie jedoch Änderungen vornehmen, sollten Sie Ihren Steuerberater konsultieren.

Meilenstein Nr. 6 ist ein großer UND ein aufregender Meilenstein - er konzentriert sich auf den Aufbau von Wohlstand. Dies ist der Meilenstein, an dem sich die Ergebnisse unter dem Strich zeigen. Hier vermeiden Sie die Auswirkungen von Steuern, Verlusten und Inflation und tun Ihr Bestes, um Ihr Nettovermögen zu vermehren und zu steigern.

Angesichts der Möglichkeit, dass die Langlebigkeit Ihrem Leben so viele Jahre hinzufügt, stellt sich eine Frage. Wird Ihr Vermögen so lange reichen wie Sie selbst? Sie müssen in der Lage sein, diese Frage zu beantworten.

Darüber hinaus gibt es 4 Bedrohungen, die jeder Vermögensbildner überwinden muss. Betrachten Sie diese als Ihre Feinde beim Vermögensaufbau. Jeder von ihnen wird aus einer anderen Richtung auf Sie zukommen. Um sie zu besiegen, müssen wir sie einzeln angehen. Beginnen wir mit einem der schlimmsten Feinde - der Prokrastination. Wie es in einem Zitat heißt, ist Aufschieberitis unsere liebste Form der Selbstsabotage. Dann nehmen wir die Marktverluste, die Inflation und natürlich die Steuern unter die Lupe.

Die Inflation ist auch bekannt als "die Steuer der Zeit". Die jährliche Inflationsrate lag in den letzten 100 Jahren im Durchschnitt bei 2,8 %. Können Sie schätzen, wie viele Jahre es dauert, bis sich die Kosten für Waren bei einer konstanten jährlichen Inflationsrate von 2,8 % verdoppelt haben? Es ist an der Zeit, Ihr Wissen über die Regel der 72 anzuwenden! Die Antwort lautet fast 26 Jahre! Sie sehen, dass einer der wichtigsten Gründe für den Aufbau von Vermögen mit Hilfe des Zinseszinses darin besteht, der Inflation einen Schritt voraus zu sein. Wenn Sie wissen, dass dieser Feind Ihre Ersparnisse langsam entwertet, indem er die Kosten für Waren in die Höhe treibt, sollte Sie das dazu veranlassen, sich noch mehr für Ihre Strategie des Vermögensaufbaus zu engagieren. Lassen Sie sich davon nicht einschüchtern. Lassen Sie sich davon zum Handeln treiben!

Der nächste Feind des Vermögensaufbaus sind die Auswirkungen von Verlusten. Diese Gefahr wird oft unterschätzt und kann Ihre Sparziele zunichte machen und Sie zwingen, Ihren Lebensstil im Ruhestand anzupassen. Hier ein einfaches Bild, das veranschaulicht, wie Menschen die Auswirkungen von Verlusten falsch einschätzen. Wenn Sie 50 % Ihrer Anlage verlieren würden (was in den letzten 20 Jahren zweimal am Aktienmarkt passiert ist), wie viel Prozent Gewinn bräuchten Sie, um wieder auf 100 % zu kommen? Die Antwort lautet 50 % - richtig? FALSCH! Nach einem Verlust von 50 % ist ein Gewinn von 100 % erforderlich, um wieder ein ausgeglichenes Ergebnis zu erzielen. Das ist nicht leicht zu erreichen, und deshalb ist es so wichtig, das zu schützen, was man bereits hat. Vielleicht ist das der Grund, warum Warren Buffett den berühmten Satz über das Investieren gesagt hat: "Regel Nr. 1: Verliere niemals Geld. Regel Nr. 2: Vergiss niemals Regel Nr. 1." Was können Sie also tun, um Verluste zu vermeiden? Erstens: Prüfen Sie jede Möglichkeit, das Risiko zu verringern. Zweitens: Überlegen Sie, wie Sie Ihr Portfolio am besten diversifizieren können. Und drittens: Nutzen Sie die richtigen Finanzinstrumente für Ihre Situation. Denken Sie daran: Zögern Sie nicht. Berücksichtigen Sie die Inflation. Und sprechen Sie mit Ihrem Finanzexperten über Möglichkeiten, die Auswirkungen von Verlusten in Ihrer Strategie zu verringern oder ganz zu vermeiden.

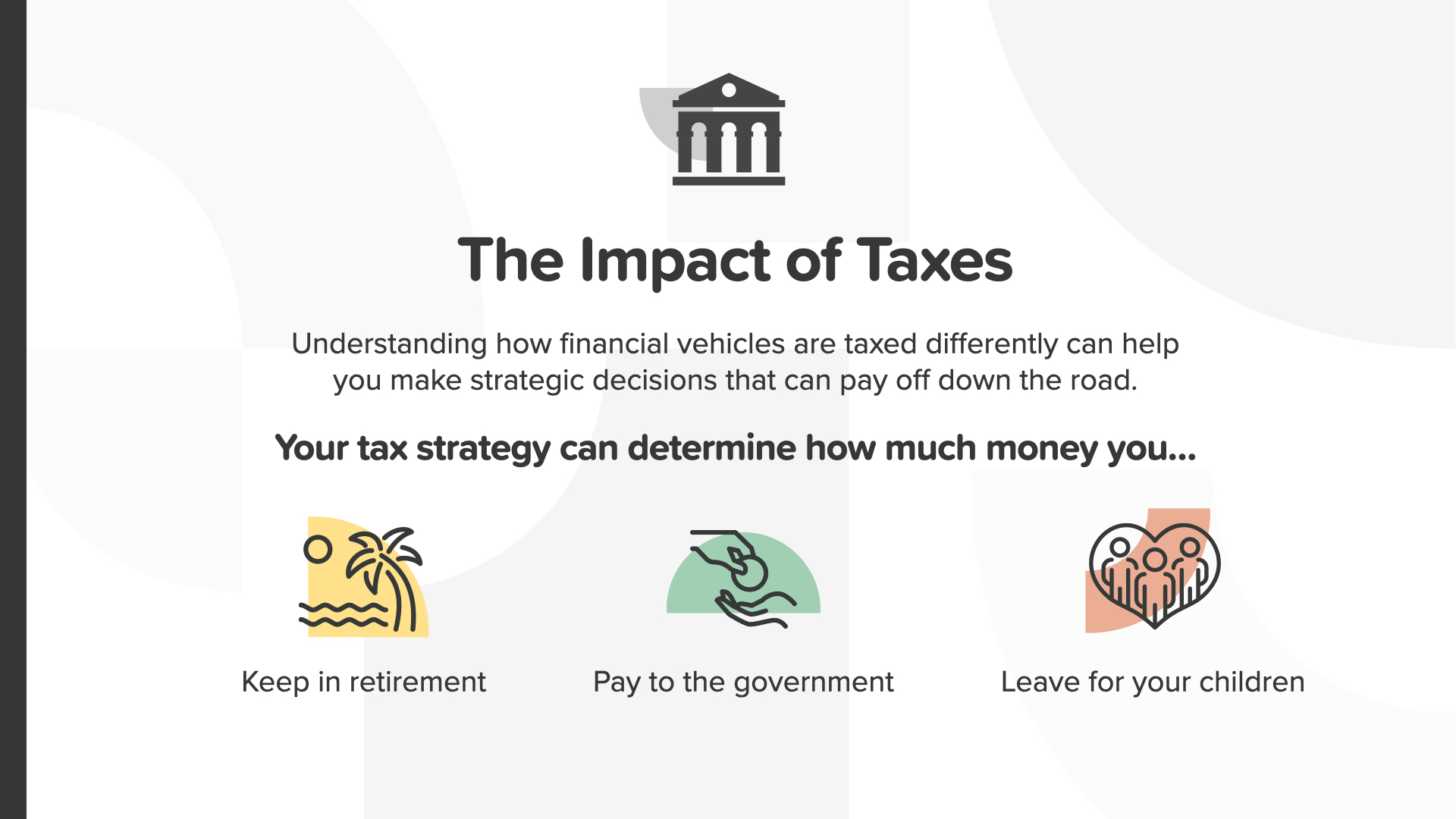

Und schließlich die Auswirkungen der Steuern - der 800 Pfund schwere Gorilla unter den Bedrohungen für den Vermögensaufbau. Niemand zahlt gerne Steuern - vor allem nicht, wenn man sich auf den Ruhestand vorbereitet. Die Steuerstrategie, die Sie heute verfolgen, kann bestimmen, wie viel Geld Sie behalten, wie viel Sie an den Staat zahlen und wie viel Sie letztendlich Ihren Kindern hinterlassen. Wenn Sie verstehen, wie unterschiedlich Finanzinstrumente besteuert werden, können Sie strategische Entscheidungen treffen, die sich später sehr auszahlen können.

Wenn Sie im Alter von 29 Jahren 10.000 $ sparen und jedes Jahr eine Rendite von 9 % erzielen, verfügen Sie mit 65 Jahren über 250.000 $. Denken Sie einen Moment lang wie ein Landwirt. Würden Sie lieber Steuern auf die Saat oder die Ernte zahlen? Natürlich das, was kleiner ist - und damit fängt man normalerweise an. Ein Landwirt würde lieber Steuern auf die Saat zahlen - nicht auf die Ernte. Ein Investor würde lieber Steuern auf das Geld zahlen, bevor es wächst, nicht danach. Sie zahlen entweder jetzt, später oder nie Steuern. Was wird auf Sie zutreffen? Das hängt davon ab, für welche Anlageform Sie sich entscheiden. Auch hier kann Ihnen ein Finanzfachmann helfen.

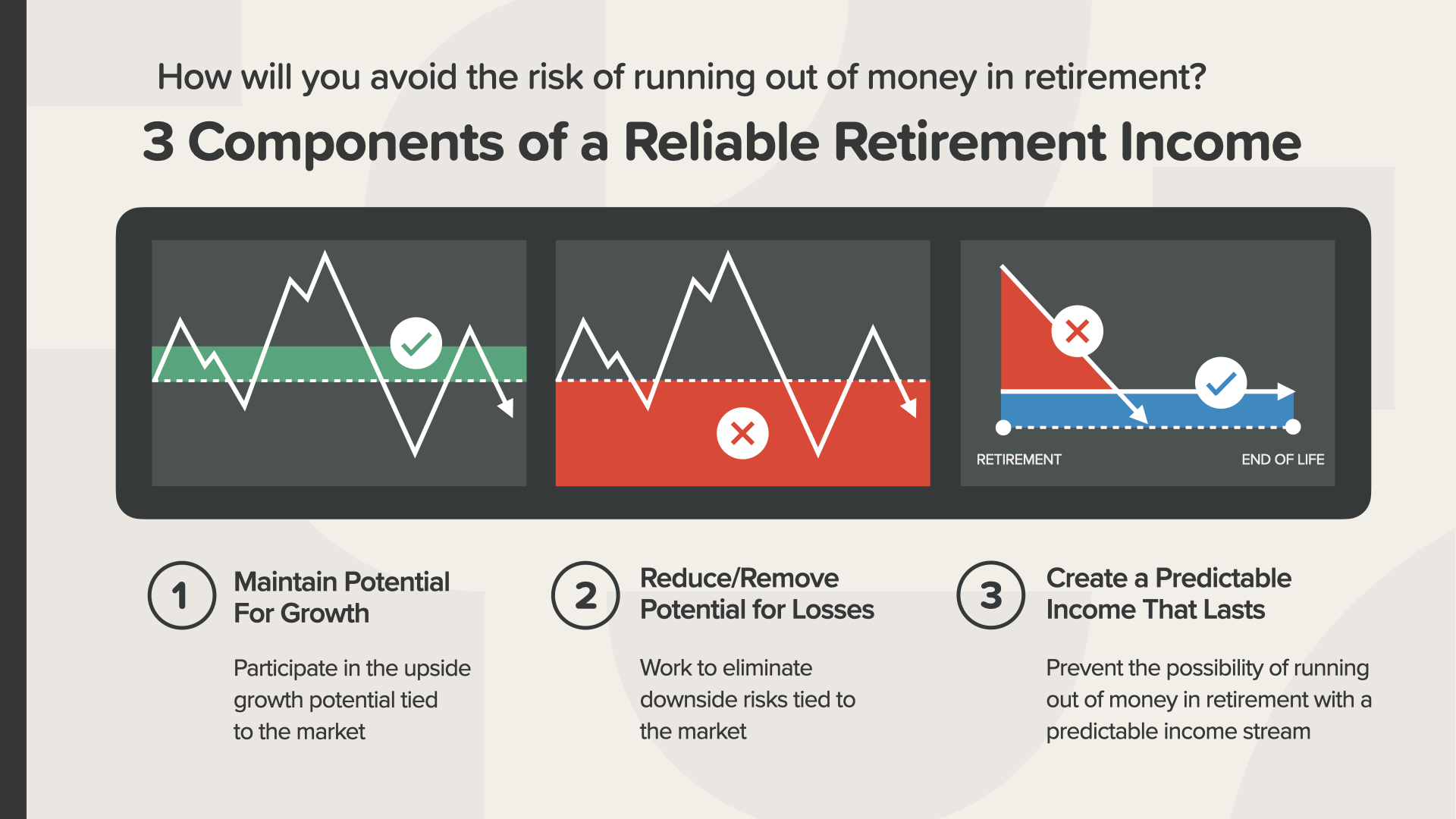

Es gibt 3 Komponenten für ein verlässliches Alterseinkommen. Wir empfehlen Ihnen, alle zu berücksichtigen.

- Wachstumspotenzial aufrechterhalten, indem Sie am marktbedingten Wachstumspotenzial partizipieren

- Verlustpotenzial reduzieren oder beseitigen, indem Sie marktbedingte Verlustrisiken eliminieren und...

- Ein berechenbares Einkommen schaffen, das anhält, und verhindern, dass Ihnen im Ruhestand das Geld ausgeht - mit einem Einkommensstrom, auf den Sie zählen können

Und der letzte Meilenstein: Schützen Sie Ihr Vermögen, indem Sie ein Testament erstellen und Ihr Erbe schützen. Das ist sogar etwas, was die Reichen manchmal versäumen.

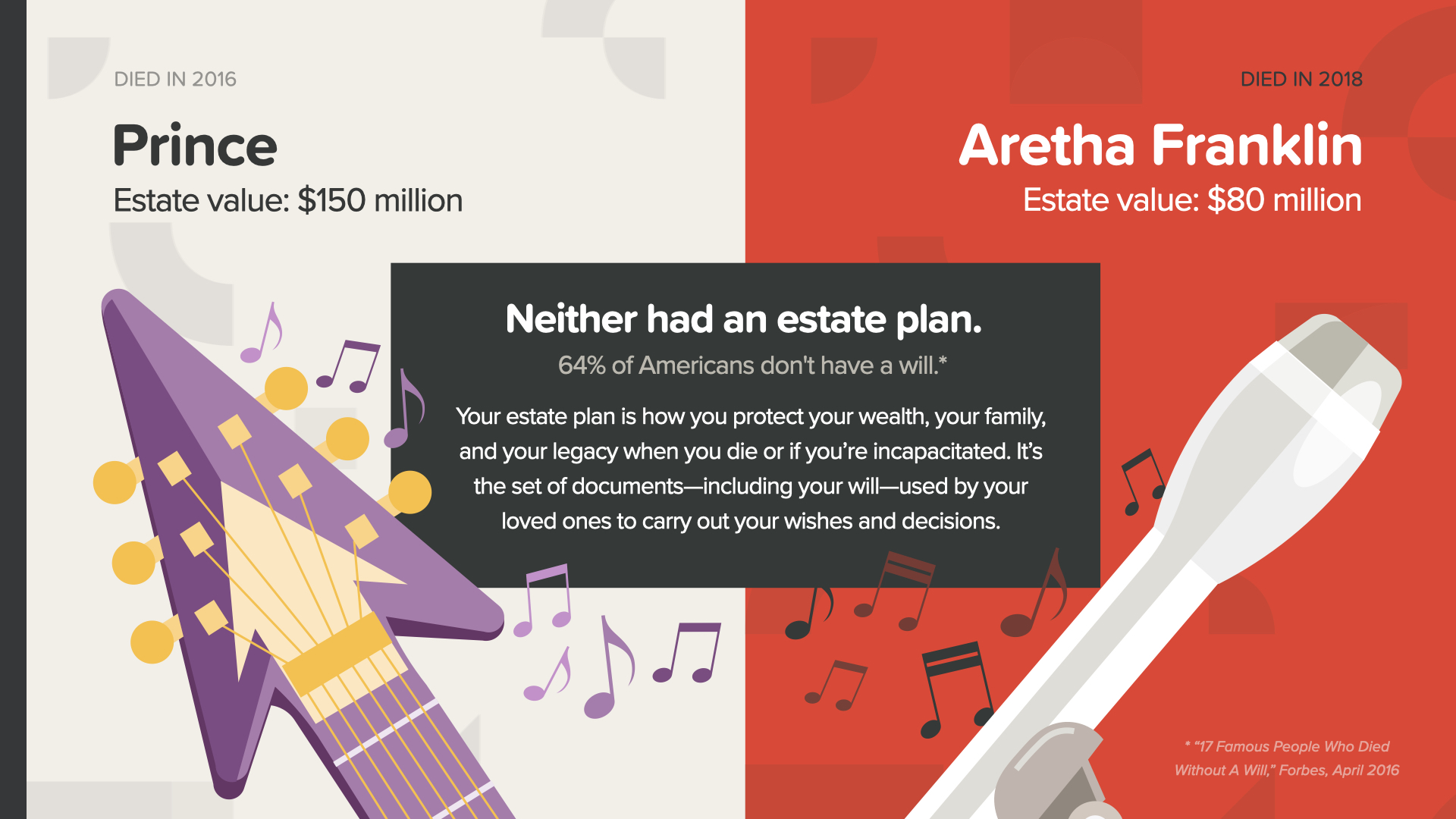

Prince und Aretha Franklin hatten beträchtliche Nachlässe - aber keiner von beiden hatte einen Nachlassplan. Beide hinterließen ihren Familien und Geschäftspartnern ein emotionales, finanzielles und juristisches Chaos, das erst nach Jahren geklärt werden konnte. Dies zeigt, wie wichtig es ist, sein Vermögen durch einen Nachlassplan zu schützen. Laut einer RocketLaw-Umfrage haben 64 % der Amerikaner kein Testament. Es überrascht nicht, dass die Zahl der Menschen ohne Testament bei jüngeren Amerikanern - 70 % der 45- bis 54-Jährigen - höher ist als bei älteren Amerikanern - 54 % der 55- bis 64-Jährigen. Prince war erst 57 Jahre alt. Mit Ihrem Nachlassplan schützen Sie Ihr Vermögen, Ihre Familie und Ihr Erbe für den Fall Ihres Todes oder Ihrer Geschäftsunfähigkeit - er regelt, wie Ihre Wünsche und Entscheidungen umgesetzt werden.

Es gibt 4 Dokumente, die Ihr Nachlassplan enthalten sollte. Sie benötigen ein Testament, Ihre Finanzvollmacht, eine Patientenverfügung und eine HIPAA-Freigabe. Ihr Rechtsbeistand kann Ihnen bei der Erstellung dieser Dokumente helfen.

Mit einem Nachlassplan können Sie vermeiden, dass der Staat darüber entscheidet, wer Ihr Eigentum erhält und wer sich um Ihre Kinder kümmert. Das Verfahren, bei dem ein Gericht einen Nachlass gemäß den staatlichen Gesetzen verwaltet, heißt PROBATE. Niemand möchte dieses Verfahren durchlaufen, wenn er nicht muss. Dies ist einer der wichtigsten Gründe, warum Sie Ihren Nachlassplan sofort aufstellen sollten.

Sie können Ihrer Familie und Ihren Geschäftspartnern auch helfen, unnötige Kosten und Verzögerungen beim Nachlassverfahren zu vermeiden, indem Sie ein zusätzliches Instrument zur Nachlassplanung einsetzen - einen Trust. Trusts können viele Dinge für Sie tun. Auch hier kann Sie Ihr Rechtsbeistand am besten beraten.

Wenn Sie glauben, dass die Nachlassplanung zu teuer oder zu zeitaufwändig ist, dann haben Sie nicht an die Kosten gedacht, die Ihren Angehörigen später entstehen. Die Wahrheit ist, dass es Optionen für fast jedes Budget gibt. Wir empfehlen Ihnen, diesen Meilenstein sofort in Angriff zu nehmen.

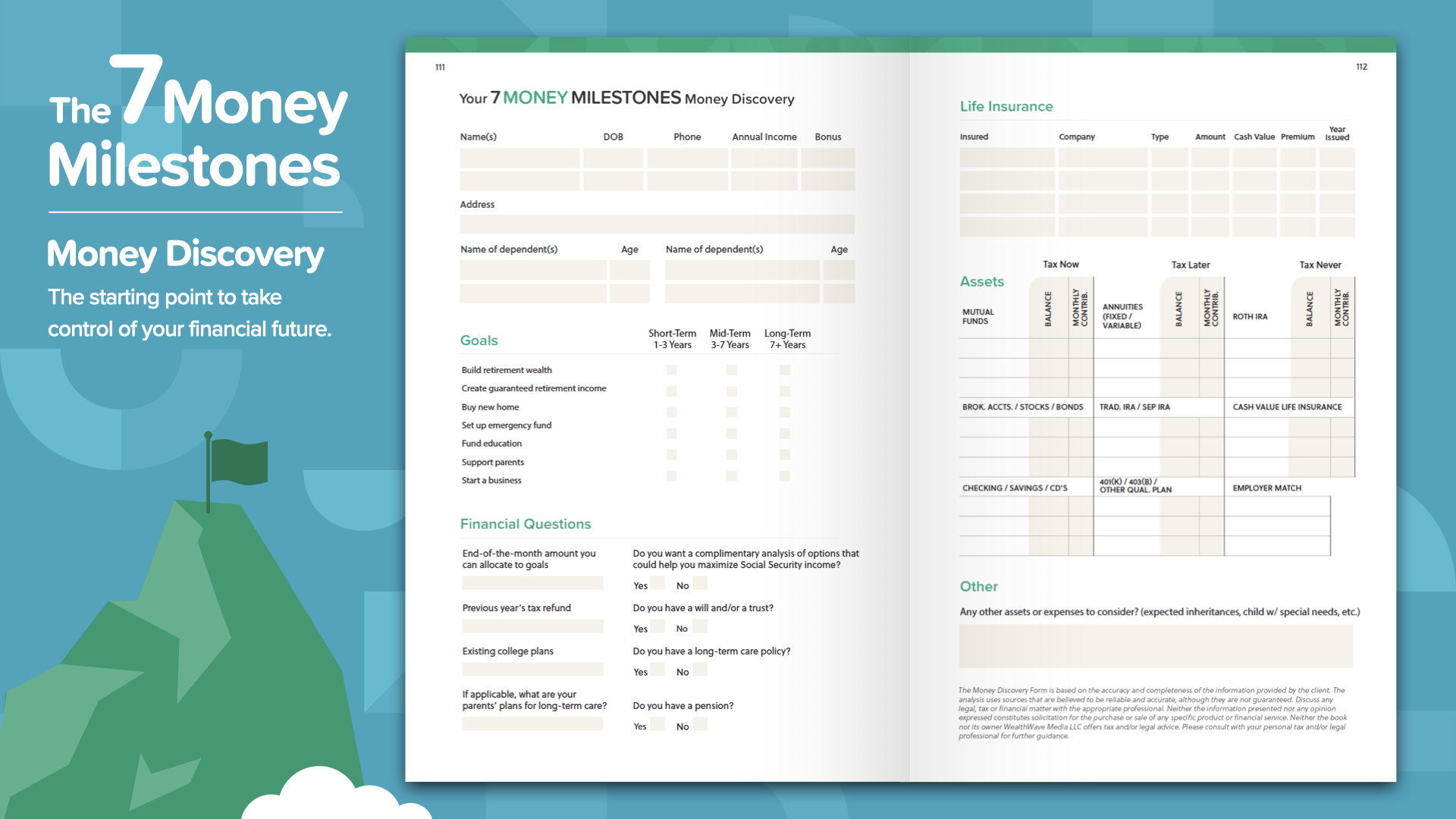

Wir sind fast fertig. Denken Sie darüber nach, welches Konzept Sie am meisten beeindruckt hat. Deshalb haben wir uns auf die Fahne geschrieben, das finanzielle Analphabetentum auszurotten. So beginnen Sie, die Kontrolle über Ihre Finanzen zu übernehmen... wir nennen es die Geld-Entdeckung. Das funktioniert wie eine Wegbeschreibung auf Ihrem Handy - zwei Bezugspunkte sind alles, was Sie brauchen: Wo Sie sind und wo Sie hinwollen. Das Gleiche gilt für die Festlegung des Kurses für Ihre finanzielle Roadmap. Die Geldentdeckung in diesem Buch kann Ihnen dabei helfen. Natürlich empfehlen wir Ihnen, diese Informationen mit Ihrem Finanzprofi zu teilen, um sicherzustellen, dass Sie auf dem richtigen Weg sind, Ihre Träume zu verwirklichen.

Besprechen Sie diese Konzepte und gehen Sie die Meilensteine mit einem Finanzfachmann durch. Wenn Sie derzeit keinen Finanzprofi haben, an den Sie sich wenden können... Der erste der 7 Money Milestones ist finanzielle Bildung. Da Sie hoffentlich das Buch HowMoneyWorks gelesen haben: Stop Being a Sucker" gelesen haben, haben Sie sich bereits auf den Weg gemacht, um zu lernen, wie es wirklich funktioniert. Wir können Ihnen helfen, die anderen 6 Meilensteine zu durchlaufen. Wir tun dies in zwei Schritten: Im ersten Schritt führen wir ein Gespräch, in dem wir in etwa 15 Minuten herausfinden, wo Sie in Ihrem finanziellen Leben stehen und vor allem, wo Sie hinwollen. Dann verbringt unser Team ein paar Tage damit, Zahlen zu ermitteln, die Finanzbranche nach den besten Produkten und Dienstleistungen für Ihre Bedürfnisse zu durchsuchen und diejenigen zu identifizieren, die am besten zu Ihrer aktuellen Situation und Ihren zukünftigen Zielen passen. Anschließend vereinbaren wir einen Beratungstermin, bei dem wir eine Bildschirmpräsentation abhalten und Sie durch die Schritte führen, die wir Ihnen empfehlen, um Ihre Ziele zu erreichen. Zögern Sie nicht. Vereinbaren Sie noch heute einen Termin.