TheMoneyBooks Elemente - Kurzfristig

© 2024 WealthWave. Alle Rechte vorbehalten.

**** Intro ****

**** Video abspielen ****

Ich freue mich, dass Sie heute hier bei uns sind. Mein Name ist _______________. Ich werde in der nächsten halben Stunde Ihr Finanzlehrer sein. Ich heiße Sie herzlich willkommen zur HowMoneyWorks Books ELEMENTS Bildungsreihe. Der Kurs basiert auf dem bahnbrechenden Buch HowMoneyWorks: Stop Being a Sucker", von dem inzwischen Hunderttausende von Exemplaren gedruckt wurden.

HowMoneyWorks: Stop Being a Sucker ist das erste Buch zur finanziellen Bildung, das jeder in JEDEM Alter genießen und davon profitieren kann - von 10 bis 100 Jahren. Und da wir gerade von der Zahl 100 sprechen - das Buch wurde bereits in Hunderten von prominenten Fernsehsendungen vorgestellt, darunter CNBC, CBS, ABC und FOX! HowMoneyWorks: Stop Being a Sucker hat eine seltene Empfehlung vom Heartland Institute of Financial Education erhalten - und es wurde überall im Internet rezensiert und erwähnt, einschließlich der beliebten Online-Finanzpublikation "Make It" von CNBC. Sie können uns auch auf Instagram folgen, um praktische Tipps und hilfreiche Ressourcen zu erhalten. Wenn Sie noch kein Exemplar unseres Buches erhalten haben, lassen Sie es uns wissen, wenn wir fertig sind, und wir werden dafür sorgen, dass Sie eines bekommen.

Unser heutiger Kurs trägt den Titel "KURZFRISTIG" und ist der VIERTE von 5 ELEMENTS. Wenn Sie ALLE 5 ELEMENTE absolviert haben, erhalten Sie ein Abschlusszertifikat, das von den Autoren des Buches und mir unterzeichnet ist. Außerdem können Studenten, die mindestens einen der Elemente-Kurse besuchen, eine KOSTENLOSE 30-minütige Beratung mit einem unserer Finanzpädagogen in Anspruch nehmen. Sie sind darauf geschult, IHNEN mit Hilfe unserer 7 Money Milestones-Methode den Weg in die finanzielle Unabhängigkeit zu ebnen.

In diesem ELEMENT geht es darum, was JETZT zu tun ist, um Ihr finanzielles Haus in Ordnung zu bringen, damit Sie mehr Ruhe und Zuversicht in der Gegenwart genießen können und damit Sie damit beginnen können, Vermögen für die Zukunft aufzubauen. Lassen Sie uns loslegen...

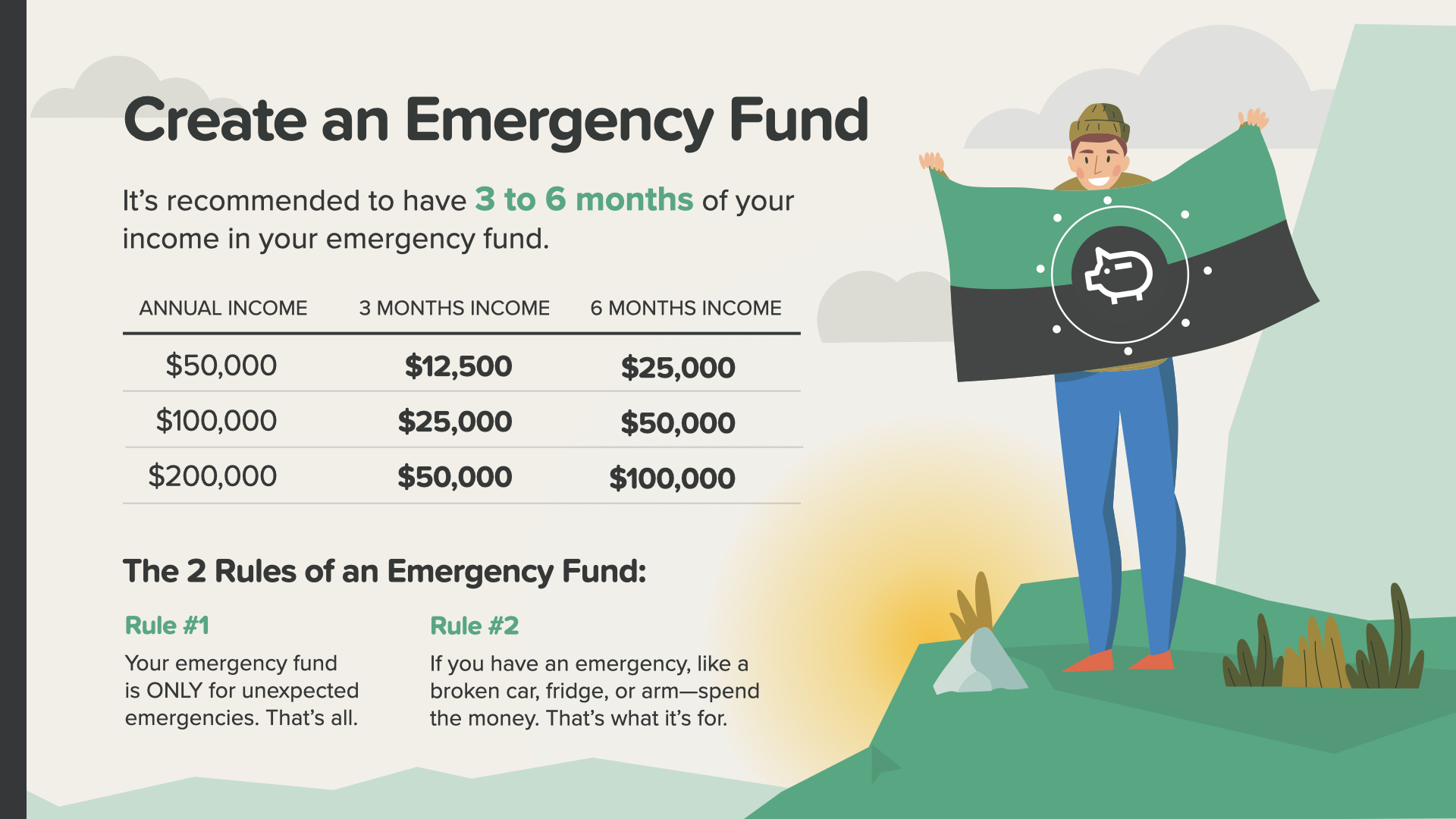

Wir nehmen die 7 Money Milestones wieder auf und beginnen mit Milestone 3 - dem Aufbau eines Notfallfonds. Wir empfehlen Ihnen, mindestens 3-6 Monate Ihres Jahreseinkommens anzusparen, um für unerwartete Ausgaben wie unvorhergesehene Arztrechnungen, Reparaturen oder Ersatz von Haushaltsgeräten und Probleme wie größere Autoreparaturen gerüstet zu sein. Und vergessen Sie nicht, was am teuersten ist: mögliche Arbeitslosigkeit.

Wenn Sie derzeit von Gehaltsscheck zu Gehaltsscheck leben - wie viele Menschen heute - könnte Ihr Notfallfonds die Isolierung sein, die Sie vor einer finanziellen Katastrophe bewahrt, wenn etwas passiert. Schauen Sie sich diese Beispiel-Jahreseinkommen an und wie viel Sie brauchen, um unsere Richtlinie für 3-6 Monatseinkommen zu erfüllen. Es gibt 2 Regeln für einen Notfallfonds... Regel Nr. 1 - Ihr Notfallfonds ist NUR für unerwartete Notfälle gedacht. Das ist alles. Er ist nicht für Geschenke, Urlaubsreisen oder BOGO-Verkäufe gedacht. Und es spielt keine Rolle, ob er auf Ihrem Girokonto, Ihrem Sparkonto oder einem separaten Konto liegt - solange Sie nicht in Versuchung kommen, ihn für etwas anderes als einen echten Notfall zu verwenden. Regel Nr. 2: Wenn Sie Ihren Notfallfonds verwenden müssen, um ein Auto zu reparieren, den Kühlschrank zu ersetzen oder eine Zahnspange zu bezahlen, zögern Sie nicht, dieses Geld zu verwenden. Dafür ist es ja da. Achten Sie nur darauf, dass Sie danach jeden Monat ein wenig Geld zurücklegen, bis Ihr Notfallfonds wieder voll ist.

Nachdem Sie gemeinsam mit Ihrem Finanzprofi eine angemessene Absicherung und einen Notfallfonds eingerichtet haben, ist es an der Zeit, über die Verwaltung Ihrer Schulden zu sprechen - Meilenstein Nr. 4. Bevor Sie finanzielle Sicherheit und Unabhängigkeit genießen können, müssen Sie Ihre Ausgabengewohnheiten überprüfen und sich bemühen, Ihre Schulden zu reduzieren und schließlich ganz abzubauen.

Wir sagen es nur ungern, aber in unserer Kultur ist die Verschuldung eine umfassende Krise, die von einer Gesellschaft von Trotteln verursacht wird, die sich von den Sofortbefriedigungswünschen ihrer Generation in die Irre führen lassen. Das ist ein langer Satz - aber er ist wahr. Es ist keine Schande, zuzugeben, dass man mit Schulden zu kämpfen hat, denn sie sind eine der größten Bedrohungen für eine solide finanzielle Zukunft. Aber es ist etwas, dem wir uns stellen müssen - und es ist am besten, wenn Sie sich mit der Unterstützung Ihres Finanzprofis dagegen wehren.

Der durchschnittliche Amerikaner hat heute 28.900 Dollar an persönlichen Schulden, ohne Hypotheken - und viele haben noch viel mehr. Und vergessen Sie nicht, dass mehr als die Hälfte der Amerikaner unter einer Art von Angst im Zusammenhang mit Schulden leidet. Wenn wir unsere Schulden los sind, können wir das Leben in vollen Zügen und in größerer Freiheit genießen.

Die letzten Jahre waren nicht einfach, deshalb hier die 5 Tipps zum Schuldenabbau und zur Schuldenfreiheit... Wissen, was man schuldet, keine verspäteten Zahlungen mehr, eine Schuld nach der anderen angehen, keine Gebühren mehr erheben und ungenutzte Abonnements kündigen und eine Refinanzierung der Hypothek in Betracht ziehen. Beginnen wir mit den einzelnen Tipps, beginnend mit Wissen, was Sie schulden...

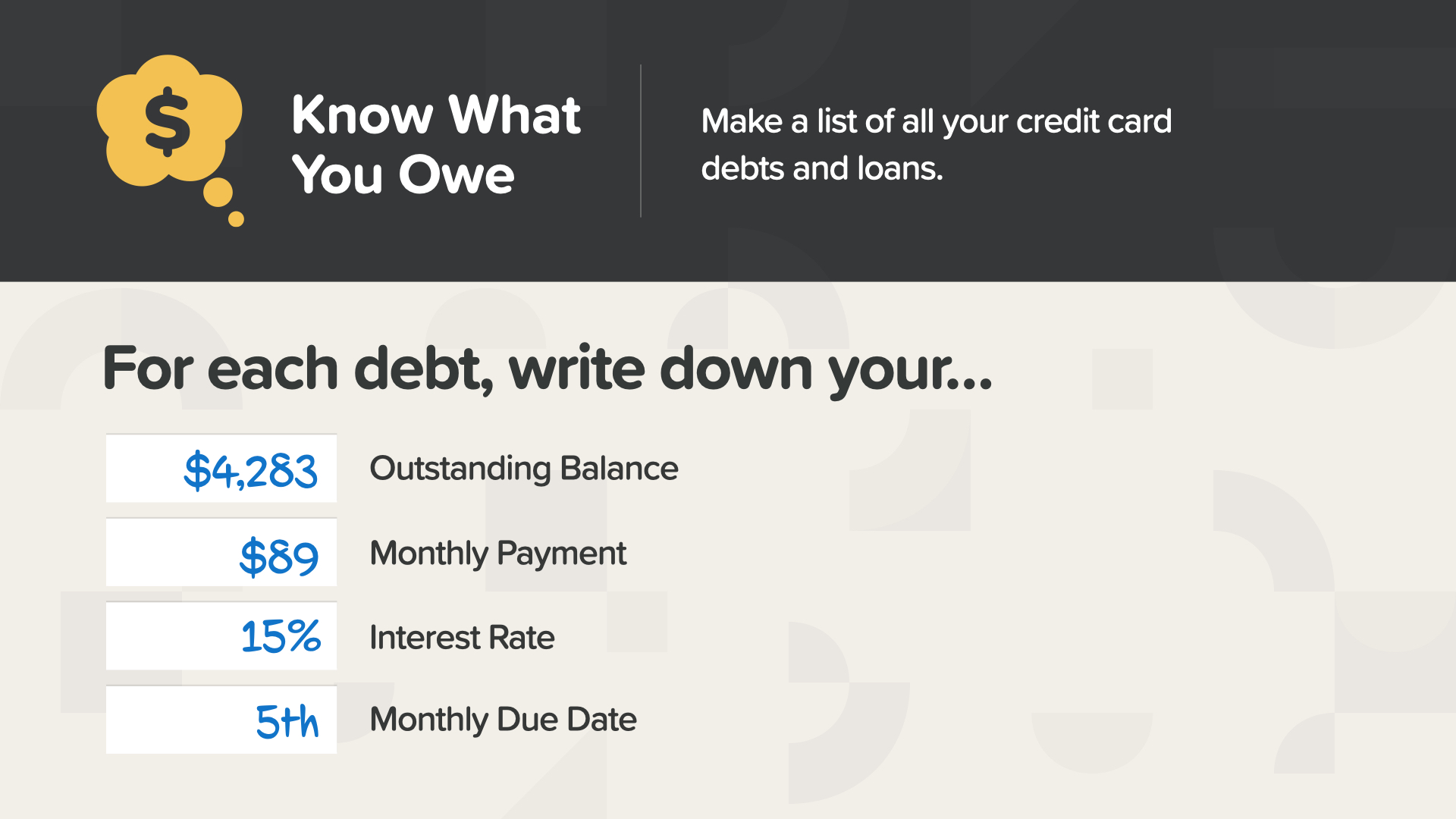

Wir schlagen vor, dass Sie eine Liste all Ihrer Kreditkarten, Schulden und Darlehen erstellen. Das mag mühsam klingen, aber Sie werden sich viel besser fühlen, wenn Sie diese Informationen in der Hand haben. Schreiben Sie für jede Schuld die Zahlen und Daten auf.

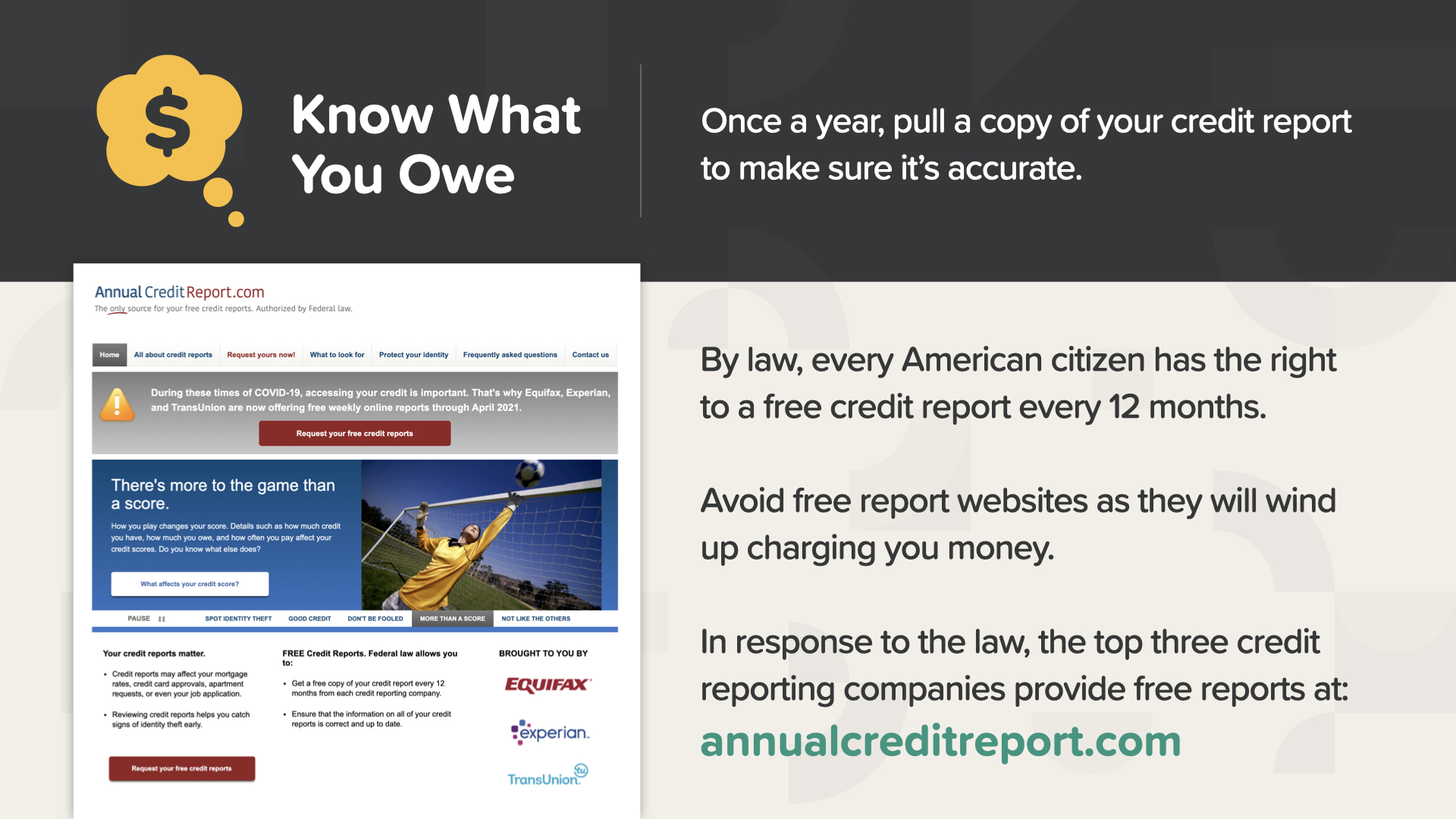

Überprüfen Sie dann einmal im Jahr Ihre Kreditauskunft, um sicherzustellen, dass sie korrekt und aktuell ist. Laut Gesetz hat jeder Amerikaner alle 12 Monate das Recht auf eine kostenlose Kreditauskunft. Gehen Sie einfach auf annualcreditreport.com, um Ihren Bericht zu erhalten.

Suchen Sie auf den Websites der wichtigsten Kreditauskunfteien nach Hinweisen zur Verbesserung Ihres Ergebnisses und zur Meldung von Fehlern. Achten Sie auf das Wort "Anfechten".

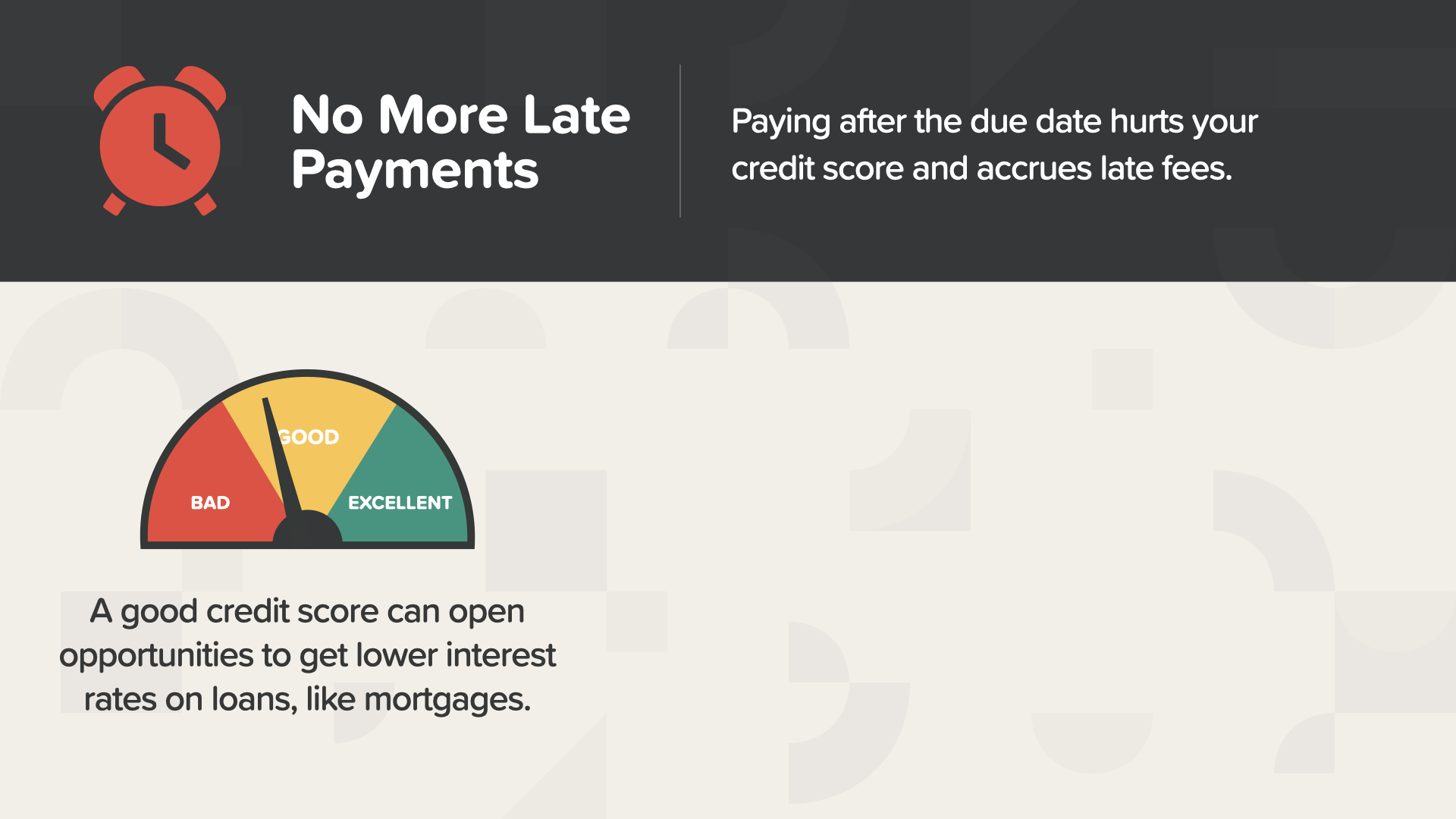

Zahlungen nach dem Fälligkeitsdatum schaden Ihrer Kreditwürdigkeit und können Säumnisgebühren nach sich ziehen. Eine gute Kreditwürdigkeit kann Ihnen die Möglichkeit eröffnen, niedrigere Zinssätze für Kredite, z. B. Hypotheken, zu erhalten.

Hier sind 2 Tipps für pünktliche Zahlungen. Richten Sie automatische Zahlungen ein, und überlegen Sie, ob Sie auf Ihrem Handy einen Alarm einstellen wollen. Was auch immer nötig ist, um sicherzustellen, dass Sie nie zu spät kommen.

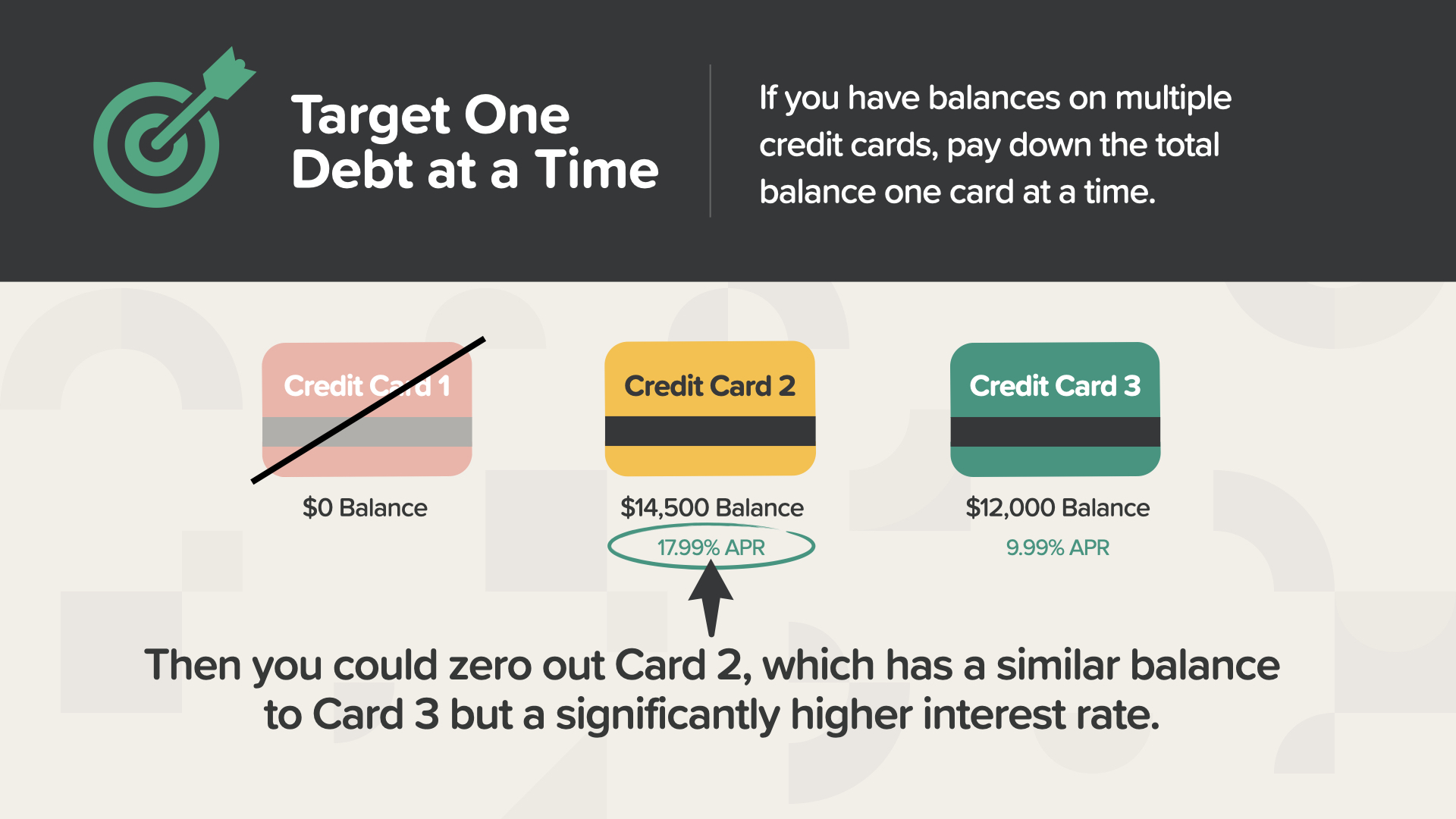

Wenn Sie Guthaben auf mehreren Kreditkarten haben, zahlen Sie den Gesamtsaldo einer Karte nach der anderen ab. Sie sollten den kleinsten Saldo - ODER - den höchsten Zinssatz zuerst abbezahlen. Unabhängig davon, wofür Sie sich entscheiden, sollten Sie mehr als die Mindestzahlung leisten und so viel wie möglich im Rahmen Ihres Budgets.

In diesem Fall könnten Sie mit Karte 1 beginnen, die bei weitem den niedrigsten Saldo aufweist - auch wenn sie einen höheren Zinssatz als Karte 3 hat.

Dann könnten Sie die Karte 2 streichen, die einen ähnlichen Saldo wie Karte 3, aber einen wesentlich höheren Zinssatz hat. Deshalb ist es so wichtig, Informationen über jede einzelne Ihrer Schulden aufzuschreiben. Diese Entscheidungen helfen Ihnen dabei, einen Schwung zu entwickeln, während Sie eine nach der anderen abbauen.

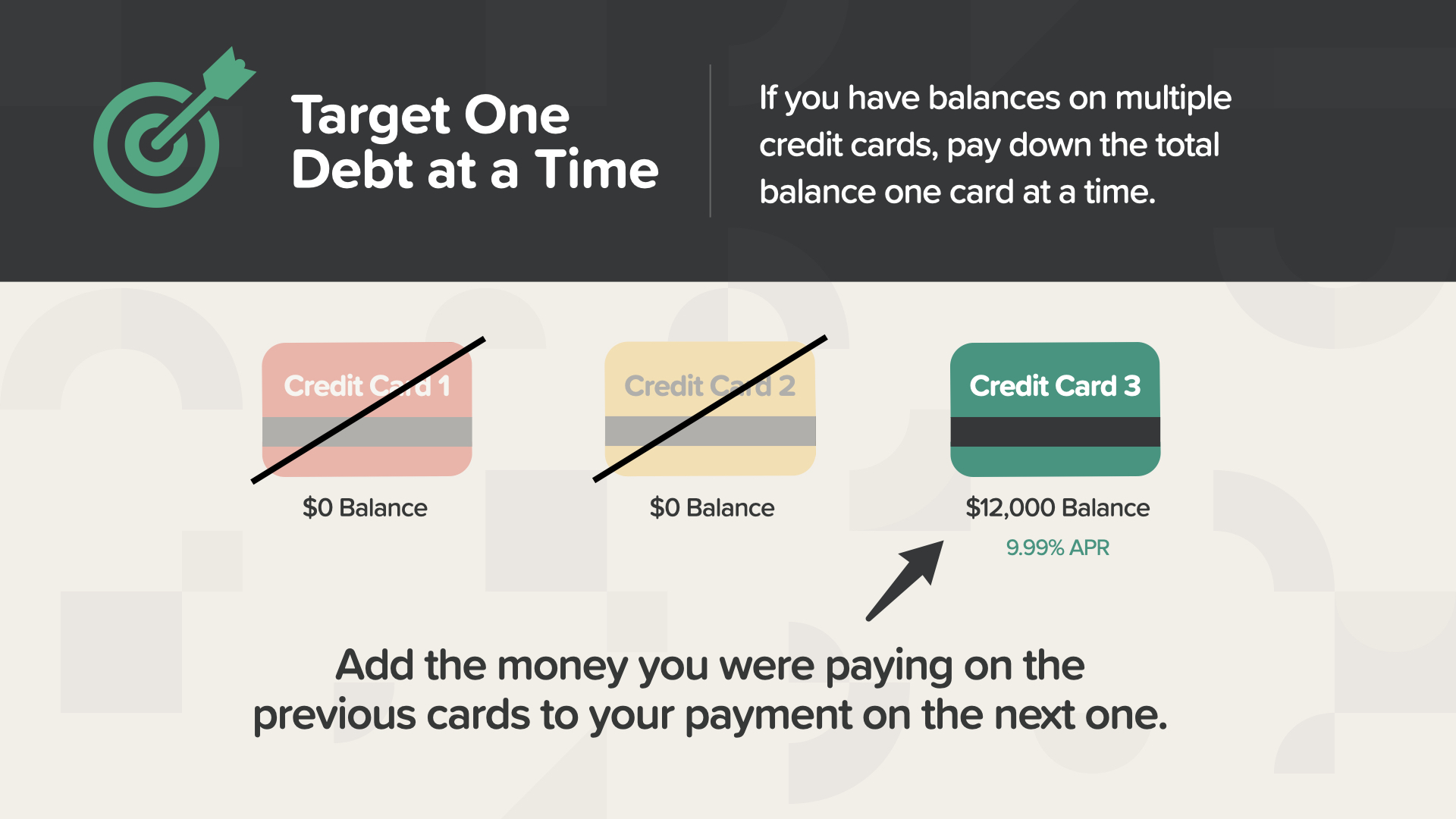

Wenn Sie jede Schuld abbezahlen, setzen Sie Einkommen frei. Aber geben Sie es nicht für Restaurantbesuche oder neue Schuhe aus. Nutzen Sie es, um Ihre Schulden zu tilgen, indem Sie das Geld, das Sie für alle vorherigen Karten bezahlt haben, auf die nächste Karte anrechnen. So tilgen Sie Ihre Schulden schneller und mit mehr Freude!

Wiederholen Sie diesen Vorgang, bis Sie keine Kreditkartenschulden mehr haben. Ihr Ziel ist es, keine Schulden mehr zu haben, aber vergessen Sie nicht, die Kreditkartenkonten zu schließen - aus Sicht der Kreditwürdigkeit ist es im Allgemeinen besser, abgezahlte Konten offen zu halten.

Viele Menschen hören auf, Dinge abzurechnen, und vermeiden Kreditkartenschulden, indem sie ihre Karten an einem sicheren Ort aufbewahren. Eine weitere Möglichkeit, Kreditkartenschulden zu vermeiden, ist die Verwendung von Scheckkarten und mobilem Bezahlen, bei denen das Guthaben auf dem Girokonto abgezogen wird. Überlegen Sie auch, ob Sie digitale Abonnements wie Online-Videostreaming-Dienste, die Sie nicht oft nutzen, kündigen und das Geld für die Begleichung Ihrer Schulden verwenden wollen.

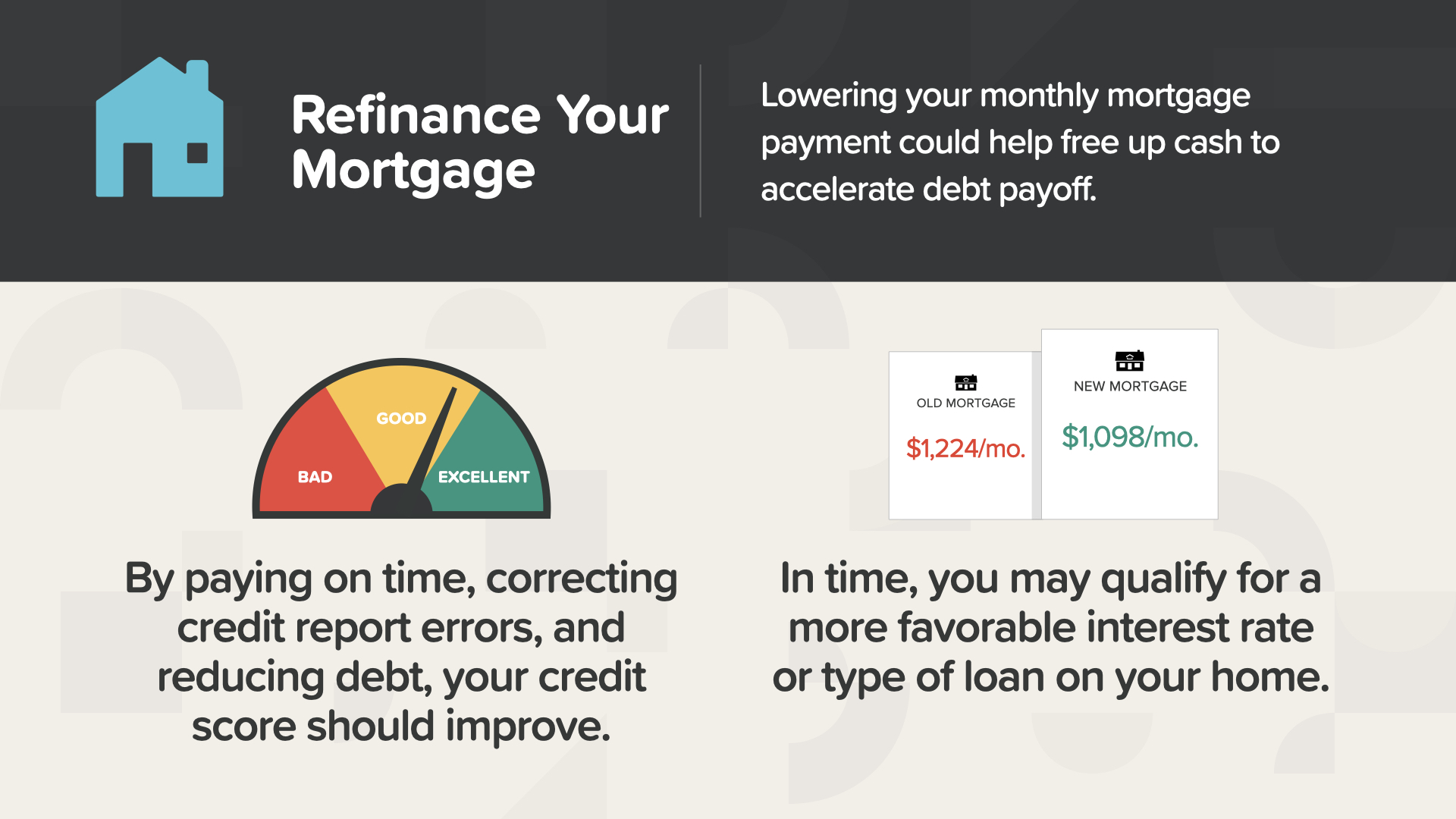

Eine Möglichkeit, Ihre monatliche Hypothekenzahlung zu senken, besteht darin, eine Refinanzierung in Erwägung zu ziehen, die Ihnen helfen könnte, Barmittel freizusetzen, um Ihre Schulden schneller zu tilgen. Durch pünktliche Zahlungen, die Korrektur von Fehlern in der Kreditauskunft und den Abbau von Schulden sollte sich Ihre Kreditwürdigkeit verbessern. Und mit der Zeit können Sie sich für einen günstigeren Zinssatz oder eine günstigere Art von Darlehen für Ihr Haus qualifizieren.

Die Steigerung Ihres Cashflows ist Meilenstein Nr. 5. Während die Trottel darüber klagen, wie knapp es ist, überlegen die Wohlhabenden, wie sie mehr Cashflow freisetzen können. Das bedeutet, dass sie nach Möglichkeiten suchen, zusätzliche Einnahmen zu erzielen und ihre Ausgaben besser zu verwalten. Lassen Sie uns herausfinden, wie das geht...

Der Cashflow ist das Geld, das Sie zum Ausgeben oder Sparen zur Verfügung haben. Nachdem Sie sich... angemessen abgesichert, Ihren Notfallfonds eingerichtet und sich auf das Schuldenmanagement konzentriert haben... können Sie sich nun auf die Steigerung Ihres Einkommens konzentrieren. Mehr Einkommen kann alles beschleunigen, worauf Sie und Ihr Finanzprofi hinarbeiten.

Vielleicht haben Sie das Gefühl, dass George mit Ihrem Budget und Ihren Finanzen nicht weiterkommt - aber wenn Sie sich über die vielen Möglichkeiten und Ideen informieren, die es gibt, kann fast jeder einen Weg finden, sich aus der Sackgasse zu befreien und für mehr Cashflow zu sorgen. Schauen wir uns an, wie Sie sich aus der Klemme befreien können, indem Sie Ihre "Fire-in-the-Hole Chili"-Möglichkeiten finden...

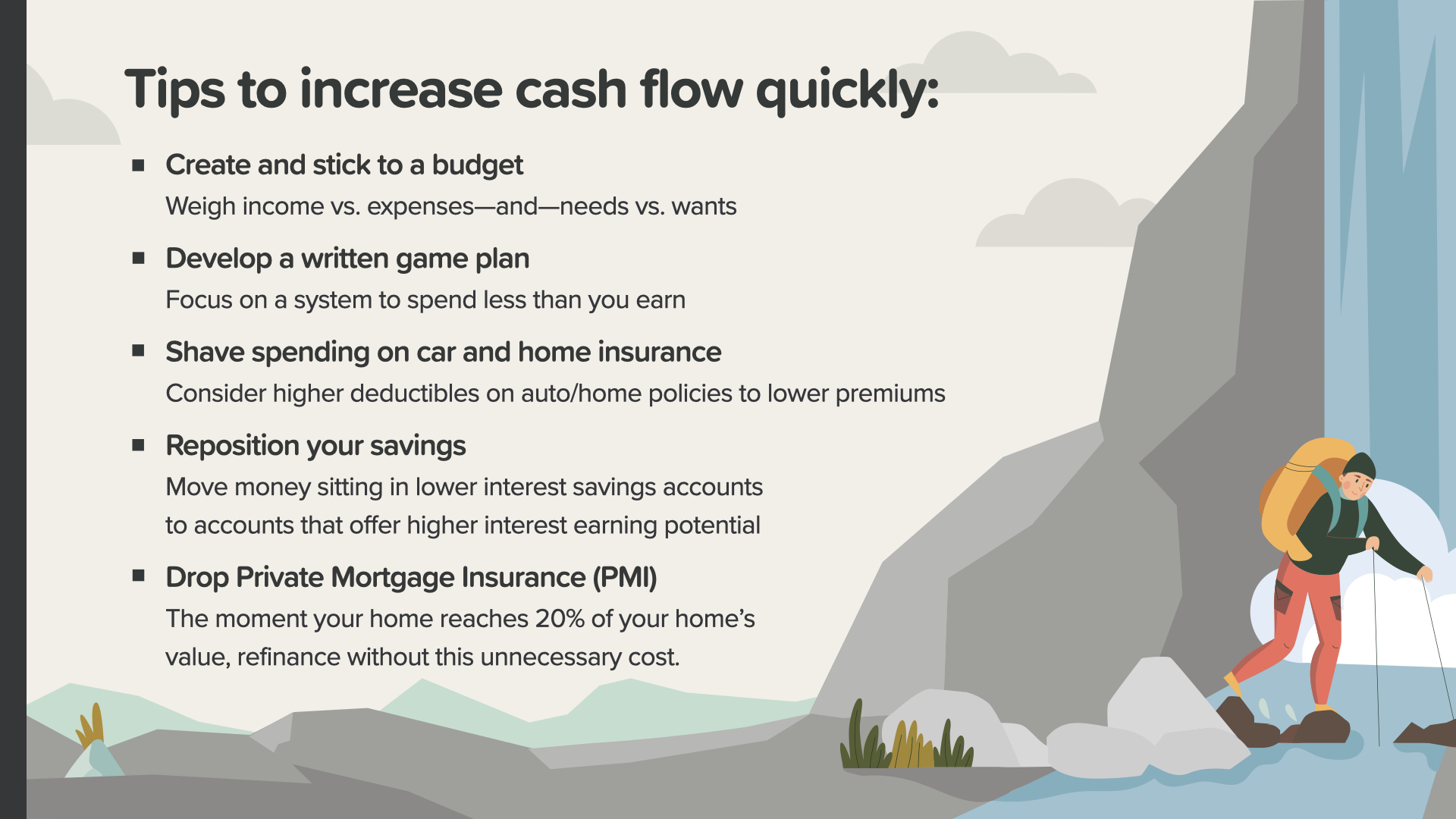

Hier sind ein paar Dinge, die Sie tun können, um Ihren Cashflow zu erhöhen... - Erstellen Sie ein Budget und halten Sie sich daran - Entwickeln Sie einen schriftlichen Spielplan - Reduzieren Sie die Ausgaben für Ausgaben wie Auto- und Hausversicherungen - Schichten Sie Ihre Ersparnisse um - Verzichten Sie auf die private Hypothekenversicherung (PMI) für Ihre Hypothek, wenn Sie sich qualifizieren. Denken Sie immer daran, dass Ihr Finanzexperte Ihnen bei der Umsetzung dieser und weiterer Ideen behilflich sein kann.

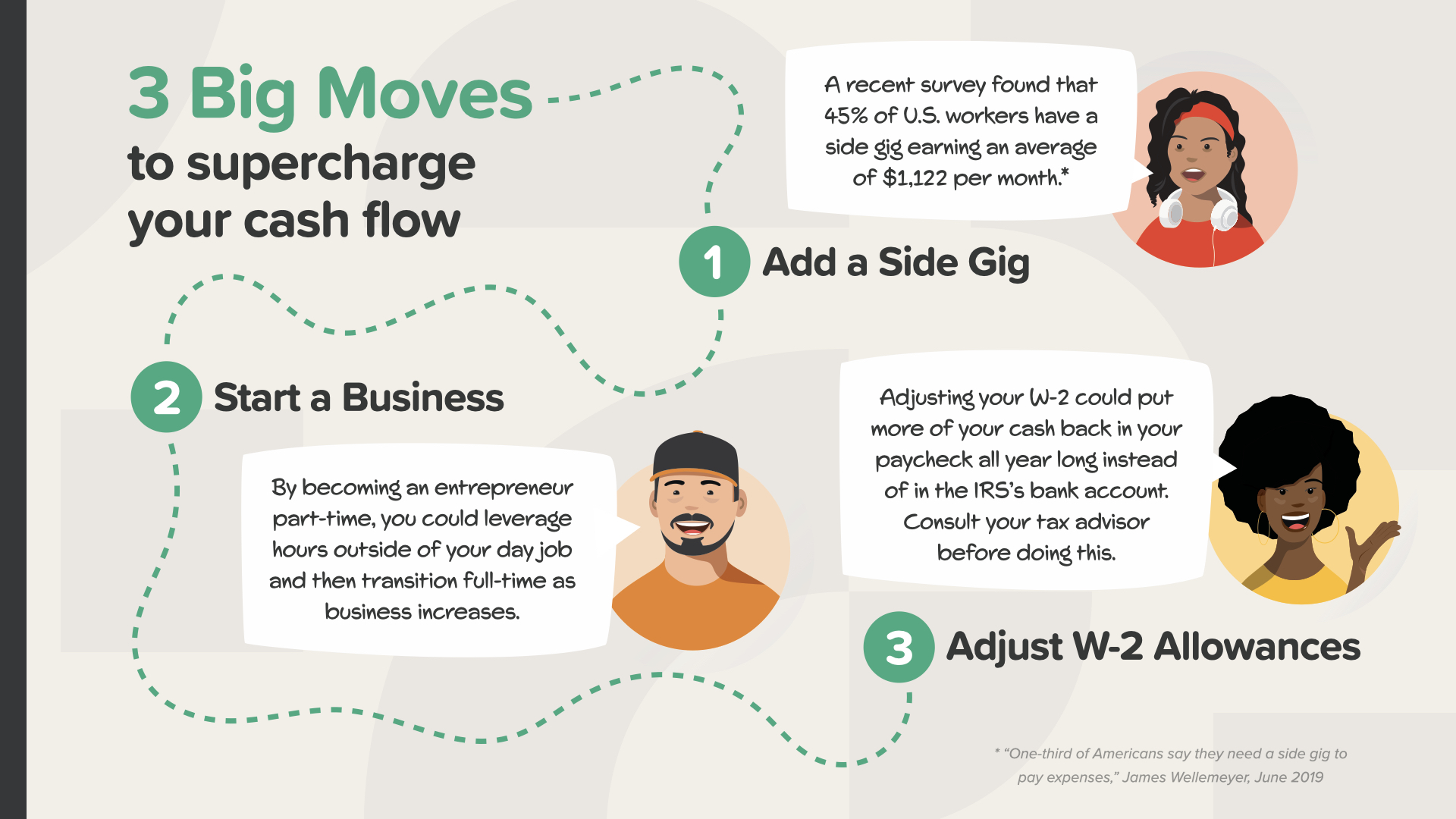

Es gibt 3 große Schritte, um Ihren Cashflow zu erhöhen: Sie können einen Nebenjob annehmen. Ein zusätzliches Einkommen ist fast immer ein schnellerer Weg, um Ihre finanziellen Ziele zu erreichen, als wenn Sie nur versuchen, weniger auszugeben. Eine kürzlich durchgeführte Umfrage hat ergeben, dass 45 % der US-Arbeitnehmer eine Nebentätigkeit ausüben, mit der sie durchschnittlich 1.122 US-Dollar pro Monat verdienen. Vielleicht ist es an der Zeit, dass auch Sie in das Geschäft einsteigen. Oder vielleicht gründen Sie ein Unternehmen. Es gibt viele kostengünstige Geschäftsmöglichkeiten. Finden Sie ein Problem, das andere haben, und lösen Sie es. Wenn Sie in Teilzeit unternehmerisch tätig werden, können Sie Ihre Zeit außerhalb Ihres Hauptberufs sinnvoll nutzen. Wenn Ihr Einkommen steigt, könnte bald der Zeitpunkt kommen, an dem Sie von einem Angestellten zu einem Vollzeit-Unternehmer werden, der noch mehr Kontrolle über Ihren Cashflow hat. Vergessen Sie nicht, dass Sie Ihre W-2-Zulagen anpassen können. Manche Menschen freuen sich jedes Jahr über eine hohe Steuerrückzahlung. Wenn das bei Ihnen der Fall ist, bedenken Sie dies: Wenn Sie Ihre W-2-Freibeträge anpassen, könnte mehr von Ihrem Geld das ganze Jahr über auf Ihrem Gehaltsscheck sein, anstatt beim Finanzamt zu landen. Lassen Sie sich jedoch von Ihrem Steuerberater beraten, bevor Sie irgendwelche Änderungen vornehmen.

Welchen Einfluss auf Ihr Leben und Ihr Einkommen kann die Gründung eines Unternehmens haben? UND, was die Schaffung eines Einkommens für den Ruhestand anbelangt, wie verhält es sich im Vergleich zur Vergrößerung Ihrer Ersparnisse? Wealth Equivalency liefert eine verblüffende Perspektive und Argumente für die Bedeutung der Schaffung von Cashflow durch eine unternehmerische Tätigkeit.

So funktioniert die Vermögensäquivalenz... Wie viel müssten Sie auf ein Konto einzahlen, das eine jährliche Rendite von 5 % abwirft, um die gleiche Ertragskraft zu erzielen wie der Besitz eines Unternehmens?

Wenn Sie in Ihrem eigenen Unternehmen nur 1.000 Dollar pro Monat verdienen, entspricht das einem Betrag von 240.000 Dollar auf einem 5 %-Konto. Was ist für Sie wahrscheinlicher? 240.000 Dollar anzusparen oder ein neues Geschäft zu erlernen, mit dem Sie ein monatliches Einkommen von 1.000 Dollar erzielen? Das ist eines der besten Beispiele, die ich je gesehen habe, wie Geld wirklich funktioniert.

Was wäre, wenn Sie Ihr Geschäftseinkommen auf 5.000 Dollar pro Monat steigern? Dann müssten Sie 1,2 Millionen Dollar auf einem zu 5 % verzinsten Konto haben, um das monatliche Einkommen aus Ihrem Unternehmen zu erzielen. Sehen Sie, wie das die Rechnung verändert? Das ist der Grund, warum Sie ohne ein grundlegendes Wissen über Geld, wie wir es Ihnen jetzt zeigen, langfristig kein erfolgreicher Geschäftsinhaber werden können.

Je weiter Ihr Unternehmen wächst, desto deutlicher wird, dass die meisten Menschen niemals genug sparen könnten, um auch nur annähernd so viel zu verdienen wie mit dem Aufbau eines Unternehmens. Dies ist das Prinzip, auf das Sie sich konzentrieren sollten, wenn Sie in Erwägung ziehen, die Zukunft mit mir als Finanzausbilder zu erkunden. Wir bringen den Menschen nicht nur bei, wie Geld funktioniert, sondern auch, wie Unternehmertum funktioniert, so dass sie dieses Wissen wirklich anwenden können, um ein Unternehmen aufzubauen, das weit mehr einbringt, als sie mit ihren Ersparnissen verdienen könnten. Wissen ist Macht, besonders wenn es um Ihr Geld und Ihr Einkommen geht.

Unser Ziel ist es, innerhalb des nächsten Jahrzehnts 20 Millionen Familien beizubringen, wie Geld funktioniert. Wir werden das finanzielle Analphabetentum in jeder Gemeinde ausrotten. Das ist ein riesiges Unterfangen, für das wir eine Armee von Tausenden von Finanzlehrern benötigen. Wir suchen Leute, die uns helfen, diese Kurse zu geben. Das ist der Punkt, an dem Sie oder jemand, den Sie kennen, ins Spiel kommen kann.

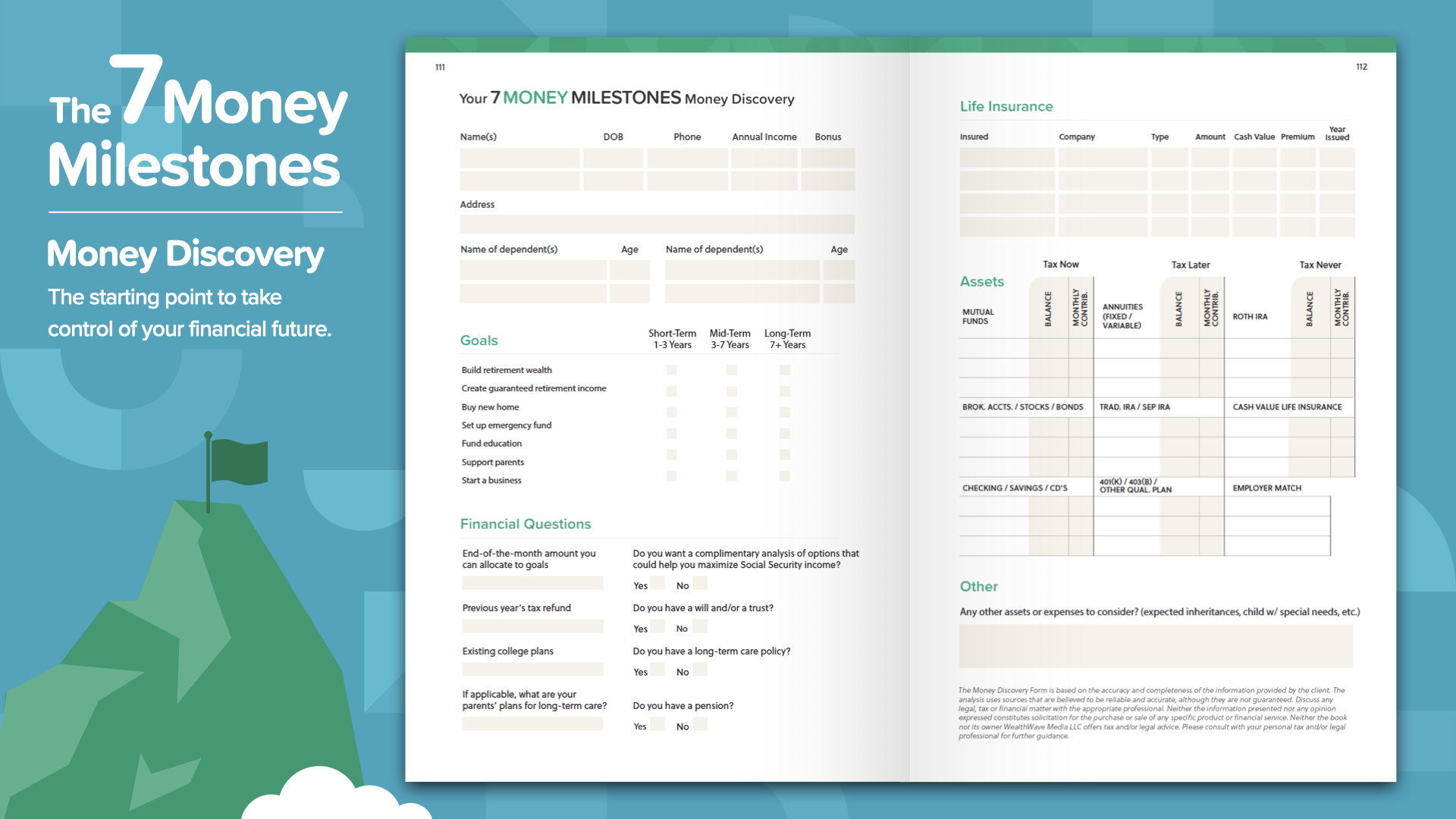

Wir sind am Ende des heutigen ELEMENTs angelangt. Denken Sie darüber nach, welches Konzept bei Ihnen am meisten Anklang gefunden hat. Deshalb haben wir uns auf die Fahne geschrieben, das finanzielle Analphabetentum auszurotten. So beginnen Sie, die Kontrolle über Ihre Finanzen zu übernehmen... wir nennen es die Geldentdeckung. Ein Teil der Teilnahme an diesem Kurs ist, dass wir Ihnen helfen können, wenn Sie noch keinen Finanzprofi haben. Das funktioniert wie eine Wegbeschreibung auf Ihrem Mobiltelefon - Sie brauchen nur zwei Anhaltspunkte: wo Sie sind und wo Sie hinwollen. Das Gleiche gilt für die Festlegung des Kurses für Ihren finanziellen Fahrplan. Die Geldentdeckung in diesem Buch kann Ihnen dabei helfen.

Unsere Finanzexperten sind bereit, sich mit Ihnen zusammenzusetzen, nachdem Sie einen unserer ELEMENTS-Kurse besucht haben. Die Frage ist: Wie funktionieren diese Konzepte mit IHREN Finanzen und IHREN persönlichen Zahlen? Und wie viel SCHNELLER werden Sie in der Lage sein, die 7 Money Milestones zu erreichen, wenn Sie jemanden haben, der Sie anleitet? Ihr Gespräch wird privat und kurz sein und sich AUSSCHLIESSLICH auf IHRE finanziellen Ziele konzentrieren. Wenn Sie Interesse haben, können unsere Ausbilder Ihre Zahlen durchrechnen, Empfehlungen aussprechen und Ihnen Zugang zu den besten verfügbaren Produkten und Dienstleistungen verschaffen. Schreiben Sie mir direkt nach dem Kurs eine SMS und lassen Sie uns noch HEUTE damit beginnen, IHR Geld zum Einsatz zu bringen.

Wenn Ihnen gefallen hat, was Sie heute gelernt haben, und Sie mehr erfahren möchten, können Sie uns auf Instagram unter HowMoneyWorks Official folgen, um weitere praktische Tipps und hilfreiche Ressourcen zu erhalten. Wir sehen uns beim nächsten Mal!