TheMoneyBooks Elemente - Langfristig

© 2024 WealthWave. Alle Rechte vorbehalten.

**** Intro ****

**** Video abspielen ****

Ich freue mich, dass Sie heute hier bei uns sind. Mein Name ist _______________. Ich werde in der nächsten halben Stunde Ihr Finanzlehrer sein. Ich heiße Sie herzlich willkommen zu der HowMoneyWorks Books ELEMENTS-Lehrgangsreihe. Dieser Kurs basiert auf dem bahnbrechenden Buch HowMoneyWorks: Stop Being a Sucker", von dem inzwischen Hunderttausende von Exemplaren gedruckt wurden.

HowMoneyWorks: Stop Being a Sucker ist das erste Buch zur finanziellen Bildung, das jeder in JEDEM Alter genießen und davon profitieren kann - von 10 bis 100 Jahren. Und da wir gerade von der Zahl 100 sprechen - das Buch wurde bereits in Hunderten von prominenten Fernsehsendungen vorgestellt, darunter CNBC, CBS, ABC und FOX! HowMoneyWorks: Stop Being a Sucker hat eine seltene Empfehlung vom Heartland Institute of Financial Education erhalten - und es wurde überall im Internet rezensiert und erwähnt, einschließlich der beliebten Online-Finanzpublikation "Make It" von CNBC. Sie können uns auch auf Instagram folgen, um praktische Tipps und hilfreiche Ressourcen zu erhalten. Wenn Sie noch kein Exemplar unseres Buches erhalten haben, lassen Sie es uns wissen, wenn wir fertig sind, und wir werden dafür sorgen, dass Sie eines bekommen.

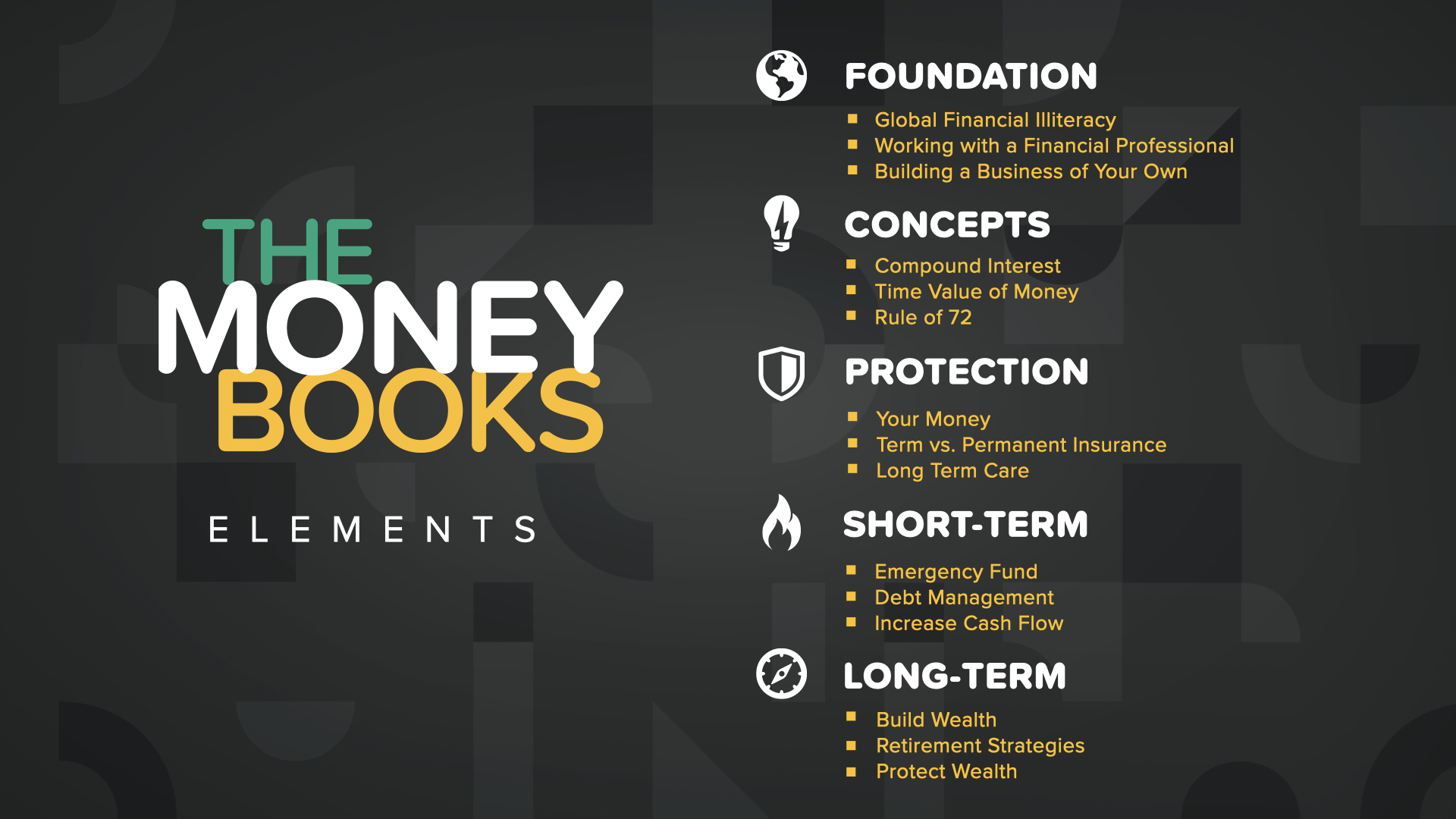

Unser heutiger Kurs ist der FÜNFTE von 5 ELEMENTS mit dem Titel "LONG-TERM". Wenn Sie ALLE 5 ELEMENTS absolviert haben, erhalten Sie ein Abschlusszertifikat, das von den Autoren des Buches und mir unterzeichnet ist. Außerdem können Studenten, die mindestens einen der Elemente-Kurse besuchen, eine KOSTENLOSE 30-minütige Beratung mit einem unserer Finanzausbilder in Anspruch nehmen. Sie sind darauf geschult, IHNEN mit Hilfe unserer 7 Money Milestones-Methode den Weg in die finanzielle Unabhängigkeit zu ebnen.

Der aufregendste der fünf Kurse - wir haben uns das Beste für den Schluss aufgehoben - denn bei "LONG-TERM" geht es um Ihre Zukunft. Sie lernen Techniken kennen, die von den Wohlhabenden eingesetzt werden, um sich finanzielle Unabhängigkeit zu verschaffen, und Sie erfahren, wie Sie Ihr Vermögen als Vermächtnis für Ihre Familie schützen können.

Wir beginnen mit Nummer 6 der 7 Money Milestones. Sechs ist ein großer - und ein aufregender - Meilenstein. Warum? Weil er sich auf den Aufbau von Wohlstand konzentriert. Dies ist der Meilenstein, an dem sich die Ergebnisse unter dem Strich zeigen. Hier vermeiden Sie die Auswirkungen von Steuern, Verlusten und Inflation und tun Ihr Bestes, um Ihr Nettovermögen zu vermehren.

Angesichts der Möglichkeit, dass die Langlebigkeit Ihrem Leben so viele Jahre hinzufügt, stellt sich eine Frage. Wird Ihr Vermögen so lange reichen wie Sie selbst? Sie müssen in der Lage sein, diese Frage zu beantworten.

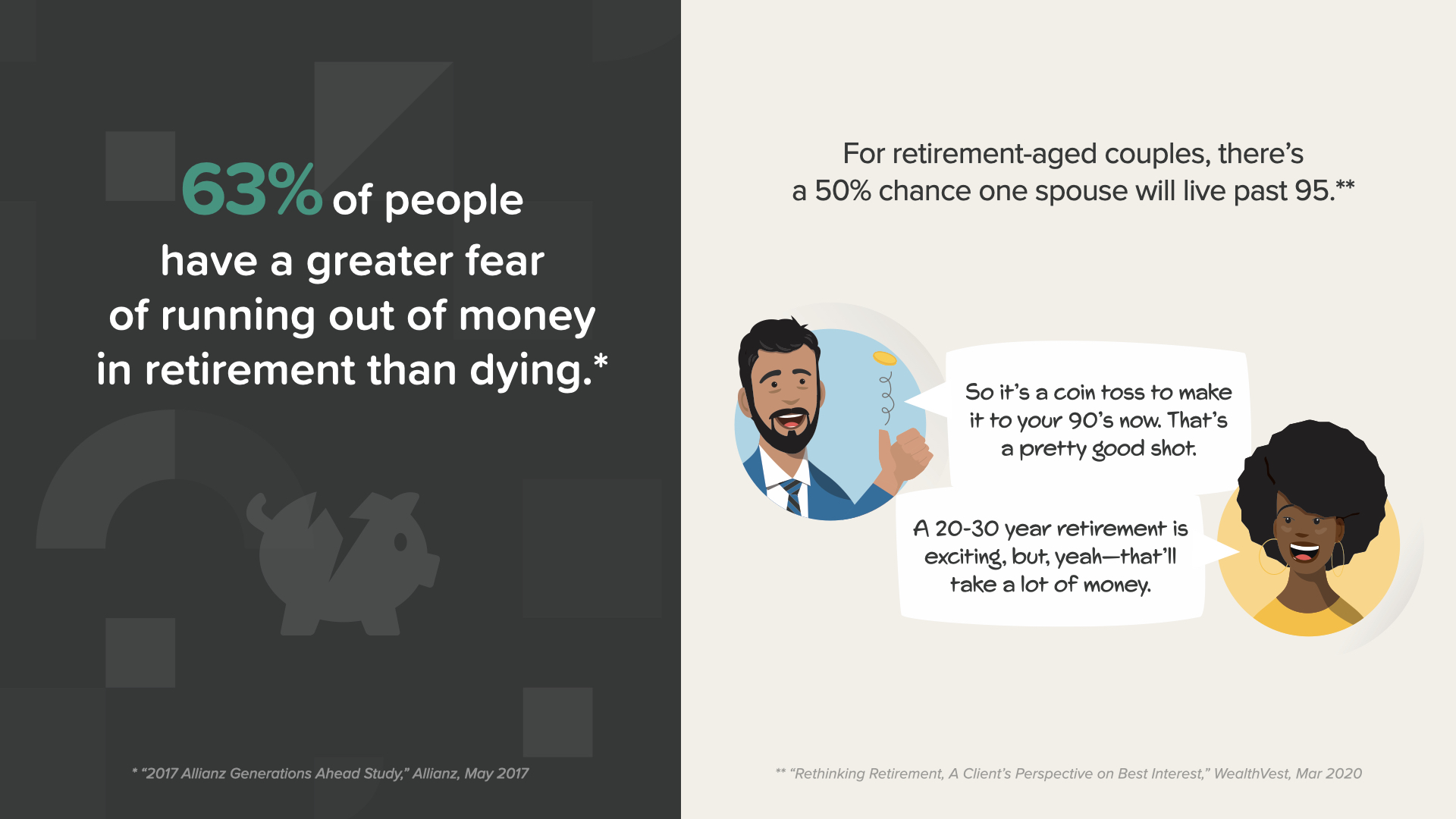

Laut einer aktuellen Studie haben 63 % der Menschen mehr Angst davor, im Ruhestand kein Geld mehr zu haben, als zu sterben. UND - das ist eine echte Bedrohung angesichts dieser augenöffnenden Statistik... Bei Paaren im Rentenalter besteht eine 50 %ige Chance, dass ein Ehepartner über 95 Jahre alt wird.

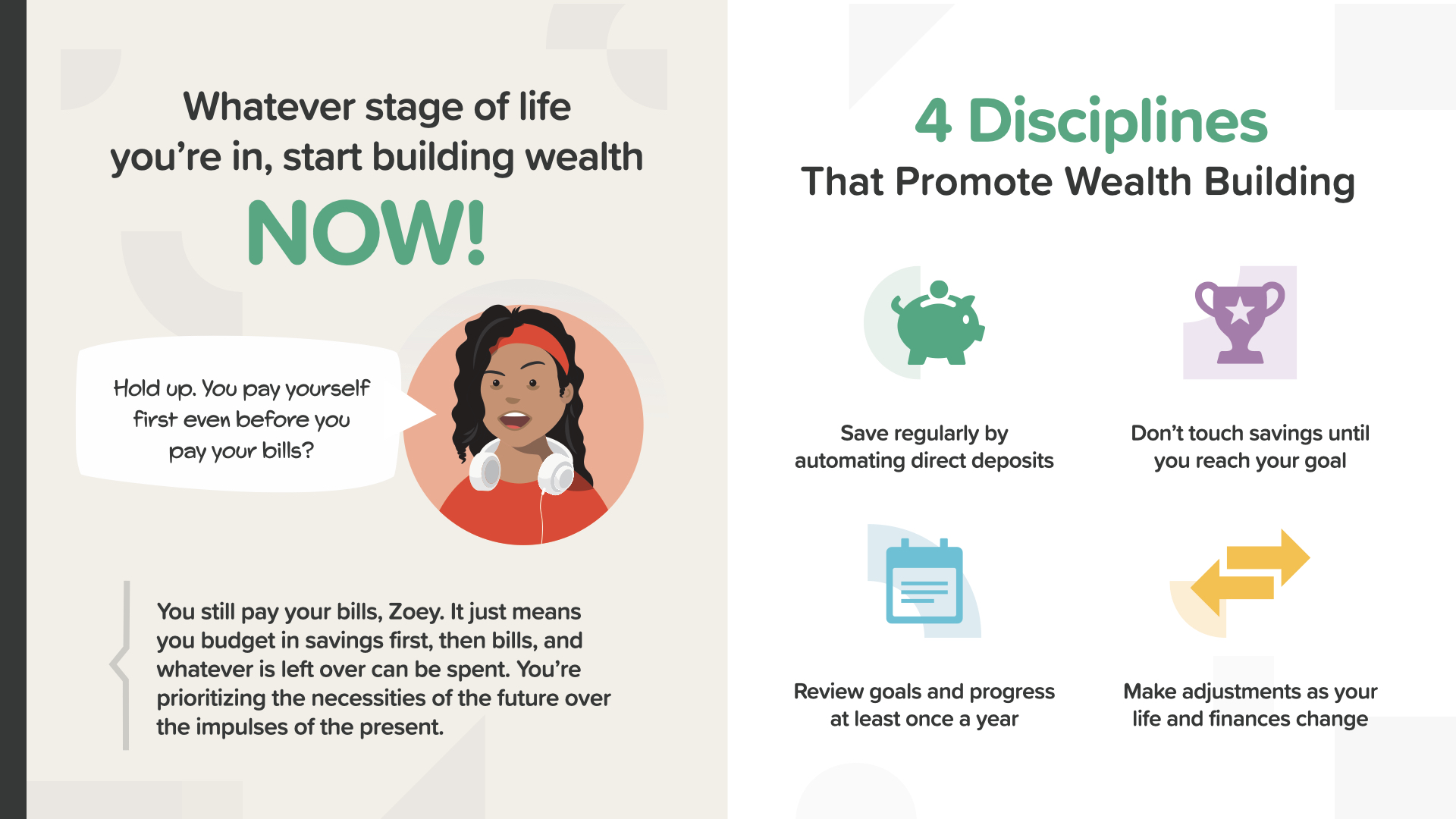

Das ist der springende Punkt von Meilenstein 6: Unabhängig davon, in welcher Lebensphase Sie sich befinden, müssen Sie JETZT mit dem Vermögensaufbau beginnen. Anders ausgedrückt: Es ist besser, gestern anzufangen als morgen. Wenn Sie mit dem Vermögensaufbau beginnen, gibt es 4 Disziplinen, die Ihnen helfen, auf dem richtigen Weg zu bleiben und nicht den Boden zu verlieren. Sehen Sie sie sich mit mir an... Sparen Sie regelmäßig und rühren Sie es nicht an. Überprüfen Sie Ihre Ziele und nehmen Sie bei Bedarf Anpassungen vor.

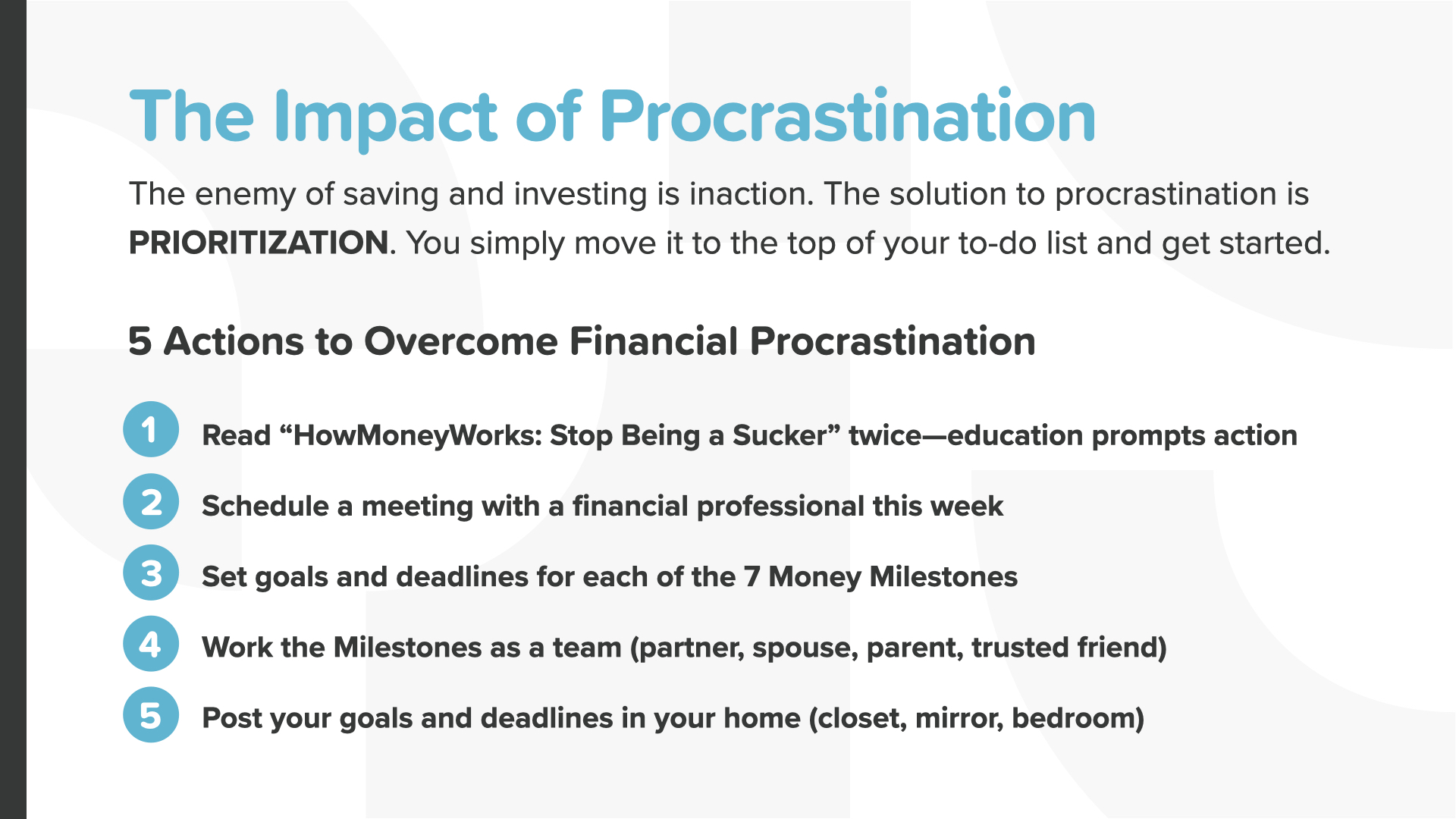

Darüber hinaus gibt es 4 Bedrohungen, die jeder Vermögensbildner überwinden muss. Betrachten Sie diese als Ihre Feinde beim Vermögensaufbau. Jeder von ihnen wird aus einer anderen Richtung auf Sie zukommen. Um sie zu besiegen, müssen wir sie einzeln angehen. Beginnen wir mit einem der schlimmsten Feinde - der Prokrastination. Wie es in einem Zitat heißt, ist Aufschieberitis unsere liebste Form der Selbstsabotage. Dann nehmen wir die Marktverluste, die Inflation und natürlich die Steuern unter die Lupe.

Prokrastination ist der Feind des Sparens und Investierens - sie lässt sich am besten als INAKTIVITÄT beschreiben. Die beste Taktik zur Überwindung der Prokrastination ist die PRIORITIZIERUNG. Verschieben Sie einfach die 5 Maßnahmen zur Überwindung der finanziellen Prokrastination an die Spitze Ihrer Aufgabenliste - markieren Sie sie als DRINGEND - und beginnen Sie sofort mit ihnen. Verlorene Zeit können Sie nie wieder zurückgewinnen. Sie ist ein Gut, das wir alle haben und das so viele vergeuden. Hören Sie heute damit auf.

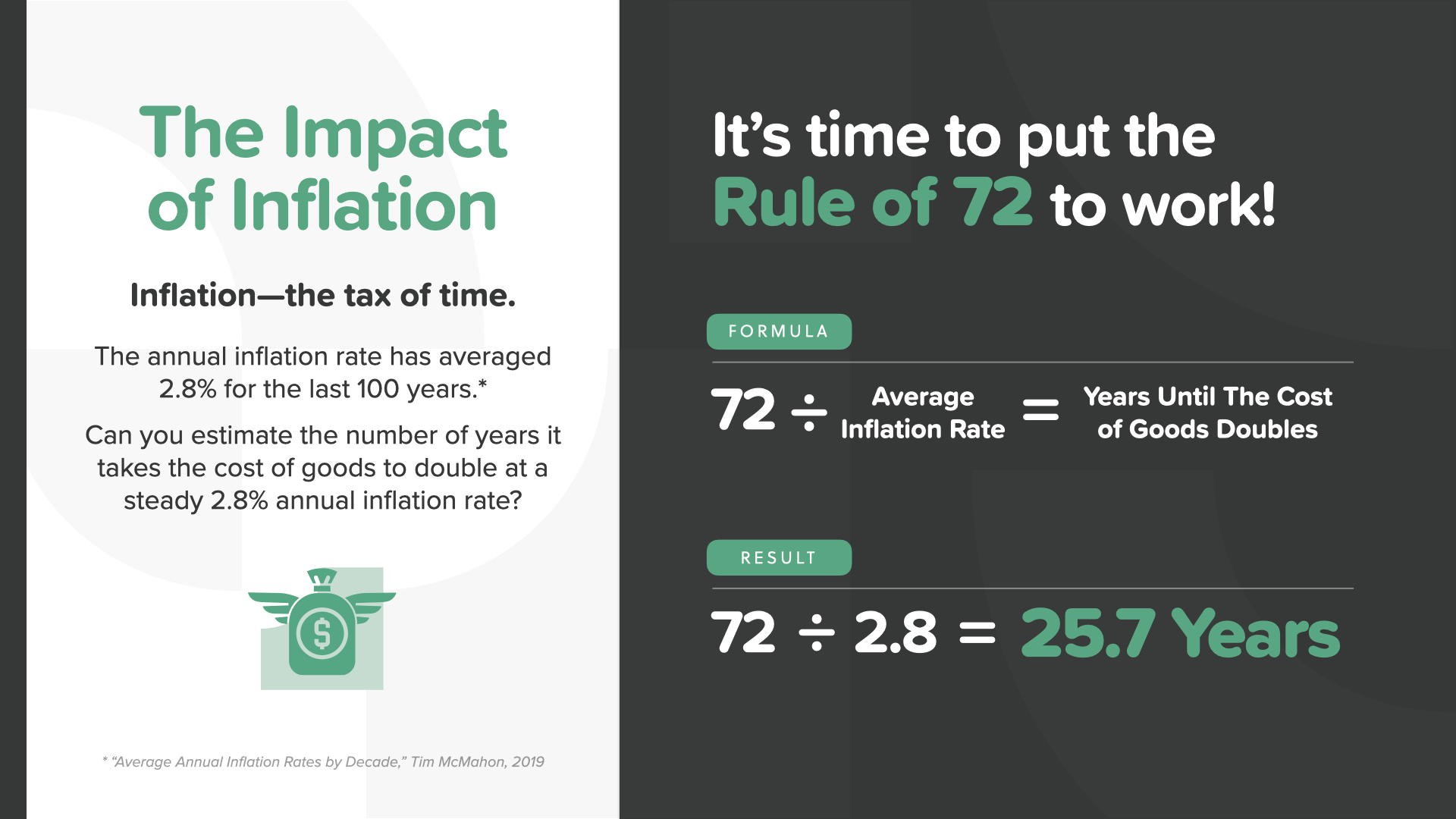

Die Inflation ist auch bekannt als "die Steuer der Zeit". Die jährliche Inflationsrate lag in den letzten 100 Jahren im Durchschnitt bei 2,8 %. Können Sie schätzen, wie viele Jahre es dauert, bis sich die Kosten für Waren bei einer konstanten jährlichen Inflationsrate von 2,8 % verdoppelt haben? (Tipp: Erinnern Sie sich an die Regel der 72 aus dem Kurs "Konzepte" in dieser Reihe). Es ist an der Zeit, Ihr Wissen über die Regel der 72 anzuwenden! Die Antwort lautet fast 26 Jahre. Einer der wichtigsten Gründe für den Aufbau von Vermögen mit Hilfe des Zinseszinses besteht darin, der Inflation einen Schritt voraus zu sein. Wenn Sie wissen, dass dieser Feind Ihre Ersparnisse langsam entwertet, indem er die Kosten für Waren in die Höhe treibt, sollte Sie das dazu veranlassen, sich noch mehr für Ihre Wachstumsstrategie zu engagieren. Lassen Sie sich davon nicht einschüchtern. Lassen Sie sich davon zum Handeln treiben!

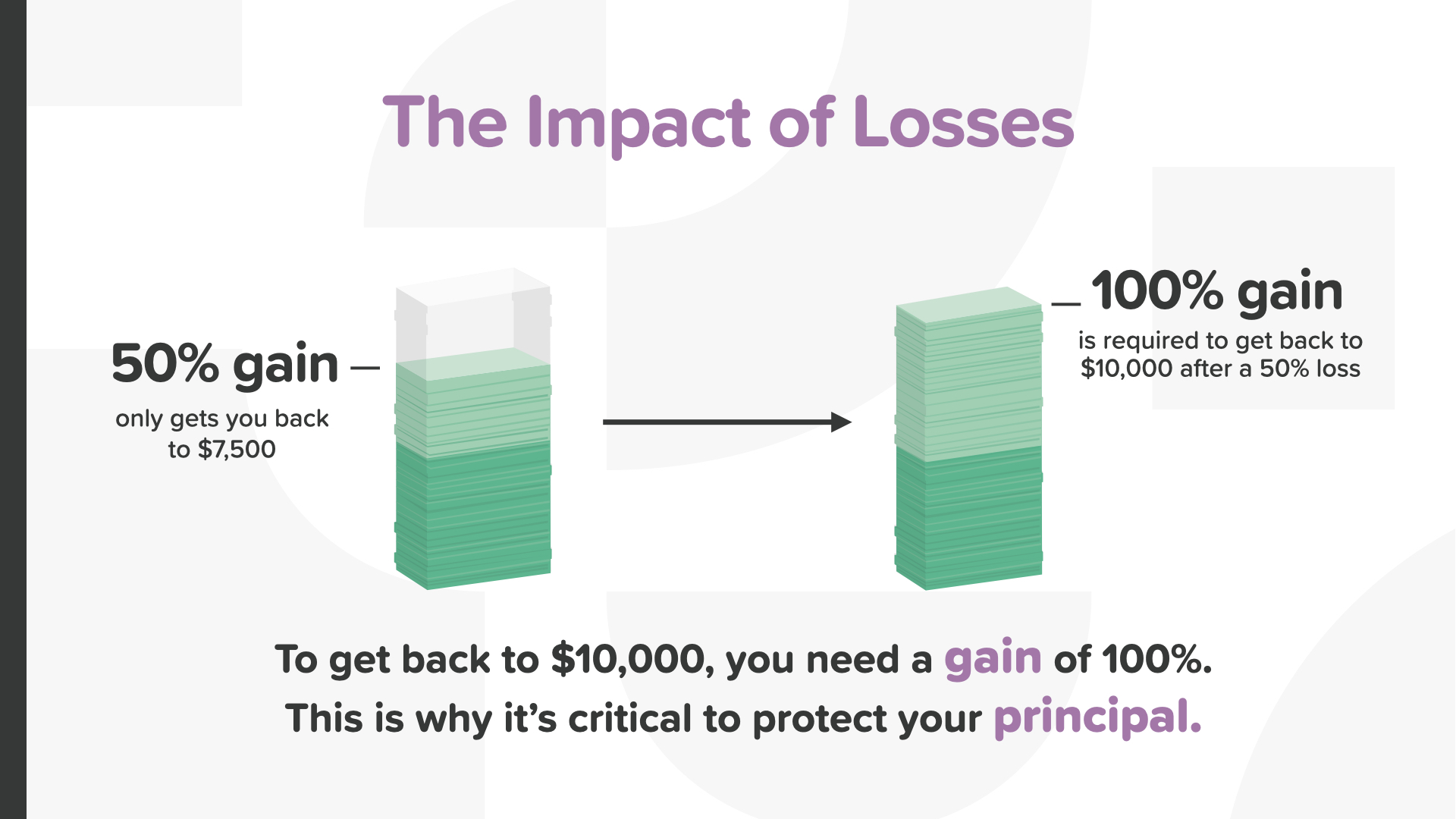

Der nächste Feind des Vermögensaufbaus sind die Auswirkungen von Verlusten. Diese Gefahr wird oft unterschätzt und kann Ihre Sparziele zunichte machen und Sie zwingen, Ihren Lebensstil im Ruhestand anzupassen. Hier ein einfaches Bild, das veranschaulicht, wie Menschen die Auswirkungen von Verlusten falsch einschätzen. Wenn Sie 50 % Ihrer Anlage verlieren würden (was in den letzten 20 Jahren zweimal am Aktienmarkt passiert ist), wie viel Prozent Gewinn bräuchten Sie, um wieder auf 100 % zu kommen? Die Antwort lautet 50 % - richtig?

FALSCH: Nach einem Verlust von 50 % ist ein Gewinn von 100 % erforderlich, um wieder ein ausgeglichenes Ergebnis zu erzielen. Das ist nicht einfach - und deshalb ist es so wichtig, das zu schützen, was man hat. Vielleicht ist das der Grund, warum Warren Buffett den berühmten Satz über das Investieren gesagt hat: "Regel Nr. 1: Verliere niemals Geld. Regel Nr. 2: Vergiss niemals Regel Nr. 1".

Was können Sie also tun, um Verluste zu vermeiden? Erstens: Prüfen Sie alle Möglichkeiten, das Risiko zu verringern. Zweitens: Überlegen Sie, wie Sie Ihr Portfolio am besten diversifizieren können. Und drittens: Nutzen Sie die richtigen Finanzinstrumente für Ihre Situation. Denken Sie daran: Zögern Sie nicht. Berücksichtigen Sie die Inflation. Und sprechen Sie mit Ihrem Finanzexperten über Möglichkeiten, die Auswirkungen von Verlusten in Ihrer Strategie zu verringern oder ganz zu vermeiden.

Und schließlich die Auswirkungen der Steuern - der 800 Pfund schwere Gorilla unter den Bedrohungen für den Vermögensaufbau. Niemand zahlt gerne Steuern - vor allem nicht, wenn man sich auf den Ruhestand vorbereitet. Die Steuerstrategie, die Sie heute verfolgen, kann bestimmen, wie viel Geld Sie behalten, wie viel Sie an den Staat zahlen und wie viel Sie letztendlich Ihren Kindern hinterlassen. Wenn Sie verstehen, wie unterschiedlich Finanzinstrumente besteuert werden, können Sie strategische Entscheidungen treffen, die sich später sehr auszahlen können.

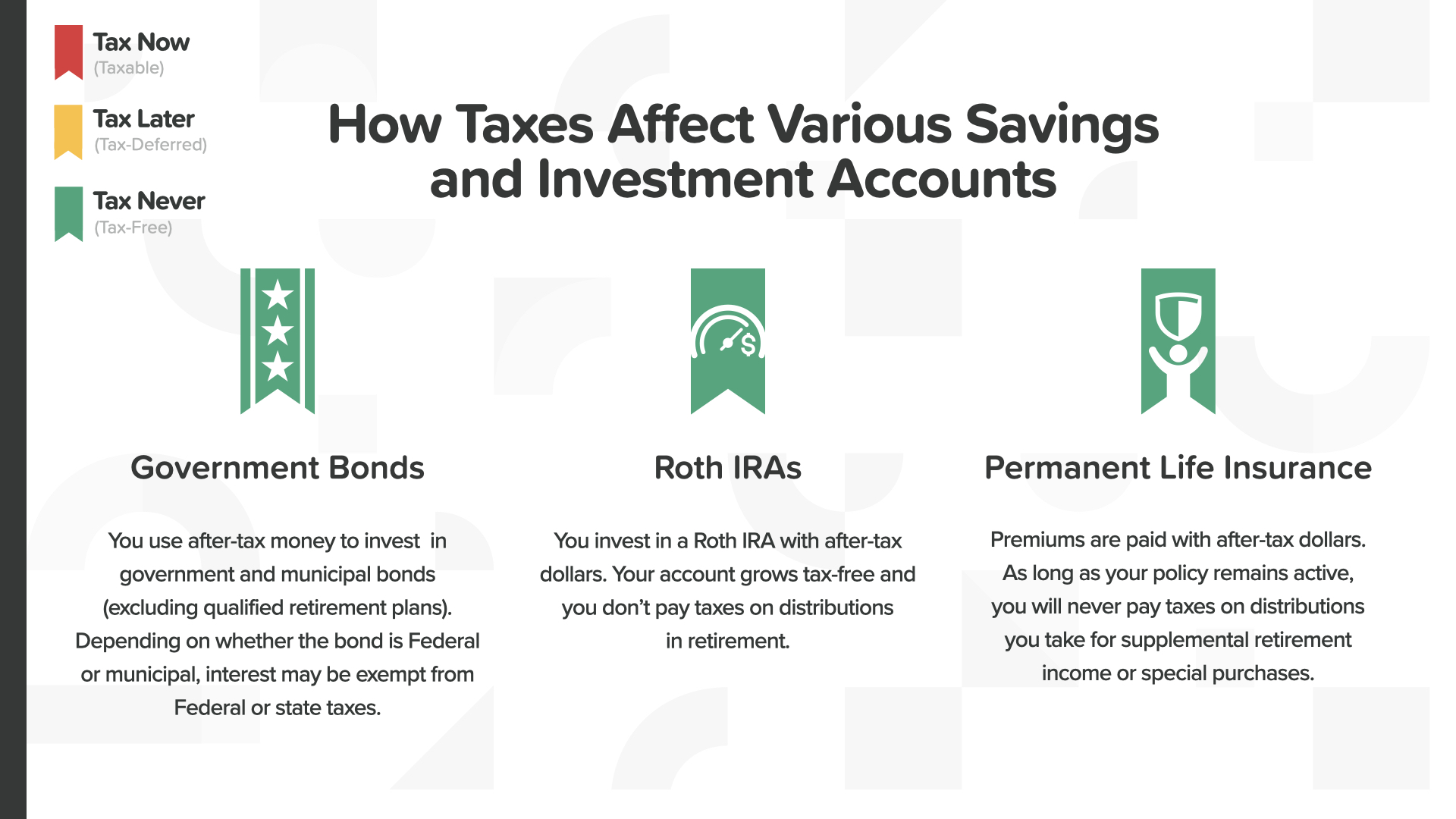

Wenn Sie im Alter von 29 Jahren 10.000 $ sparen und jedes Jahr eine Rendite von 9 % erzielen, verfügen Sie mit 65 Jahren über 250.000 $. Denken Sie einen Moment lang wie ein Landwirt. Würden Sie lieber Steuern auf die Saat oder die Ernte zahlen? Natürlich das, was kleiner ist - und damit fängt man normalerweise an. Ein Landwirt würde lieber Steuern auf die Saat zahlen - nicht auf die Ernte. Ein Investor würde lieber Steuern auf das Geld zahlen, bevor es wächst, nicht danach. Sie zahlen entweder jetzt, später oder nie Steuern. Was wird auf Sie zutreffen? Das hängt davon ab, für welche Anlageform Sie sich entscheiden. Auch hier kann Ihnen ein Finanzfachmann helfen.

Wenn Sie sich mit ihnen zusammensetzen, können sie Ihnen dabei helfen, herauszufinden, wie Sie jetzt besteuert werden und wie Ihre Strategie für die Zukunft aussehen kann. Die Farben der Symbole sind wichtig. Rot steht für sofortige Besteuerung. Gelb steht für spätere Steuern. Die Entscheidungen werden einfacher, wenn man sie auf diese Kategorien herunterbricht. Haben Sie irgendwelche roten oder gelben Finanzvehikel, wie Sie hier sehen? Wenn ja, dann wissen Sie jetzt, wie Sie besteuert werden.

Grün ist die Farbe des Geldes und des Wachstums. Es ist auch unsere Farbe für die Steuer nie. Verschiedene Arten von Konten können völlig unterschiedlich besteuert werden. Grüne Symbole bedeuten, dass überhaupt keine Steuern anfallen. Grün sah noch nie so gut aus, oder? Gehören diese steuerfreien Anlagen zu Ihrer Vermögensaufbaustrategie? Auch hier kann Ihnen Ihr Finanzexperte bei der Auswahl der für Sie geeigneten Produkte behilflich sein.

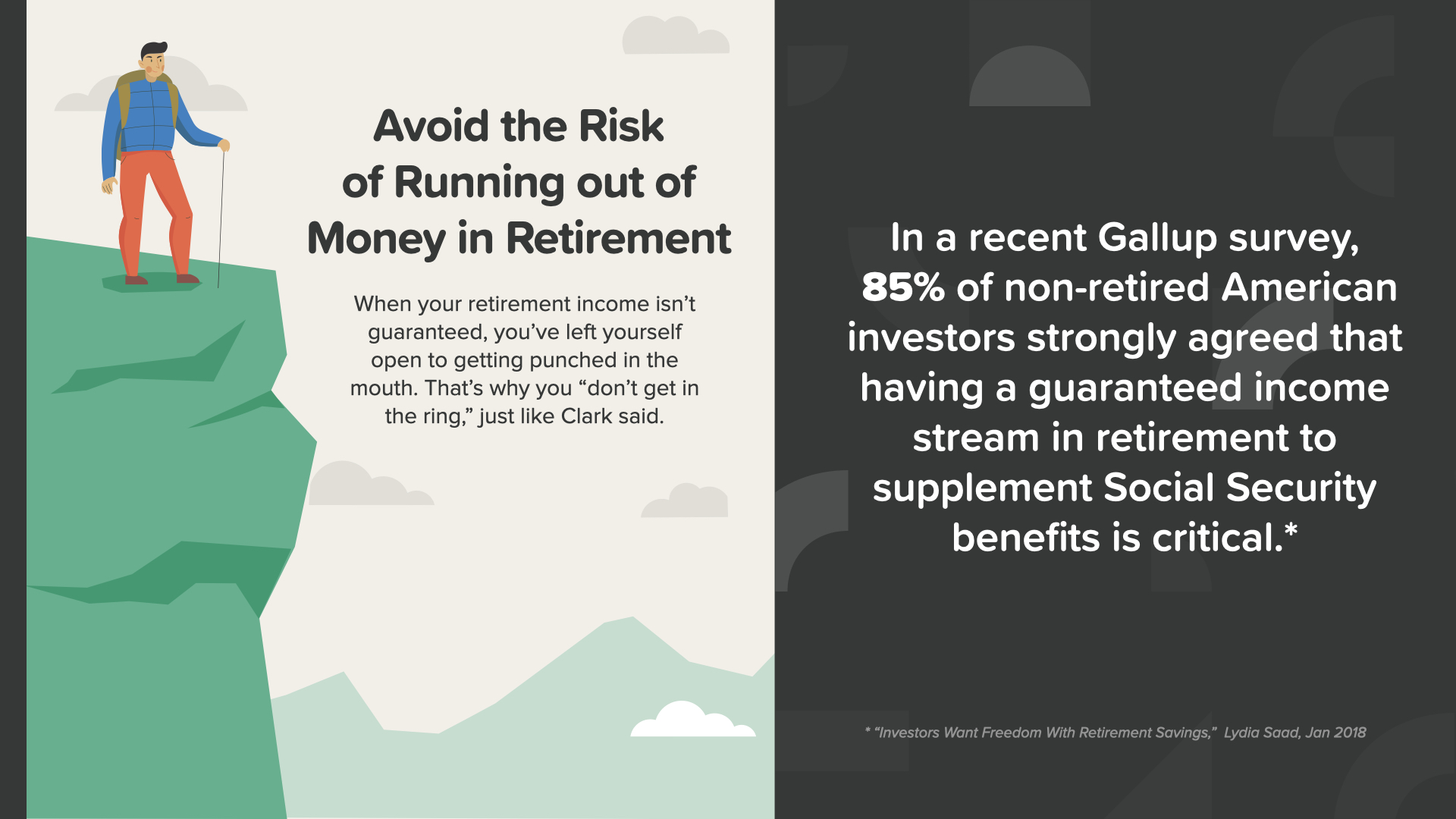

Der Boxer Mike Tyson sagte: "Jeder hat einen Plan, bis er eins aufs Maul bekommt." Habe ich gehört, dass er darüber nachdenkt, aus dem Ruhestand zurückzukehren? Er ist jetzt 50 und hat seit mehr als 15 Jahren nicht mehr geboxt. Vielleicht sollte er auf seine eigenen Worte hören. Der beste Weg, um zu vermeiden, dass einem im Ruhestand das Geld ausgeht, besteht darin, sich nicht in die Lage zu versetzen, dass es einem selbst passiert - mit anderen Worten: Bleiben Sie dem Ring fern.

In einer kürzlich durchgeführten Gallup-Umfrage stimmten 85 % der amerikanischen Anleger, die noch nicht im Ruhestand sind, nachdrücklich zu, dass ein garantiertes Einkommen im Ruhestand zur Ergänzung der Sozialversicherungsleistungen von entscheidender Bedeutung ist. Ein garantiertes Einkommen kann Ihnen helfen, das Risiko zu vermeiden, dass Ihnen im Ruhestand das Geld ausgeht.

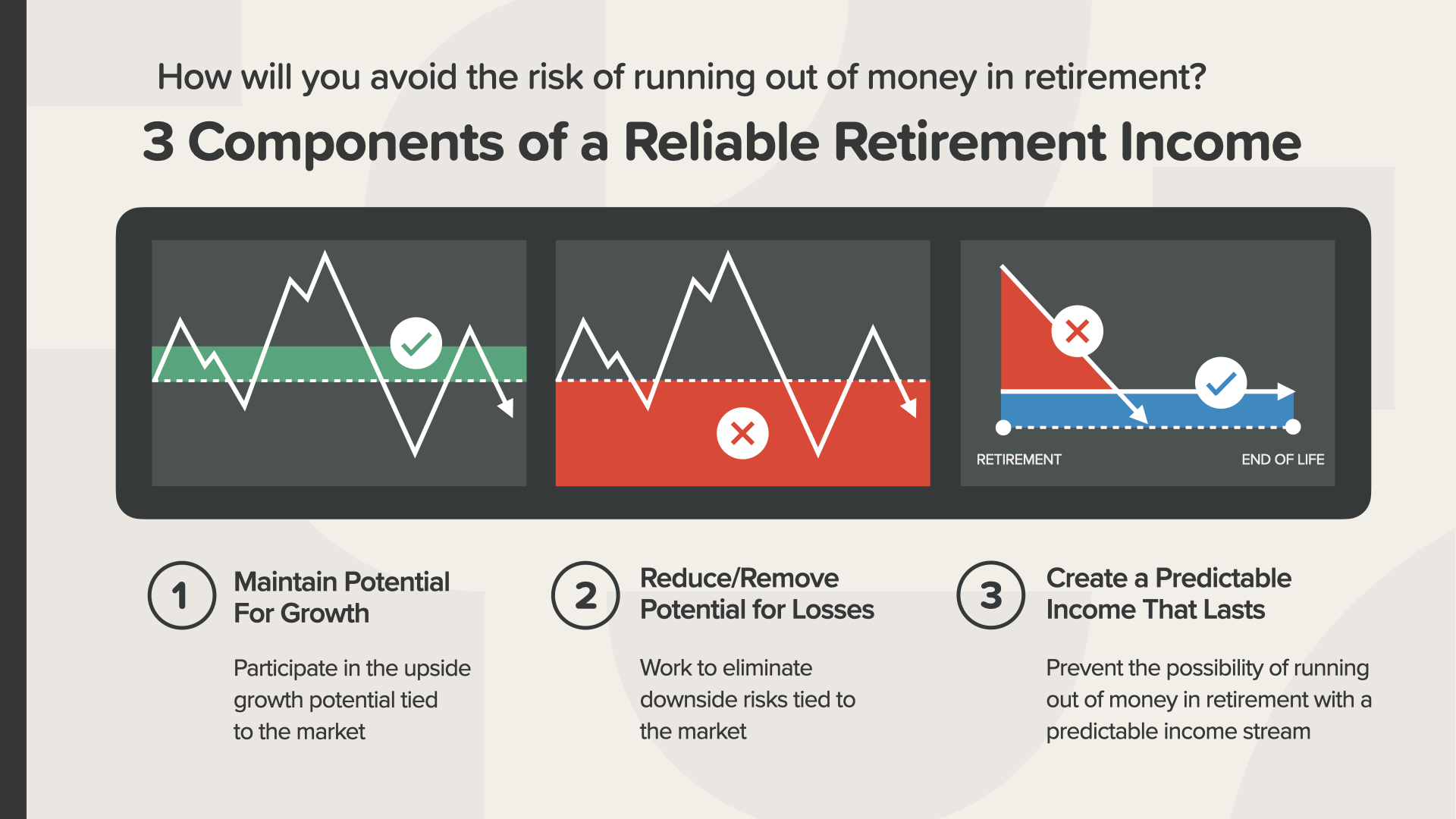

Es gibt 3 Komponenten für ein verlässliches Einkommen im Ruhestand. Wir empfehlen Ihnen, sie alle zu berücksichtigen. - Aufrechterhaltung des Wachstumspotenzials, indem Sie am marktbedingten Wachstumspotenzial partizipieren - Verringerung oder Beseitigung des Verlustpotenzials, indem Sie marktbedingte Verlustrisiken ausschalten, und... - Schaffung eines vorhersehbaren, dauerhaften Einkommens und Vermeidung der Möglichkeit, dass Ihnen im Ruhestand das Geld ausgeht, mit einem Einkommensstrom, auf den Sie zählen können

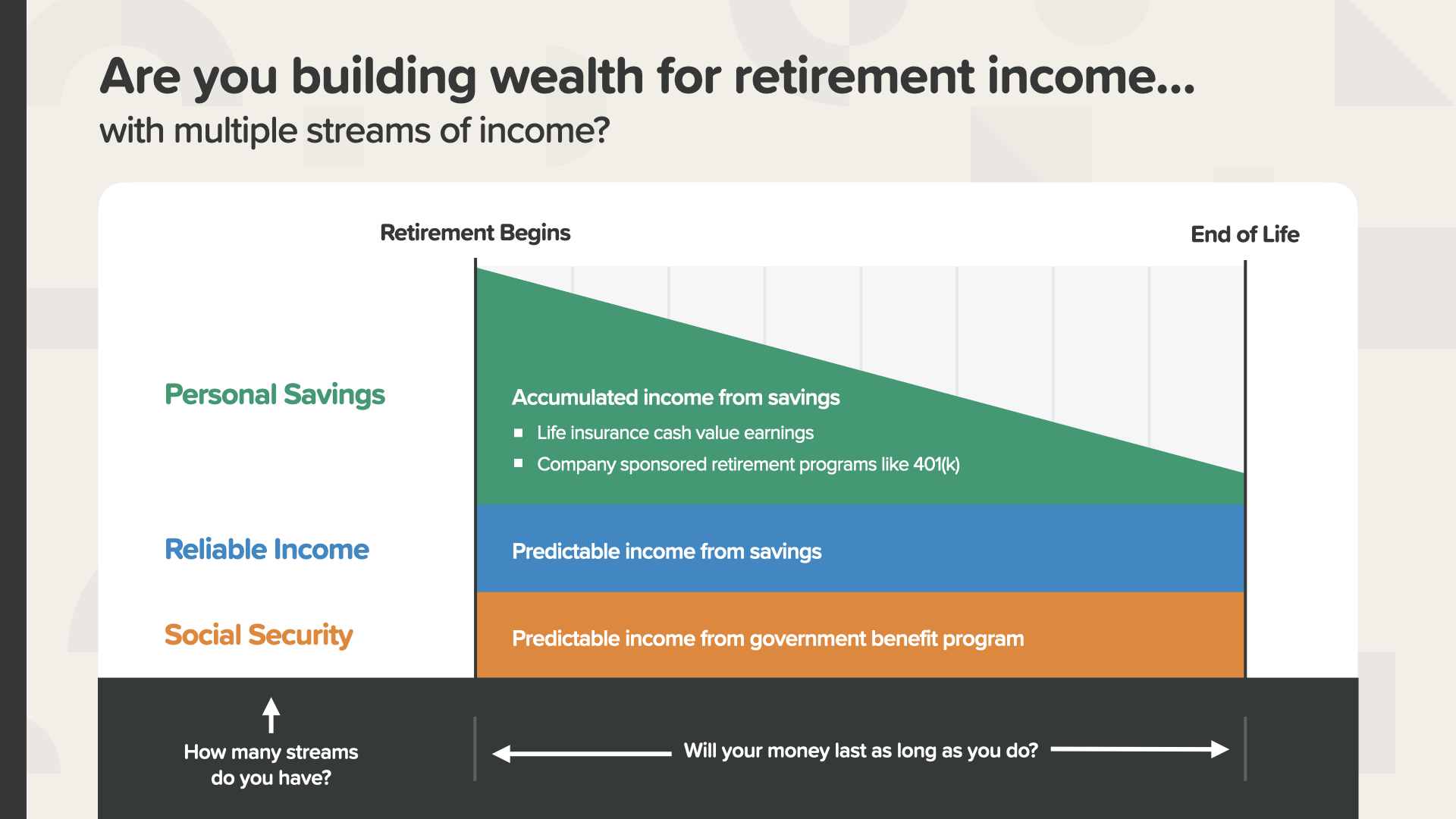

So sieht es aus, wenn Sie es schaffen - das Ziel des geschlossenen Sparens für den Ruhestand ist erreicht. Durch die Anhäufung mehrerer Einkommensströme wird diese Person über ein zuverlässiges Einkommen verfügen, weil sie den erforderlichen Betrag gespart und die erforderliche Rendite erzielt hat, um die Ersparnisse zu erreichen, die erforderlich sind, um den Ruhestand zu ermöglichen, den sie sich vorgestellt hat. Das Geld wird im Ruhestand nie ausgehen, und es könnte sogar etwas übrig bleiben, das sie ihren Kindern vererben kann. Wie hört sich das an? Sie können mit Ihrem Finanzfachmann zusammenarbeiten, um herauszufinden, wie Ihre Einkommensströme und Zahlen aussehen müssen.

Und der letzte Meilenstein: Schützen Sie Ihr Vermögen, indem Sie ein Testament erstellen und Ihr Erbe schützen. Das ist sogar etwas, was die Reichen manchmal versäumen.

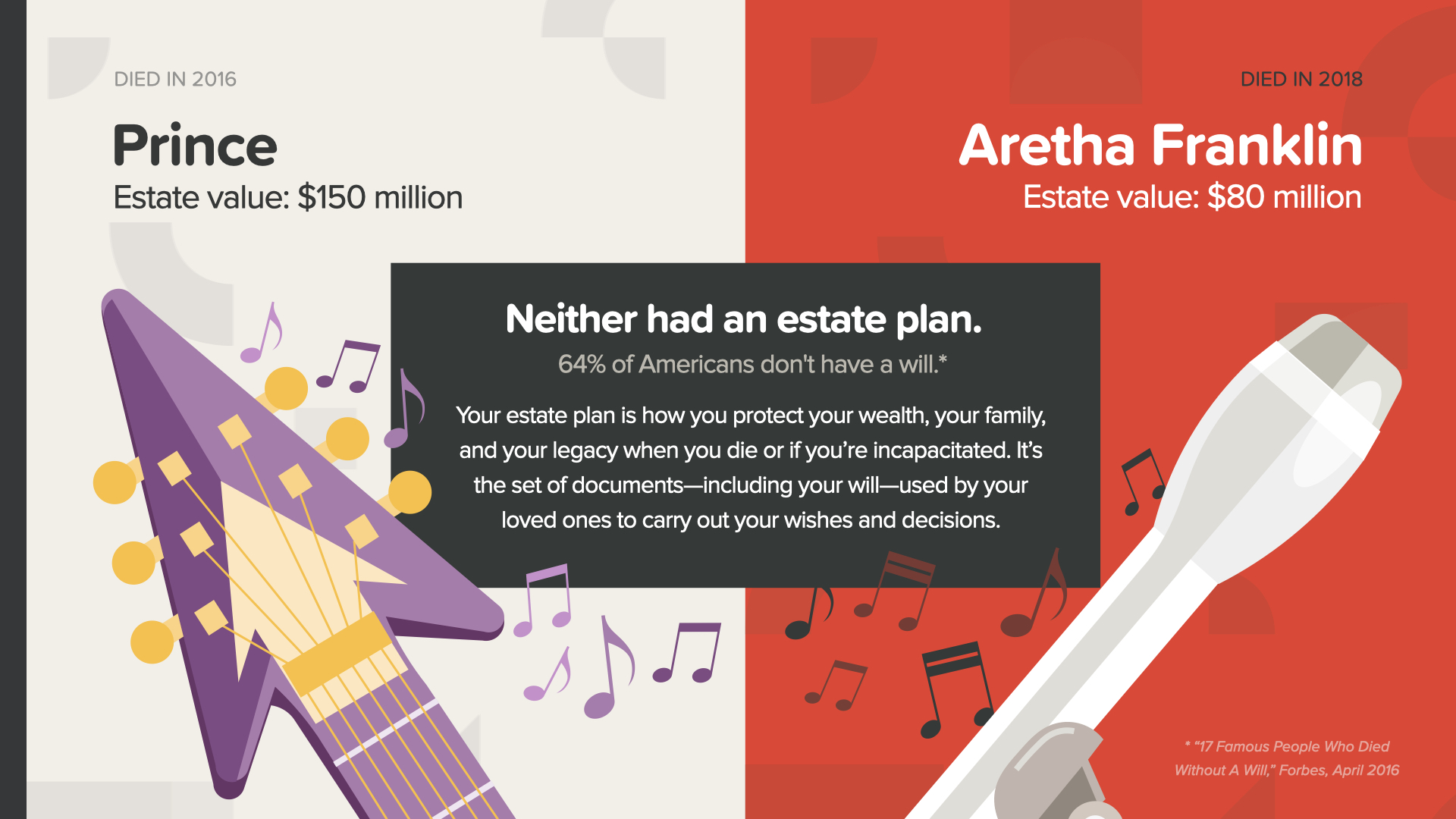

Prince und Aretha Franklin, die beide erst vor wenigen Jahren gestorben sind, verfügten über beträchtliche Nachlässe - aber keiner von beiden hatte einen Nachlassplan. Beide hinterließen ihren Familien und Geschäftspartnern ein emotionales, finanzielles und rechtliches Chaos, dessen Bewältigung Jahre dauerte. Dies zeigt, wie wichtig es ist, sein Vermögen durch einen Nachlassplan zu schützen. Laut einer RocketLaw-Umfrage haben 64 % der Amerikaner kein Testament. Es überrascht nicht, dass die Zahl bei jüngeren Amerikanern (70 % der 45- bis 54-Jährigen) höher ist als bei älteren Amerikanern (54 % der 55- bis 64-Jährigen), die kein Testament haben. Prince war nur 57 Jahre alt.

Mit Ihrem Nachlassplan schützen Sie Ihr Vermögen, Ihre Familie und Ihr Erbe, wenn Sie sterben oder arbeitsunfähig werden. Es handelt sich dabei um eine Reihe von Dokumenten - einschließlich Ihres Testaments -, die von Ihren Angehörigen verwendet werden, um Ihre Wünsche und Entscheidungen zu verwirklichen.

Es gibt 4 Dokumente, die Ihr Nachlassplan enthalten sollte. Sie benötigen ein Testament, Ihre Finanzvollmacht, eine Patientenverfügung und eine HIPAA-Freigabe. Ihr Rechtsbeistand kann Ihnen bei der Erstellung dieser Dokumente helfen.

Mit einem Nachlassplan können Sie vermeiden, dass der Staat darüber entscheidet, wer Ihr Eigentum erhält und wer sich um Ihre Kinder kümmert. Das Verfahren, bei dem ein Gericht einen Nachlass gemäß den staatlichen Gesetzen verwaltet, heißt PROBATE. Niemand möchte dieses Verfahren durchlaufen, wenn er nicht muss.

Sie können Ihrer Familie und Ihren Geschäftspartnern auch helfen, unnötige Kosten und Verzögerungen beim Nachlassverfahren zu vermeiden, indem Sie ein zusätzliches Instrument zur Nachlassplanung einsetzen - einen Trust. Trusts können viele Dinge für Sie tun. Auch hier kann Sie Ihr Rechtsbeistand am besten beraten.

Bitte bedenken Sie, dass einige Vermögenswerte bei Ihrem Tod direkt auf die von Ihnen benannten Begünstigten übergehen und nicht durch ein Testament oder einen Trust übertragen werden. Dies gilt beispielsweise für Lebensversicherungen, Rentenversicherungen, IRA oder 401(k)s und andere qualifizierte Altersvorsorgepläne. Auch einige Bank- und Anlagekonten schütten Gelder direkt an die von Ihnen benannten Begünstigten aus. Vermögenswerte, die sich im gemeinsamen Besitz befinden und ein Überlebensrecht haben, gehen im Todesfall direkt auf den Miteigentümer über.

Wenn Sie glauben, dass die Nachlassplanung zu teuer oder zu zeitaufwändig ist, dann haben Sie nicht an die Kosten gedacht, die Ihren Angehörigen später entstehen. Die Wahrheit ist, dass es Optionen für fast jedes Budget gibt. Wir empfehlen Ihnen, diesen Meilenstein sofort in Angriff zu nehmen.

Wir befinden uns am Ende der heutigen Sitzung und der gesamten HowMoneyWorks Books Elements Class. Meilensteine, wie Sie sie gerade kennen gelernt haben, werfen Fragen auf, wie die, die Sie hier auf dem Bildschirm sehen. Bei solchen und anderen Fragen wenden Sie sich am besten an einen Finanzfachmann. Wir können das mit Ihnen besprechen, wenn Sie noch keinen haben oder Hilfe bei der Auswahl brauchen. Die Vermittlung von Finanzwissen und Aufklärung ist unsere Aufgabe. Wir danken Ihnen für Ihre Zeit und Aufmerksamkeit und wünschen Ihnen alles Gute für Ihre finanzielle Zukunft.

Unser Ziel ist es, innerhalb des nächsten Jahrzehnts 20 Millionen Familien beizubringen, wie Geld funktioniert. Wir werden das finanzielle Analphabetentum in jeder Gemeinde ausrotten. Das ist ein riesiges Unterfangen, für das wir eine Armee von Tausenden von Finanzlehrern benötigen. Wir suchen Leute, die uns helfen, diese Kurse zu geben. Das ist der Punkt, an dem Sie oder jemand, den Sie kennen, ins Spiel kommen kann.

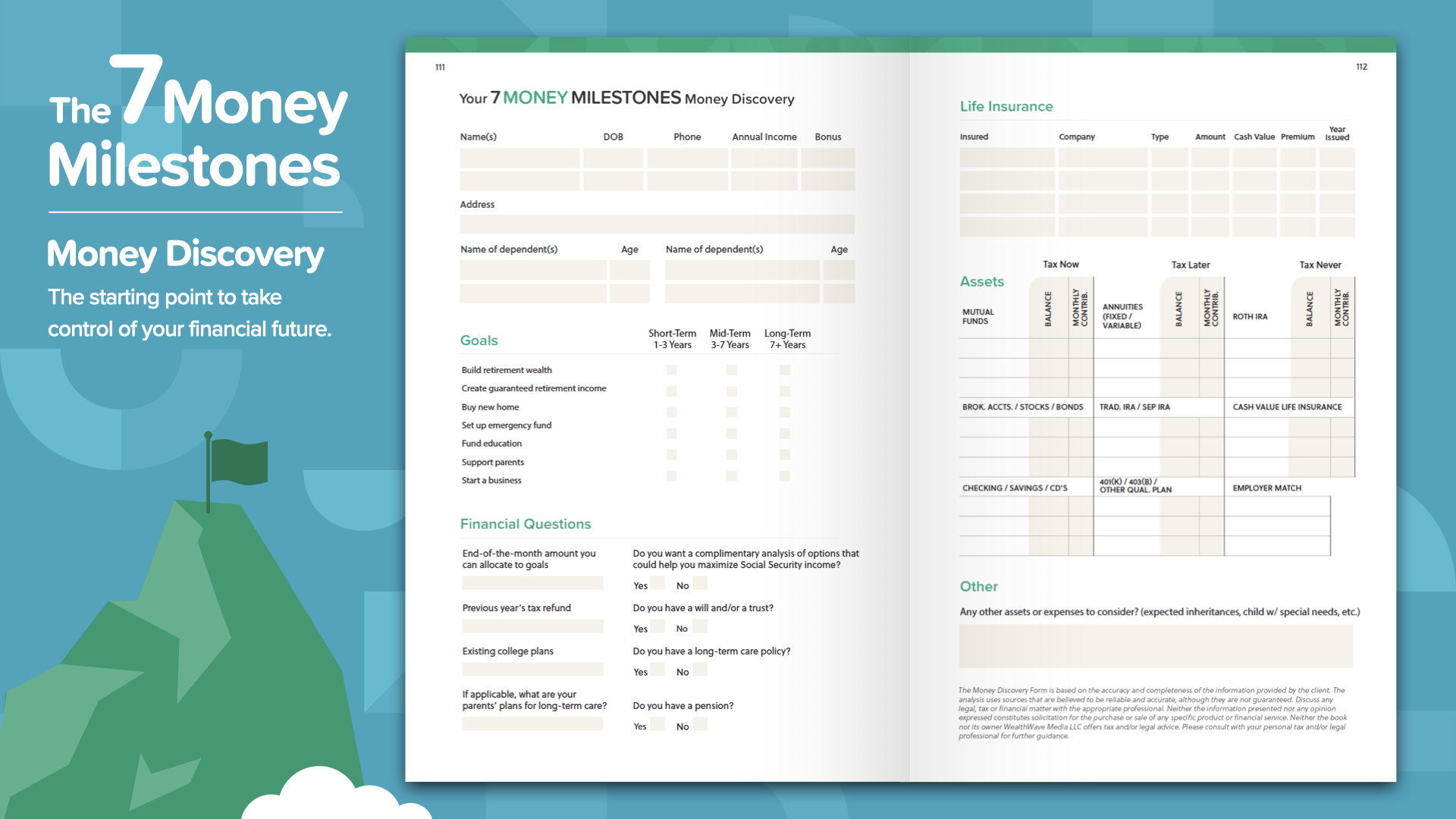

Wir sind am Ende des heutigen ELEMENTs angelangt. Denken Sie darüber nach, welches Konzept bei Ihnen am meisten Anklang gefunden hat. Deshalb haben wir uns auf die Fahne geschrieben, das finanzielle Analphabetentum auszurotten. So beginnen Sie, die Kontrolle über Ihre Finanzen zu übernehmen... wir nennen es die Geldentdeckung. Ein Teil der Teilnahme an diesem Kurs ist, dass wir Ihnen helfen können, wenn Sie noch keinen Finanzprofi haben. Das funktioniert wie eine Wegbeschreibung auf Ihrem Mobiltelefon - Sie brauchen nur zwei Anhaltspunkte: wo Sie sind und wo Sie hinwollen. Das Gleiche gilt für die Festlegung des Kurses für Ihren finanziellen Fahrplan. Die Geldentdeckung in diesem Buch kann Ihnen dabei helfen.

Unsere Finanzexperten sind bereit, sich mit Ihnen zusammenzusetzen, nachdem Sie einen unserer ELEMENTS-Kurse besucht haben. Die Frage ist: Wie funktionieren diese Konzepte mit IHREN Finanzen und IHREN persönlichen Zahlen? Und wie viel SCHNELLER werden Sie in der Lage sein, die 7 Money Milestones zu erreichen, wenn Sie jemanden haben, der Sie anleitet? Ihr Gespräch wird privat und kurz sein und sich AUSSCHLIESSLICH auf IHRE finanziellen Ziele konzentrieren. Wenn Sie Interesse haben, können unsere Ausbilder Ihre Zahlen durchrechnen, Empfehlungen aussprechen und Ihnen Zugang zu den besten verfügbaren Produkten und Dienstleistungen verschaffen. Schreiben Sie mir direkt nach dem Kurs eine SMS und lassen Sie uns noch HEUTE damit beginnen, IHR Geld zum Einsatz zu bringen.

Wenn Ihnen gefallen hat, was Sie heute gelernt haben, und Sie mehr erfahren möchten, können Sie uns auf Instagram unter HowMoneyWorks Official folgen, um weitere praktische Tipps und hilfreiche Ressourcen zu erhalten. Wir sehen uns beim nächsten Mal!