TheMoneyBooks Elementos - Eine lange Zeitspanne

© 2024 WealthWave. Alle Rechte vorbehalten.

título

Video wiedergeben.

Nuestra clase de hoy / esta noche es el QUINTO de 5 ELEMENTOS, titulado "LARGO PLAZO". Una vez que complete TODOS LOS 5 ELEMENTOS, será elegible para un certificado de finalización, firmado por los autores del libro y por mí.

Der bewegendste von den neun Kursen, wir haben das Beste für das Finale aufgehoben, denn "LARGO PLAZO" handelt von der Zukunft. Sie lernen Techniken kennen, die von den Reichen eingesetzt werden, um sich finanziell unabhängig zu machen, und erfahren, wie Sie Ihr Erbe als Vermächtnis für Ihre Familie schützen können.

Comenzamos con el número 6 de los 7 hitos económicos. Seis es grande, Y emocionante. ¿Por qué? Weil er sich auf die Schaffung von Wohlstand konzentriert. Este es el hito donde los resultados aparecen en su balance final. Aquí es donde evita el impacto de los impuestos, las pérdidas y la inflación y hace todo lo posible para acumular y hacer crecer su patrimonio neto.

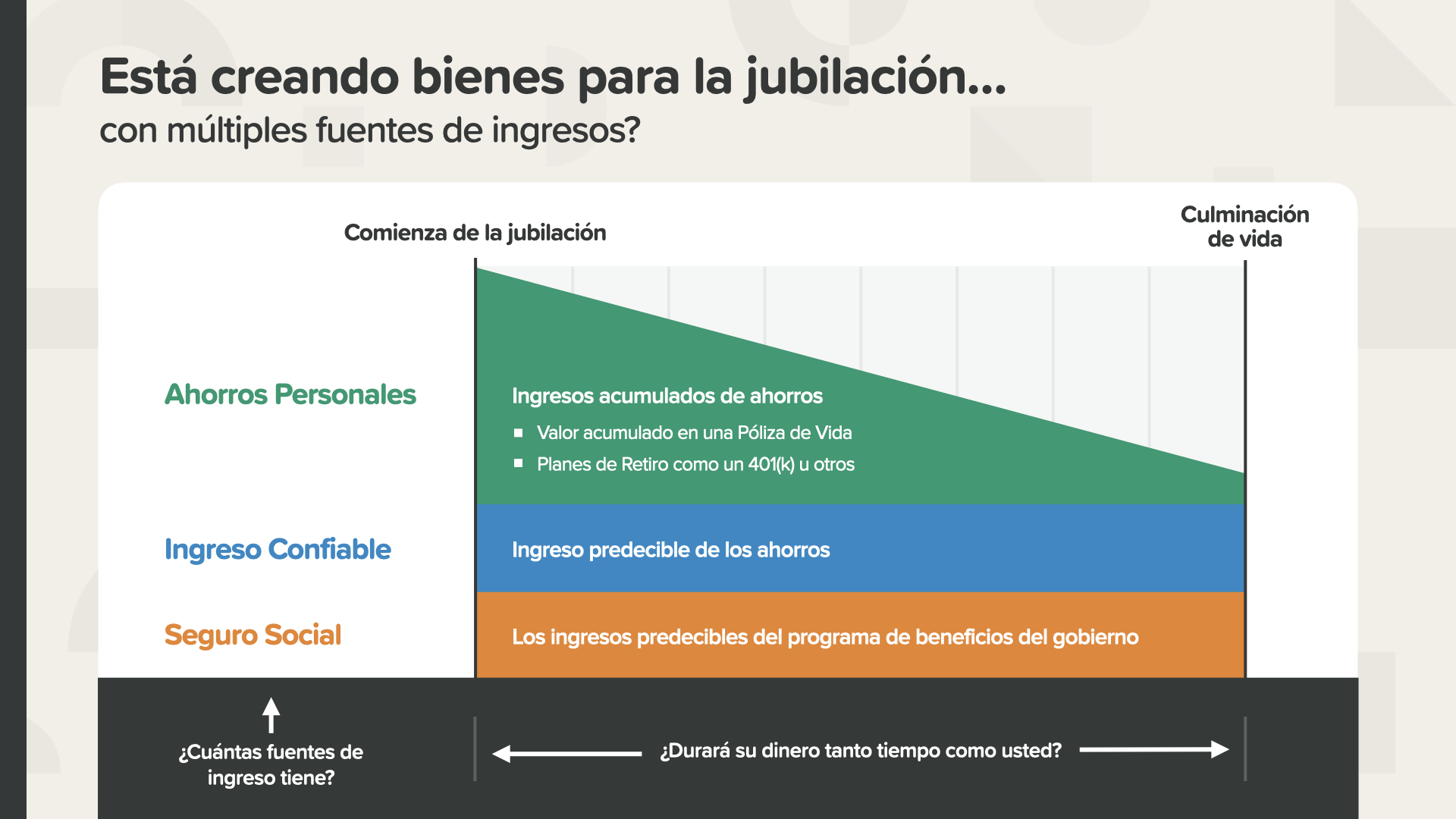

Da er die Möglichkeit hat, viele Jahre seines Lebens zu verbringen, stellt sich ihm eine Frage. ¿Durará su riqueza tanto tiempo como usted? Tiene que ser capaz de responder a esa pregunta.

Nach einer aktuellen Studie haben 63 % der Menschen mehr Angst davor, zu ihrem Jubiläum ohne Geld dazustehen als nach ihrem Tod. Im Lichte dieser aufschlussreichen Studie ist das eine echte Bedrohung... Für Ehepaare, die ihr Jubiläum feiern, besteht eine Wahrscheinlichkeit von 50 %, dass einer von ihnen länger als 95 Jahre lebt.

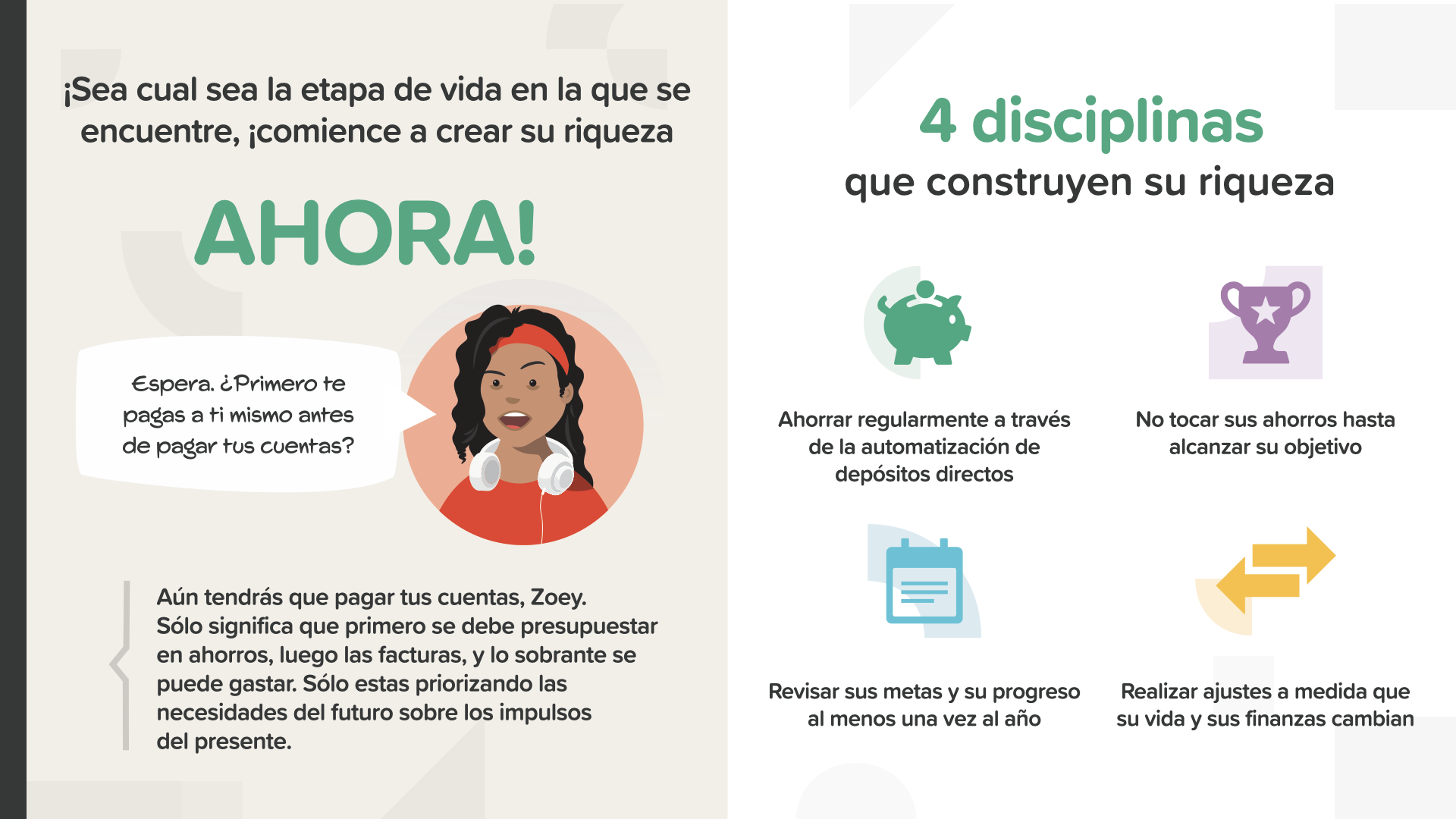

Aquí está el punto crucial de la Fase #6: independentientemente de la etapa de vida en la que se encuentre, tiene que comenzar a construir su riqueza AHORA. Mit anderen Worten, das Heute ist besser als das Morgen. A medida que embarca en la construcción de su riqueza, hay 4 disciplinas para ayudarle a mantenerse dentro del buen camino y no perder terreno. Observémoslo juntos... ahorre regularmente y no lo toque. Überprüfen Sie Ihre Ziele und nehmen Sie die notwendigen Anpassungen vor.

Además de eso, hay 4 amenazas que debe conquistar. Nehmt sie wie eure Feinde wahr. Cada uno vendrá desde una dirección diferente. Para vencerlos, tendremos que dirigirnos a ellos individualmente. Comencemos con una de las peores: la procrastinación. Como dice una frase, la procrastinación puede ser, sin duda, nuestra forma favorita de autosabotaje. Luego, separaremos las pérdidas del mercado, la inflación y, por supuesto, los impuestos.

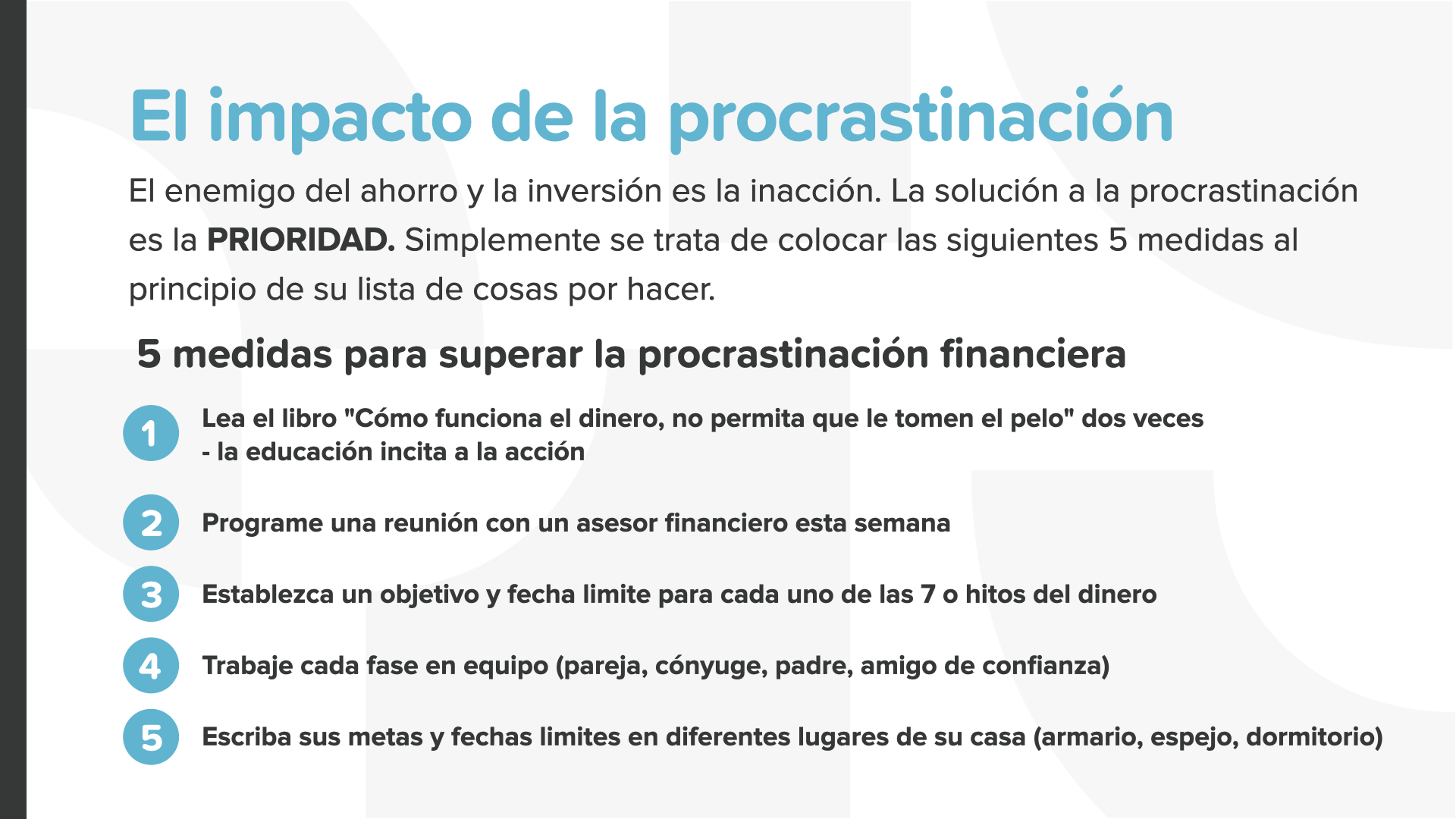

La procrastinación es el enemy del ahorro y la inversión, y se describe mejor como INACCIÓN. La mejor táctica para superar la procrastinación es la PRIORIZACIÓN. Legen Sie einfach die folgenden 5 Maßnahmen an den Anfang Ihrer Liste der zu erledigenden Aufgaben, markieren Sie sie als DRINGEND und beginnen Sie sofort mit der Erledigung. Nunca podrá recuperar el tiempo perdido. Es un activo que todos tenemos y muchos desperdiciamos. Deje de procrastinar hoy.

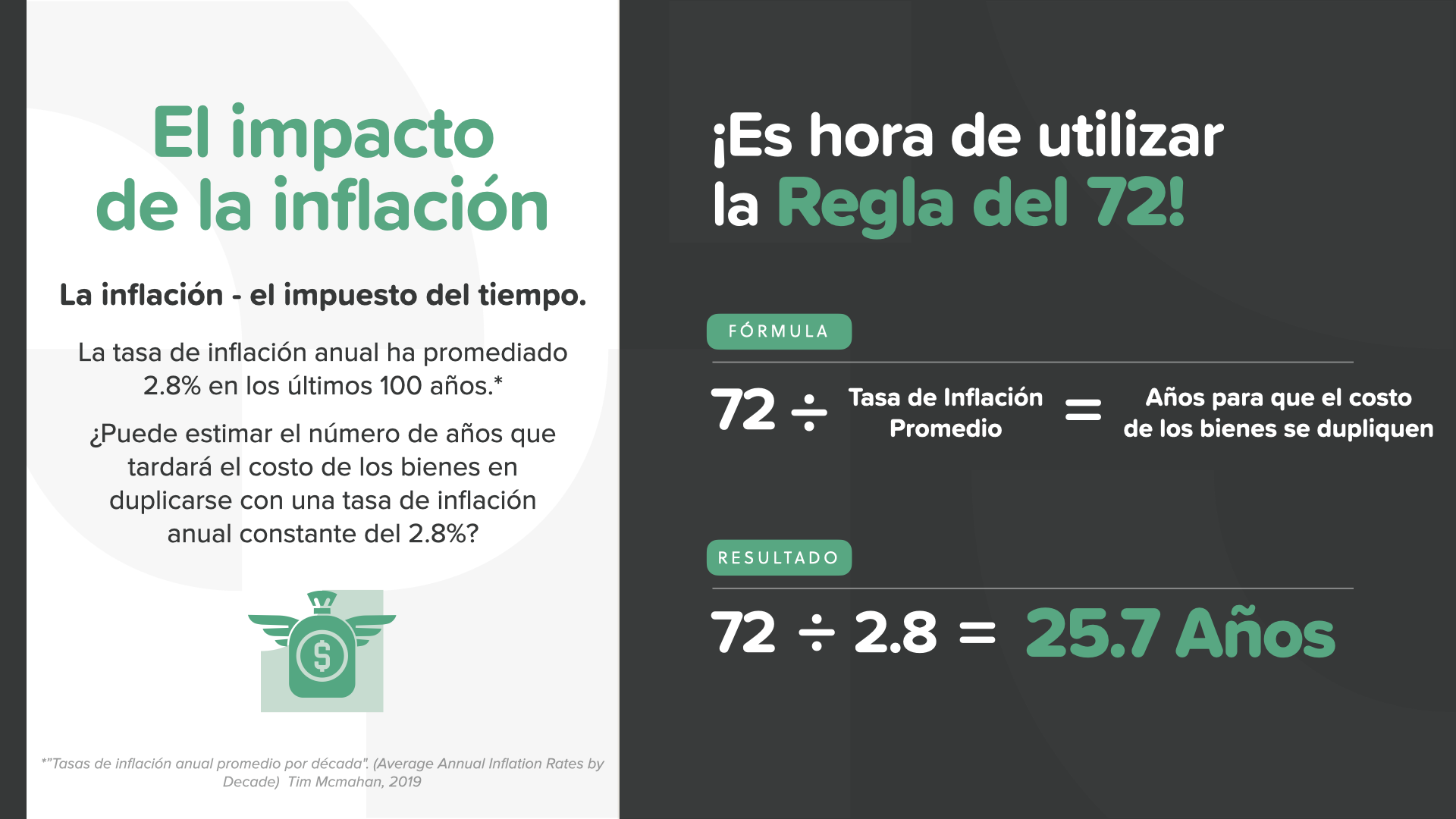

La inflación también se conoce como "el impuesto del tiempo". La tasa de inflación anual ha promediado justo en el 2,8% durante los últimos 100 años. ¿Puede estimar el número de años que tardará el costo de los bienes en duplicarse a una tasa de inflación anual constante del 2.8%? (Pista: ¿Recuerda la regla del 72 en la Clase Magistral Sesión 1?) ¡Es hora de ponerlo en práctica! La respuesta es casi 26 años. Una de las razones esenciales para construir riqueza usando el poder del interés compuesto es mantenerse por delante de la inflación. Cuando sabe que este enemigo está devaluando lentamente sus ahorros al aumentar el costo de los bienes, esto debería motivarle a estar aún más comprometido con su estrategia de construcción de crecimiento. No deje que esto le asuste. ¡Que esto lo motive a tomar acción!

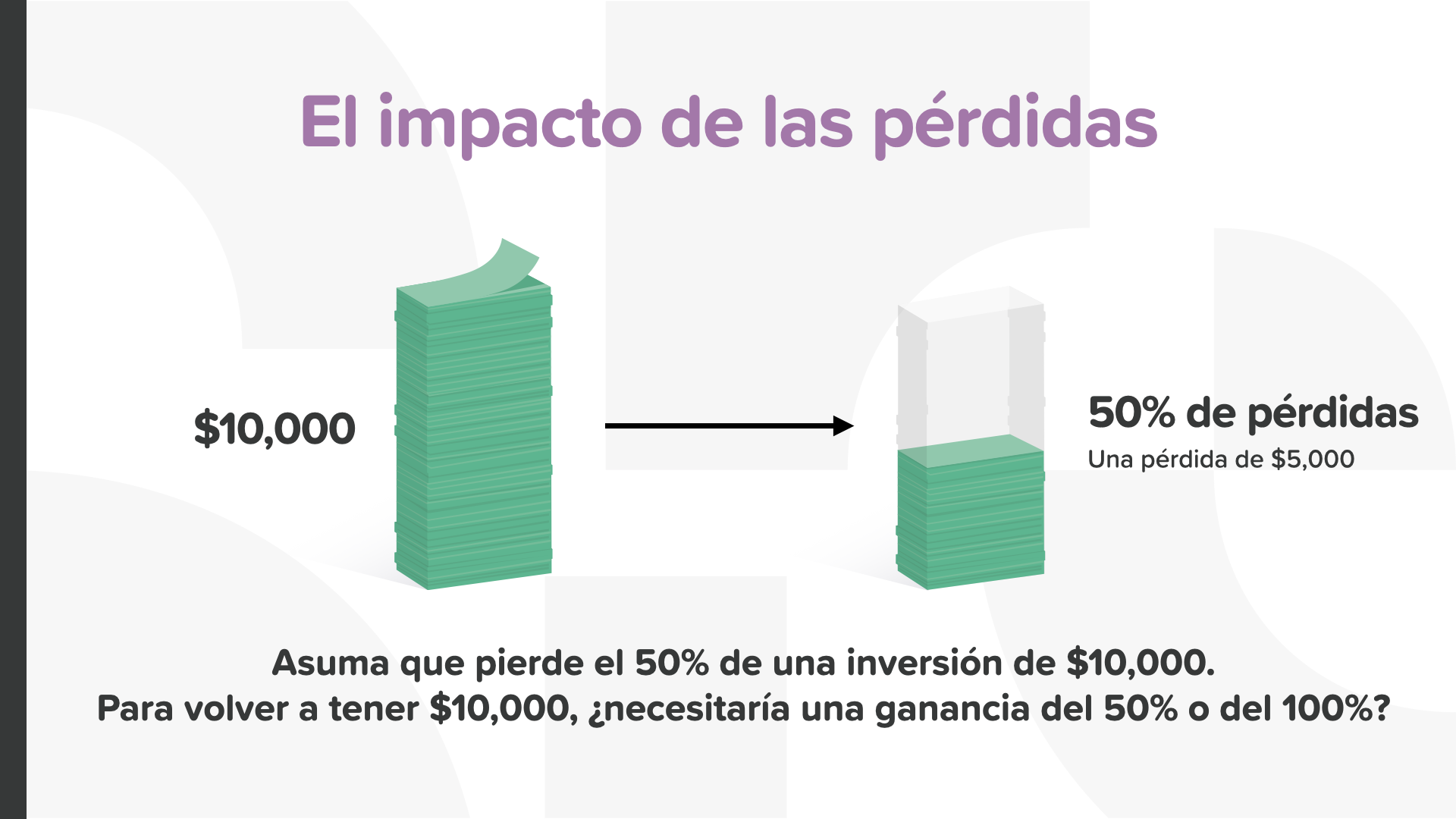

Der dritte Feind der Reichtumsbildung sind die Auswirkungen von Verlusten. A menudo subestimado, es una amenaza que puede arruinar sus objetivos de ahorro y obligarle a ajustar su estilo de vida en la jubilación. Aquí hay una simple imagen que ilustra cómo la gente calcula mal el impacto de las pérdidas. Si usted perdiera el 50% de su inversión (lo cual sucedió dos veces en el mercado de valores en los últimos 20 años), ¿qué porcentaje de ganancia necesitaría para volver al 100%? La respuesta es 50%, ¿verdad?

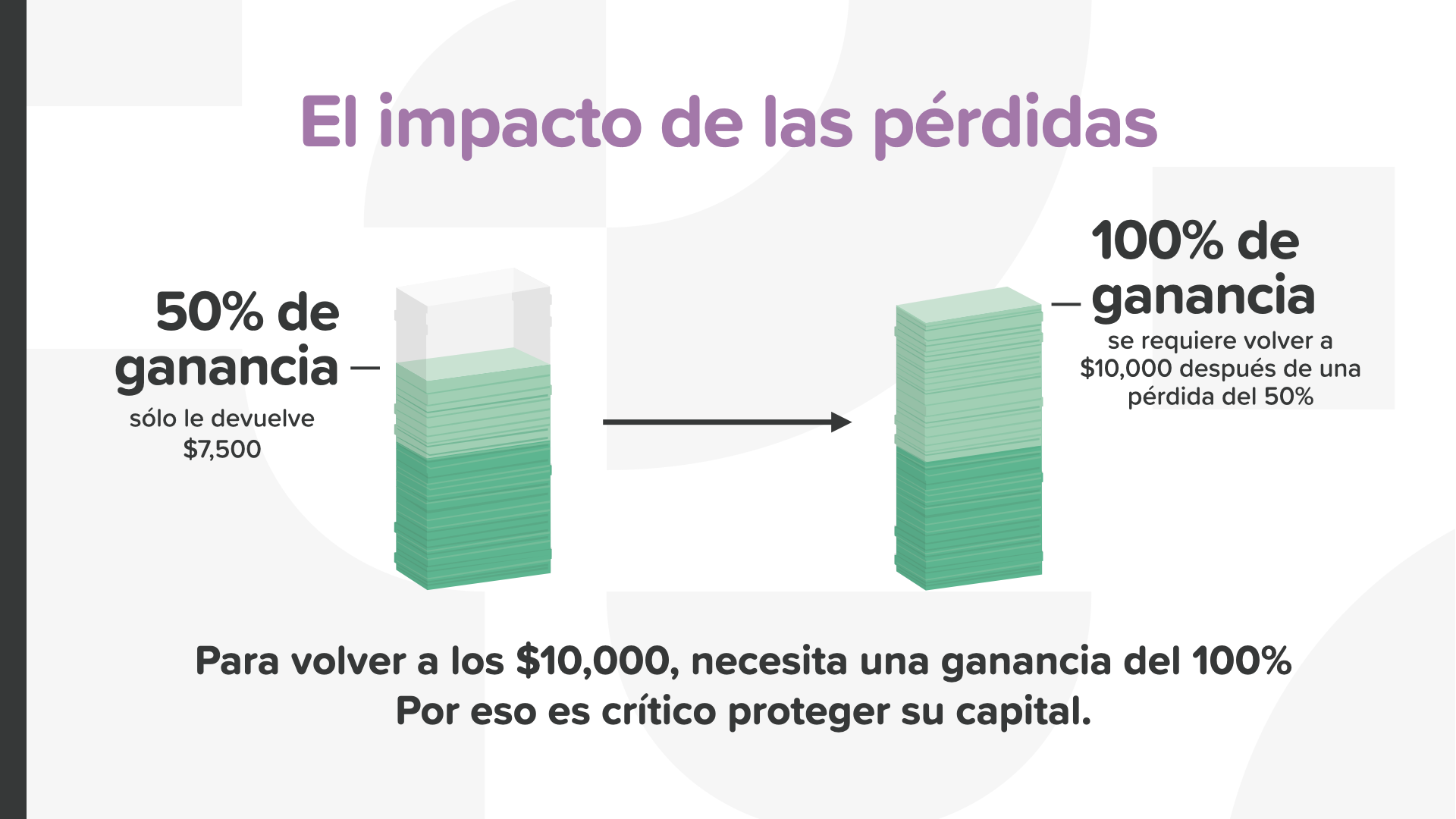

INCORRECTO, se necesita una ganancia del 100% después de una pérdida del 50% para volver a estar en paz. Eso no es fácil de hacer, por eso es tan importante proteger lo que tiene. Tal vez esta es la razón por la que Warren Buffett dijo esto acerca de la inversión, "Regla No. 1: Nunca pierdas dinero. Regla No. 2: Nunca olvides la regla No. 1."

Entonces, ¿qué puede hacer para evitar las pérdidas? Primero, mire todas las opciones para reducir el riesgo. Segundo, considere la mejor manera de diversificar su cartera. Yercero, utilice los vehículos financieros adecuados para su situación. Recuerde, no lo posponga. Considere la inflación. Y hable con su asesor financiero sobre las formas de reducir o eliminar el impacto de las pérdidas de su estrategia.

Und schließlich die Auswirkung der Steuern, die 800 Milliarden Euro an Kosten für die Schaffung von Wohlstand verursachen. A nadie le gusta pagar impuestos, especialmente cuando se prepara para la jubilación. La estrategia de impuestos que ponga en marcha hoy puede determinar cuánto dinero guardará, cuánto le pagará al gobierno y, por último, cuánto les dejará a sus hijos. Entender cómo los vehículos financieros son gravados de manera diferente puede ayudarle a tomar decisiones estratégicas que pueden ser muy beneficiosas en el futuro.

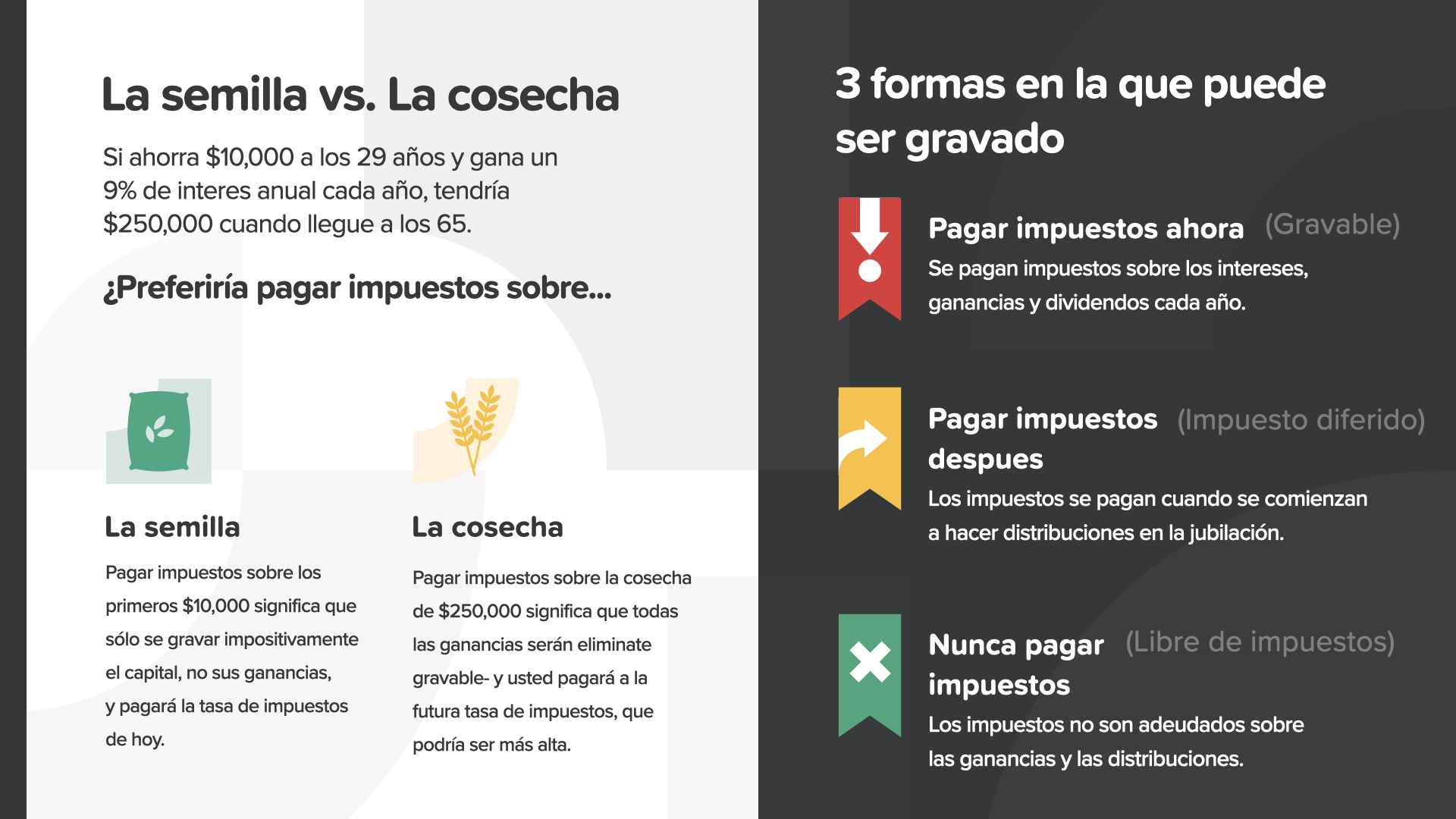

Wenn Sie in 29 Jahren 10.000 Dollar sparen und jedes Jahr eine Rendite von 9 % erzielen, werden Sie mit 65 Jahren 250.000 Dollar verdienen. Piense como un granjero por un segundo. ¿Prefiere pagar impuestos sobre la semilla o la cosecha? Por supuesto, lo que sea más pequeño, que es con lo que normalmente con lo que se empieza. Un granjero preferiría pagar impuestos sobre la semilla, no sobre la cosecha. Un inversor preferiría pagar impuestos antes de que crezca el dinero, no después. O puede pagar los impuestos ahora, posteriormente o nunca. ¿Cuál se aplicará a usted? Depende del vehículo que elija. De nuevo, aquí es donde un asesor financiero puede ayudarle.

Cuando se siente con sus asesores, estos pueden ayudarle a averiguar cómo está siendo gravado ahora y cuál puede ser su estrategia en el futuro. Los colores de los iconos son importantes. El rojo es el impuesto ahora. El amarillo es el impuesto posterior. Las decisiones se vuelven más simples cuando lo divide entre estas categorías y colores. ¿Tiene algún vehículo financiero en rojo o amarillo como el que ve aquí? Si es así, ahora ya sabe cómo va a ser gravado.

El verde es el color del dinero y del crecimiento. Es ist auch die Farbe, in der man keine Abgaben zahlen muss. Diferentes tipos de cuentas pueden ser gravadas de manera completamente diferente. Los iconos verdes significan que no hay impuestos. El verde nunca se vio tan bien, ¿verdad? ¿Son algunos de estos vehículos parte de su estrategia para crear su riqueza? Nuevamente, su asesor financiero puede ser de gran ayuda para elegir los productos adecuados para usted.

El boxeador Mike Tyson dijo: "Todo el mundo tiene un plan hasta que le dan un puñetazo en la boca". ¿Estará considerando salirse del retiro? Tiene 50 años ahora y no ha boxeado en más de 15 años. Tal vez el debería escuchar su propio consejo. La mejor manera de evitar quedarse sin dinero en la jubilación es no ponerse en esa posición, en otras palabras, manténgase fuera del ring.

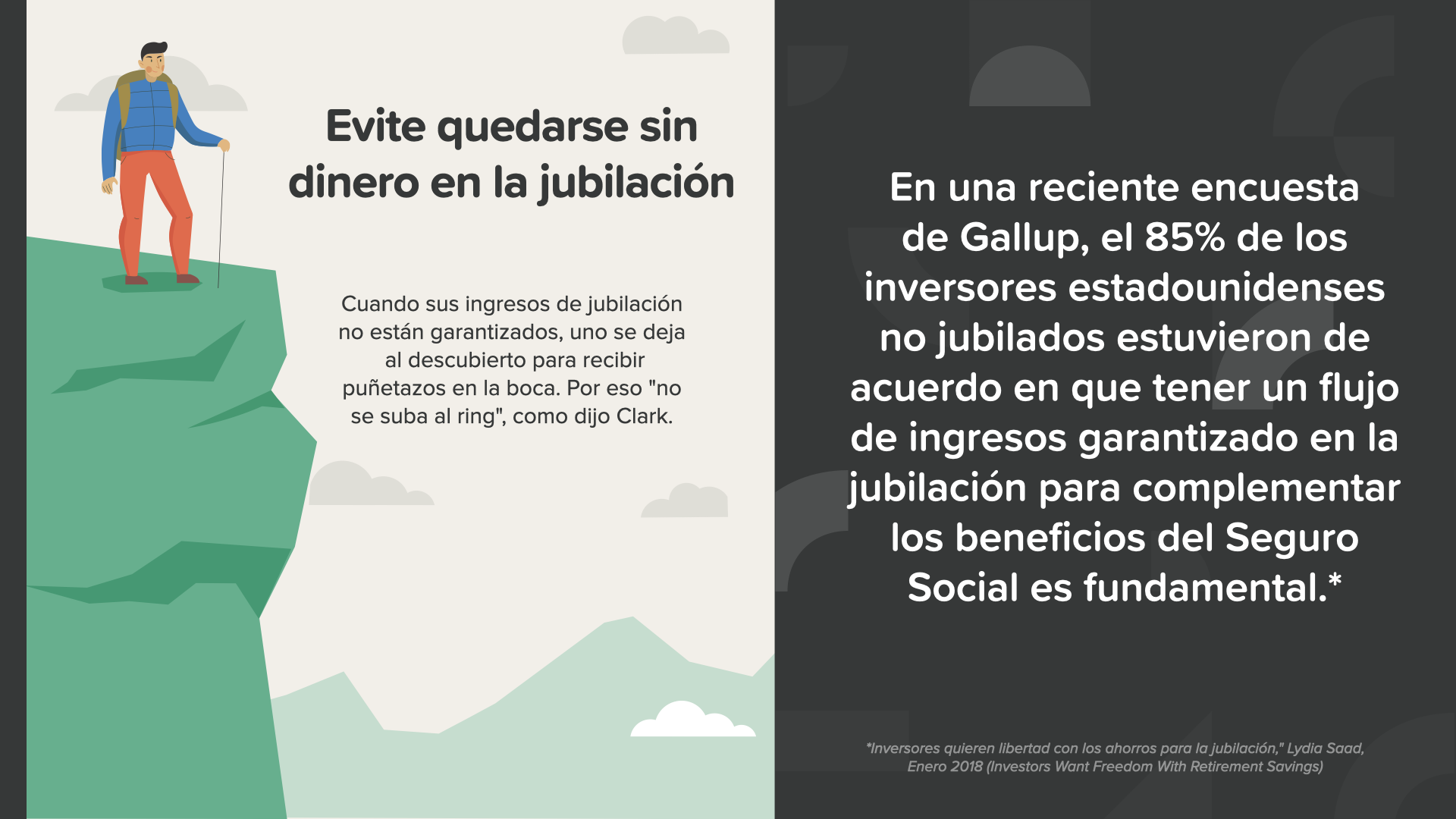

In einer kürzlich durchgeführten Gallup-Umfrage gaben 85 % der nicht jubilierenden Anleger in den USA an, dass ein garantiertes Einkommen im Alter zur Ergänzung der Sozialversicherungsleistungen von grundlegender Bedeutung ist. El ingreso garantizado puede ayudar a evitar el riesgo de quedarse sin dinero en la jubilación.

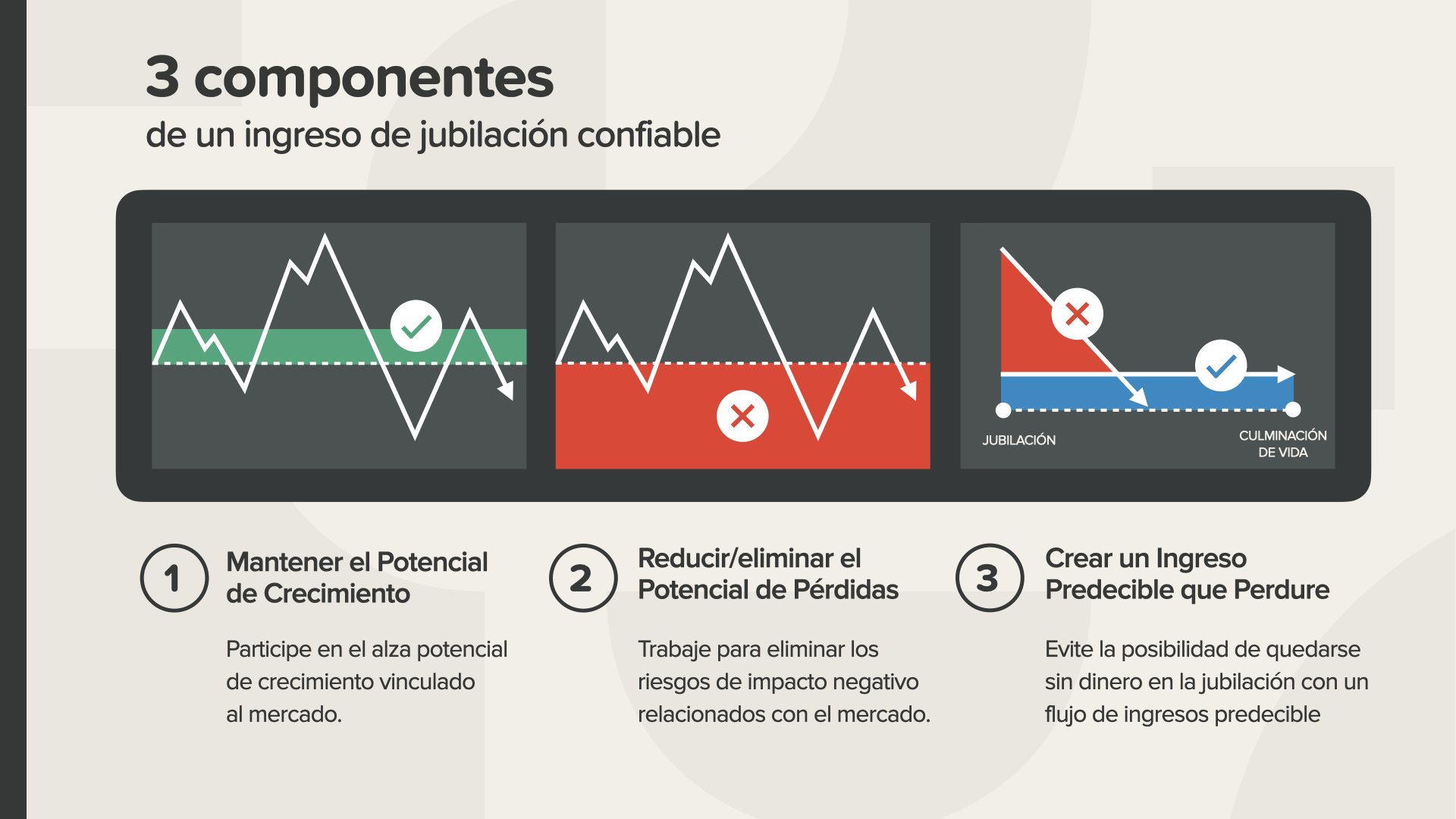

Hay 3 componentes de un ingreso de jubilación confiable. Le recomendamos que considere todos ellos. - Mantener el alza potencial de crecimiento vinculado al mercado. - Reduzieren oder eliminieren Sie das Potenzial für negative Auswirkungen auf den Markt, und... - Schaffen Sie ein vorhersehbares Einkommen, das Bestand hat, und vermeiden Sie die Möglichkeit, dass Sie im Alter ohne Einkommen dastehen, mit einem Einkommen, mit dem Sie rechnen können.

So verhält es sich, wenn man den Zielwert erreicht und den Jubiläumsgewinn einstreicht. Al acumular múltiples flujos de ingresos, esta persona tendrá un ingreso confiable porque ahorró la cantidad necesaria y obtuvo la tasa de rendimiento necesaria para alcanzar los ahorros requeridos para hacer posible la jubilación que imagina. Nunca se quedará sin dinero en la jubilación e incluso podría tener algo de sobra para dejar como legado a sus hijos. ¿Cómo suena eso? Puede trabajar con su asesor financiero para averiguar cuáles son sus fuentes de ingresos y números.

Y la última fase, proteger su riqueza creando un testamento y guardando su legado. Esto es algo que incluso los ricos pierden a veces.

Prince und Aretha Franklin, die vor einigen Jahren starben, besaßen großen Besitz, aber keiner von ihnen hatte einen Nachlassplan. Beide hinterließen ihre Familien und Geschäftspartner mit einem emotionalen, finanziellen und rechtlichen Problem, dessen Lösung sich über Jahre hinzog. Esto muestra lo importante que es proteger su patrimonio con un plan patrimonial. Según una encuesta de RocketLaw, el 64% de los estadounidenses no tienen un testamento. No es sorprendente que la cifra sea mayor para los estadounidenses más jóvenes (70% de los de 45 a 54 años) que el de los mayores (54% de los de 55 a 64 años) que no tienen testamento. Prince war nur 57 Jahre alt.

Su plan de patrimonio es la forma de proteger su riqueza, su familia y su legado cuando fallezca o si está incapacitado. Es ist die Gesamtheit der Dokumente, einschließlich seines Testaments, die seine Angehörigen verwenden, um seine Wünsche und Entscheidungen zu erfüllen.

Hay 4 documentos que su plan de patrimonio debe incluir. Erforderlich sind ein Testament, Ihre Finanzkarte, eine ärztliche Vorausverfügung oder ein Testament und eine HIPAA-Genehmigung. Su asesor legal puede ayudarle a poner todo esto en orden.

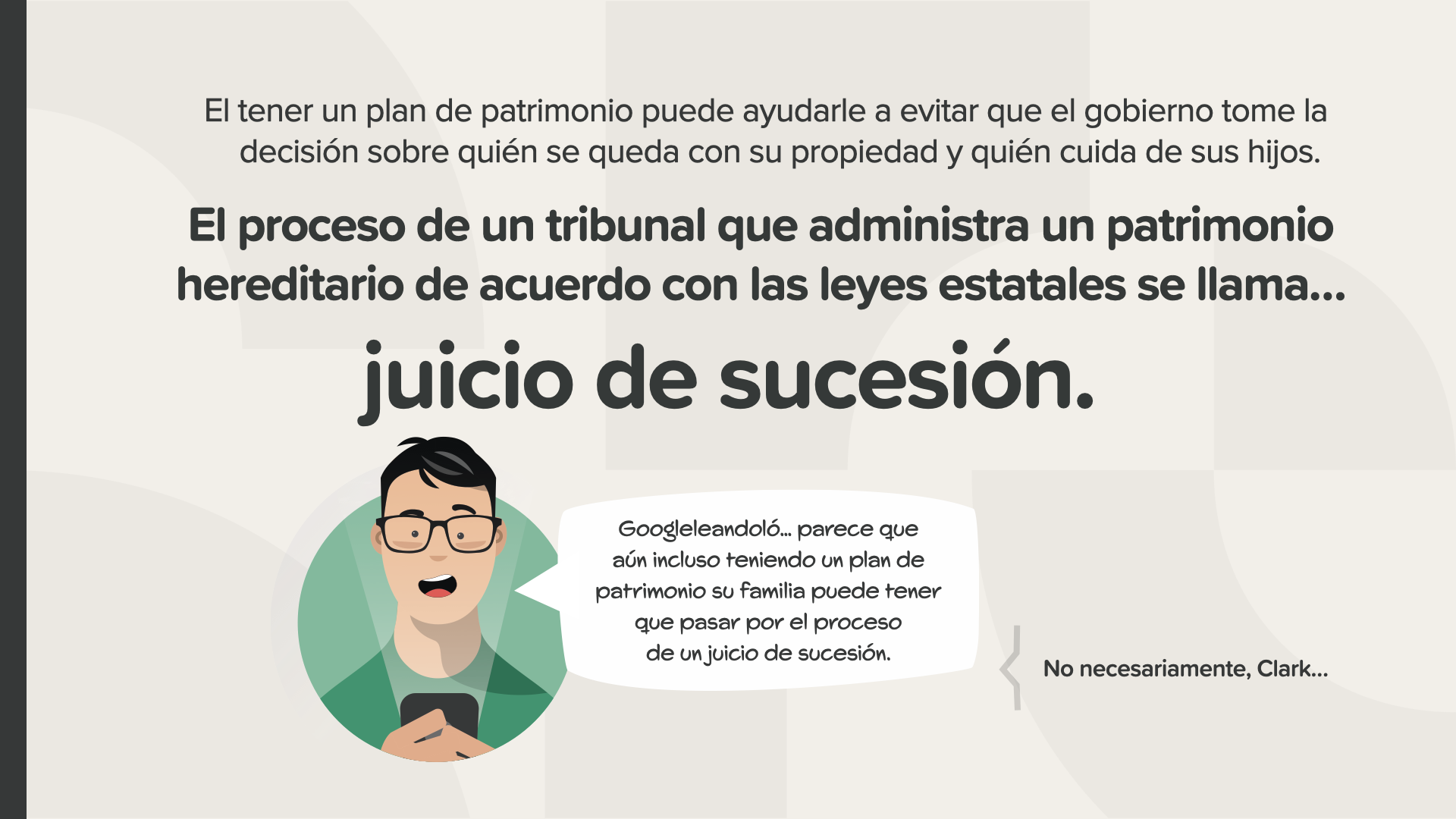

Ein Erbschaftsplan kann helfen zu vermeiden, dass der Staat die Entscheidungen darüber trifft, wer sein Eigentum erhält und wer für seine Kinder sorgt. Das Verfahren, in dem ein Gericht eine Erbschaft im Einklang mit den staatlichen Gesetzen verwaltet, wird JUICIO DE SUCESIÓN genannt. Nadie tiene que pasar por eso si no tiene que hacerlo.

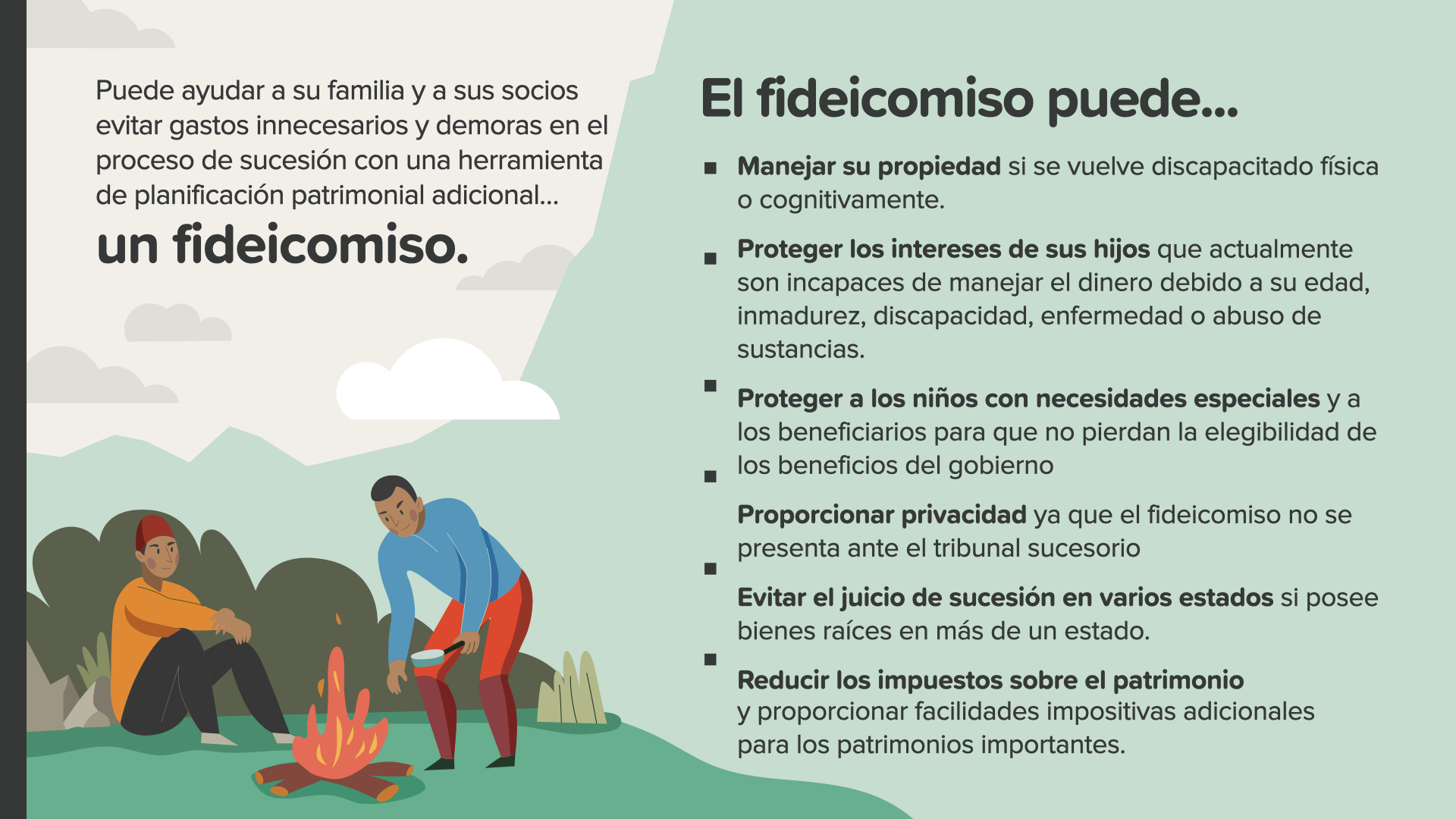

Außerdem können Sie Ihrer Familie und Ihren Partnern helfen, Kosten und unnötige Ausgaben im Nachfolgeprozess zu vermeiden, indem Sie ein zusätzliches Instrument für die Erbschaftsplanung nutzen - einen Erbschaftsbericht. Los fideicomisos pueden hacer muchas cosas por USTED. Una vez más, su asesor legal puede aconsejarle mejor cuando se trata de fideicomisos.

Bitte beachten Sie, dass einige Vermögensbestände direkt an die im Todesfall benannten Begünstigten übergehen und nicht durch ein Testament oder einen Treuhandvertrag übertragen werden. Auf diese Weise funktionieren Lebensversicherungen, Jahresversicherungen, individuelle Jubiläumsversicherungen (IRAs) oder 401(k)-Pläne und andere Rentenversicherungen, die als solche anerkannt sind. Algunas cuentas bancarias y de inversión también distribuyen fondos directamente a sus beneficiarios nombrados. Gemeinsame Eigentumsrechte mit Anbaurechten gehen zum Zeitpunkt ihrer Verabschiedung direkt an den Eigentümer über.

Wenn Sie glauben, dass die Vermögensplanung zu teuer ist oder viel Zeit in Anspruch nimmt, haben Sie die Kosten nicht bedacht, die auf Ihre Angehörigen in der Zukunft zukommen werden. La verdad es que hay opciones para casi todos los presupuestos. Le recomendamos que marque esta fase de inmediato.

Estamos al final de la sesión de hoy y de toda la clase de elementos de HowMoneyWorks. Hitos wie die, die Sie gerade kennenlernen, erzeugen Fragen wie die, die Sie hier sehen. Un profesional financiero es la mejor persona a quien acudir para preguntas como estas y otras. Podemos discutir esto con usted si no tiene uno o necesita ayuda para elegir uno. Compartir la educación financiera y la educación es lo que hacemos. Gracias por su tiempo y atención y le deseamos todo lo mejor en su futuro financiero.

Unser Ziel ist es, 20 Millionen Familien beizubringen, wie das Geld im nächsten Jahrzehnt funktioniert. Vamos a acabar con el analfabetismo financiero en todas las comunidades. Es ist ein riesiges Unternehmen, das ein Team von vielen HowMoneyWorks-Lehrern erfordert. Wir suchen Personen, die uns helfen, diese Kurse zu vermitteln. Ahí es donde usted o alguien que conoce puede entrar.

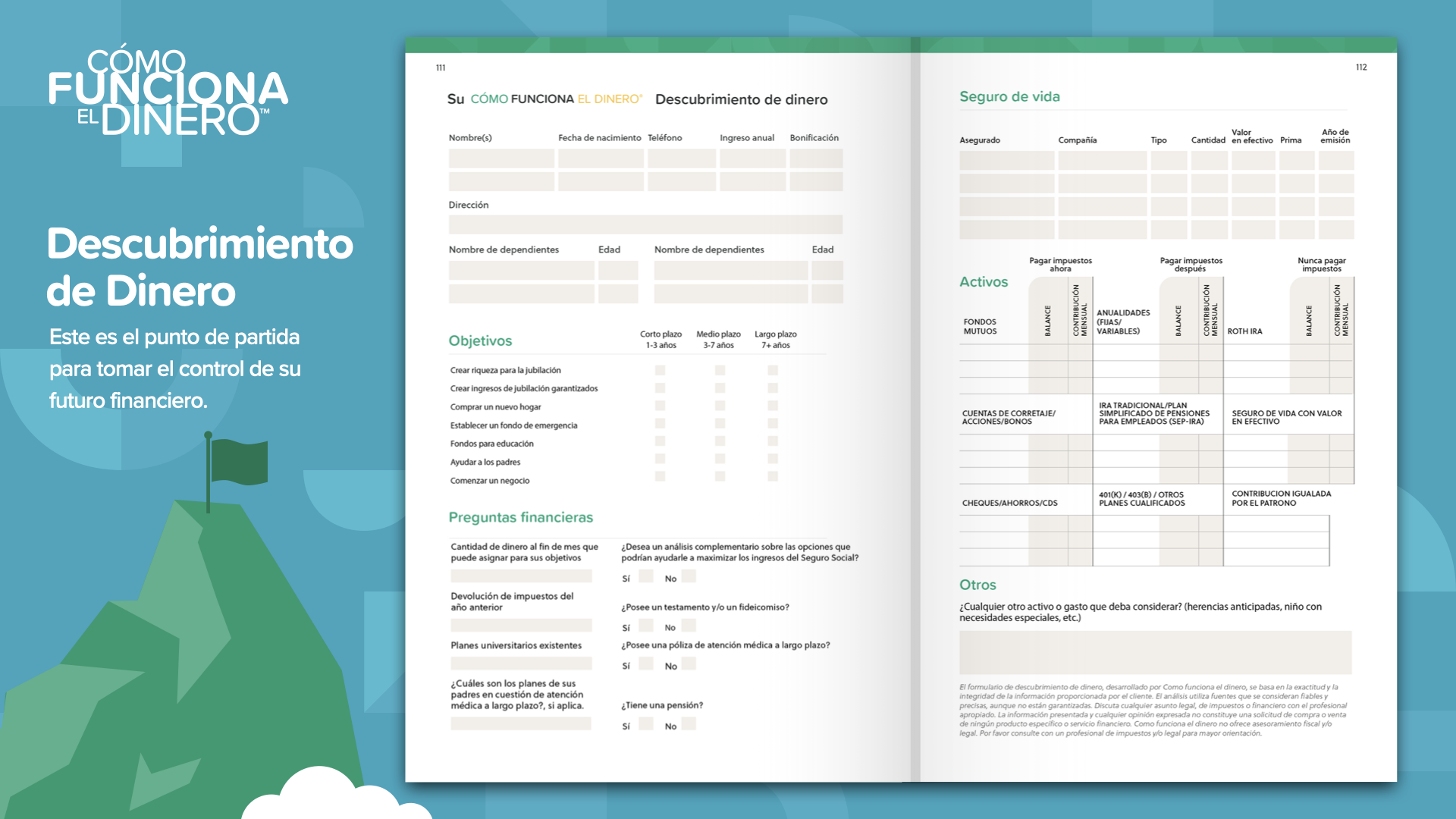

Estamos al final del ELEMENTO de hoy. Piense en qué concepto le resonó más. Por eso iniciamos esta misión de erradicar el analfabetismo financiero. Así es como comienza a tomar el control de sus finanzas ... lo llamamos Money Discovery. Parte de asistir a este curso es que podemos ayudarlo si aún no tiene un profesional financiero. Esto funciona como instrucciones de manejo en su teléfono móvil: 2 puntos de referencia son todo lo que necesita: dónde está y adónde quiere ir. Lo mismo es cierto para trazar el curso de su hoja de ruta financiera. El descubrimiento de dinero de HowMoneyWorks en el libro puede ayudarlo a ocuparse de eso.

Nuevamente, asegúrese de discutir estos conceptos y revisar los hitos con un profesional financiero ... especialmente si actualmente no tiene uno al que recurrir ... El primero de los 7 Hitos del dinero es la educación financiera. Dado que, con suerte, leerá el libro HowMoneyWorks, comenzará el camino de aprender cómo funciona realmente. Podemos ayudarlo a recorrer los otros 6 hitos. Lo hacemos en dos pasos: el primero es una llamada de descubrimiento, en la que dedicamos unos 15 minutos a identificar dónde se encuentra ahora en su vida financiera y, lo que es más importante, adónde quiere ir. Danach verbringt unser Team einige Tage mit der Berechnung von Zahlen, der Suche nach den besten Produkten und Dienstleistungen in der Finanzbranche, um ihre Bedürfnisse zu befriedigen, und der Identifizierung derjenigen, die sich am besten an ihre aktuelle Situation und ihre Zukunftspläne anpassen lassen. Abschließend bieten wir eine Übersicht an und helfen Ihnen durch die Schritte, die wir Ihnen empfehlen, um Ihre Ziele zu erreichen. No pospongas las cosas. Construya su FUNDACIÓN poniendo su dinero a trabajar hoy.